生前贈与による節税対策を考えている方は要注意! 2024年1月1日以後に適用される、贈与税と相続税の税制改正のポイント

この記事では、2024年1月1日以後に適用開始となる、贈与税や相続税の主な税制改正のポイントを確認してみたいと思います。

ファイナンシャル・プランナー

住宅ローンアドバイザー ,宅地建物取引士, マンション管理士, 防災士

サラリーマン生活24年、その間10回以上の転勤を経験し、全国各所に居住。早期退職後は、新たな知識習得に貪欲に努めるとともに、自らが経験した「サラリーマンの退職、住宅ローン、子育て教育、資産運用」などの実体験をベースとして、個別相談、セミナー講師など精力的に活動。また、マンション管理士として管理組合運営や役員やマンション居住者への支援を実施。妻と長女と犬1匹。

相続時精算課税に係る基礎控除の創設

相続時精算課税制度とは、親世代の贈与者(満60歳以上の父母または祖父母)から子世代の受贈者(満18歳以上の推定相続人である子または満18歳以上の孫)への財産を早めに移転できるようにする制度をいいます。

具体的には、贈与時の贈与税を軽減し、その後の相続時に、贈与分と相続分を合算して相続税を計算します。贈与財産については、2500万円(特別控除額)までの贈与税を非課税とし、それを超える部分は一律20%で計算されます。

今回の改正によって、2024年1月1日以後の贈与分について、これまでは暦年課税のみに適用することができた基礎控除額110万円が、暦年課税の基礎控除とは別に、相続時精算課税を選択した受贈者(相続時精算課税適用者)にも適用されるようになります。

さらに、2024年1月1日以後の贈与分について、相続税の計算時に加算される財産の価額は、贈与税の基礎控除額を控除した後の残額のみとなります。

例えば、相続時精算課税を選択し、2024年1月1日以後に一括で3200万円の贈与を受けた場合を考えてみましょう。贈与者は被相続人、受贈者は子であるとし、また相続時の法定相続人は配偶者と子1人とします。

<贈与時の贈与税>

3200万円-贈与税の基礎控除額110万円=3090万円

(3090万円-特別控除2500万円)×20%=118万円(贈与税)

<相続時の相続税>

ここでは、相続時精算課税適用者(子)の相続財産が1000万円である場合を考えます。

相続分1000万円+贈与税の基礎控除後に加算される贈与財産3090万円=4090万円

相続税の基礎控除は、3000万円+(600万円×2人)=4200万円

4090万円<4200万円であるため、相続税は0円になります。さらに、相続税申告書を提出することで、贈与税の納付分118万円は還付されます。

ちなみに、相続時精算課税を選択せず、暦年課税とした場合には、贈与税の基礎控除110万円のみが適用され、その際の贈与税は1130万円(特例税率の場合)となります。今回の改正のポイントをまとめると、以下の3点となります。

(1)相続時精算課税の場合でも、110万円の贈与税の基礎控除が適用できる

(2)その後の相続時に加算される贈与分は、贈与税の基礎控除額を適用したあとの残額となる

(3)相続時精算課税の場合は、納付済みの贈与税額控除と、還付を受けることができる

(暦年課税の場合は、贈与税額控除しきれない分の還付を受けることはできない)

暦年課税に係る生前贈与の加算対象期間

相続や遺贈により財産を取得した人が、相続開始前に被相続人から暦年課税による生前贈与を受けていた場合、改正前は相続開始前3年以内の財産を、相続税の課税価格に加算することとされていました。この加算対象期間は、2024年1月1日以後の贈与分から、原則として相続開始前7年以内となります。

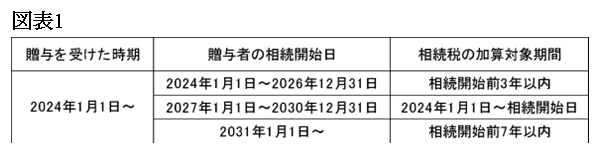

ただし、贈与者の相続開始日によって加算対象期間は異なります。これは段階的に見直しされ、2031年1月1日以後に贈与者が相続開始した場合には、一律7年以内の適用となります。

また贈与財産のうち、相続開始前3年以内の財産以外(延長された4年間に、贈与によって取得した財産)は、その合計額から100万円を控除した残額を、相続税の課税価格に加算します。今回の改正のポイントをまとめると、以下の3点となります。

(1)相続税の加算対象期間が、3年以内から7年以内となり、大幅に延長される

(2)ただし、贈与者の相続開始日により加算対象期間が異なり、2031年1月1日以降は一律相続開始前7年以内となる

(3)相続開始前3年以内の相続分は全額、それ以外の相続分は100万円を控除した残額が加算対象となる

まとめ

暦年課税において、年間110万円の贈与税の基礎控除の範囲内で継続的に贈与をする手法は、最も身近で簡単な、贈与税と相続税の節税対策です。税制改正後もこれが有効な節税方法の1つであることには変わりはありません。

しかし、相続税の加算対象期間が相続開始前7年以内となる点には、十分に注意しておく必要があります。また、相続税を計算する際に、納付済みの贈与税額が相続税額を超えたとき、その部分について税金の還付を受けたい場合には、相続時精算課税を選択する必要があります。

生前贈与による節税対策等で不明な点があれば、専門家である税理士等に早めに相談することをお勧めします。

執筆者:高橋庸夫

ファイナンシャル・プランナー