遺産相続で税理士に相談すべき? 費用の相場や対応可能な相談内容をご紹介

税理士は税務の相談から提案および税務申告書類作成や申告代行まで、税務の全てを本人に代わって行える税務の専門家です。

この記事では、遺産相続について税理士に依頼する場合にかかる報酬や、税理士の選び方および相続税の申告を税理士に依頼したときの手続きの流れについて解説しています。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

税理士法人OGU(芦屋市)代表社員

平成5年独立開業後、相続の申告対応に強みを持つ事務所経営を展開している。兵庫県芦屋市に事務所がある為、富裕層事案についても多数手がける。安心感のある相談対応と誰もが納得できる業務及び報酬の内容を心がけている。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

目次

遺産相続を税理士に相談する3つの目的

遺産相続を税理士に相談する3つの目的を解説します。

相続税の節税対策のサポート

不動産の相続税評価額の計算は、土地と建物の用途の違いや、自己使用か賃貸か、面積や地形、被相続人との関係や契約の存在および内容など、さまざまな条件によって評価方法が大きく異なります。しかも、机上の理論だけでなく現地の状況によっても評価額が変わることもあるため、一般の方が学びながら税務手続きをひとつひとつこなしていくのはかなりの難易度であると考えられます。

また、相続における税務で不動産に関係するものは税額がお得になる控除制度がたくさんあり、なかには土地の評価額が控除制度適用前から80%控除されて1/5にまで圧縮できるものがあります。ただし、控除制度には全て要件があり、該当するかしないかの分岐もあれば、適用はできるものの一部しか該当しないため、通常の税額計算と控除を適用した税額計算がミックスされて計算が複雑になる場合もあるのです。

制度の適用や解釈の援用によって、節税に繋がる施策がたくさんあったとしても、それを使い分けて最大限の節税が実行できるのは、税務の専門家である税理士の最大の功績と言えるでしょう。

相続財産の適正評価計算

税理士は、本人の代わりに「相続財産の評価」をすることができます。

相続財産の評価は、不動産や株式の評価基準である国税庁の「財産評価基本通達」に沿って計算しますが、一般の方がこれらを正確に計算して相続財産を評価することは難しいでしょう。

路線に土地の一辺だけ接した奥行き15メートル程度で普通住宅地区に位置する素直な整形地であれば、基本通達にある基本的な計算すれば問題ないですが、地形が不整形で規模が大きく、私道や計画道路を含み、場所によって高低差があるような土地では、複雑な補正を何重にも行って評価しなければならないのです。

相続税申告書の作成と申告の代行

税理士は本人の代わりに「相続税申告書の作成」をすることができます。

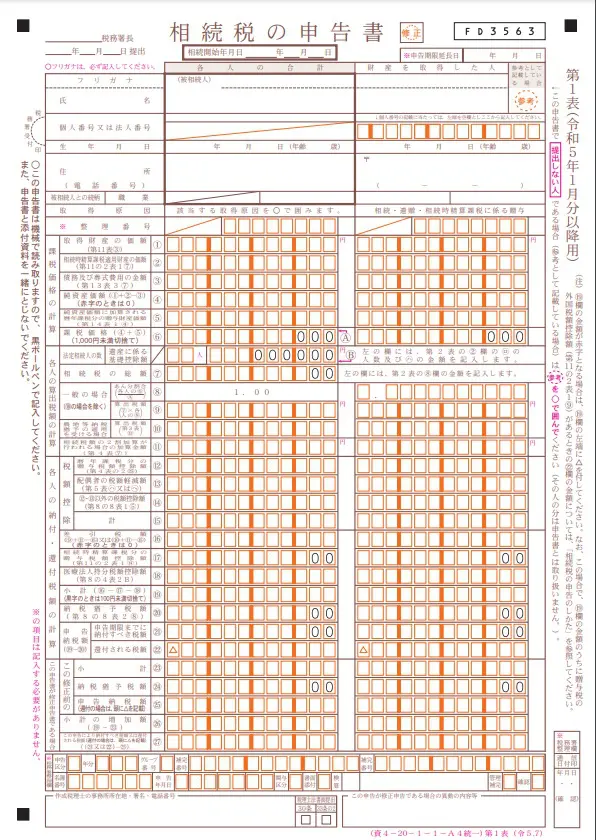

相続税申告書とは、相続税の申告をする必要があれば、相続の開始日(通常は相続人の死亡日)の翌日から10ヶ月以内に、被相続人の所有地を所轄する税務署へ提出する書類のことです。図表1の申告書を含む書類すべてとなります。

図表1

※国税庁 相続税の申告書等の様式一覧(令和5年分用)

なお、相続税申告書は第1表から第15表まであり、自身の状況で必要な書類だけを選んで記入するため、申告する方の財産の状況によって書類の枚数が異なります。

税理士が対応できない相談内容とは? 国家資格ごとの専権事項

下記のような国家資格ごとに、独占的に行える業務が異なります。

●弁護士

●司法書士

●行政書士

それぞれの専権事項について解説します。

弁護士の専権事項

「弁護士」は、訴訟代理、法律相談、契約書作成、法的トラブルの解決など、法律に関する幅広い手続きや紛争の解決が行える資格です。

相続に関しては、遺産分割の法律相談や、遺産分割協議に関する代理人および家庭裁判所での代理行為を行うことが可能です。弁護士でない者がこれらを行うことを非弁行為(ひべんこうい)と言って、2年以下の懲役か300万円以下の罰金が科せられる場合があります。

司法書士の専権事項

「司法書士」は、法律全般の手続きや相談ができますが、司法書士は「登記の申請代理人」になれる唯一の資格です。

相続に関しては、不動産の相続登記・各種名義変更手続きの代行・成年後見人・家族信託などが該当します。ただし、遺産分割の争いになると弁護士業務になるため、司法書士は動くことができません。司法書士に相談する場合は、相続人間において争いになっておらず今後も争わないように遺産分割のサポートがしてほしいような場合です。

行政書士の専権事項

「行政書士」は、行政に提出する書類(在留資格や飲食店などの営業許可、自動車の名義変更など幅広い)の作成および取得代行を行うことができます。

相続に関しても、営業許可および業務免許の書換え手続きや、成年後見制度および家族信託などの書類を作成する場合があります。

税理士への相続税相談で得られる3つのメリット

税理士に相続税の相談をする場合の、3つのメリットについて解説します。

節税対策により無駄な納税を減らす

相続税を申告して納税すべき方は、相続財産から基礎控除を行ってもまだ相続財産の価額が残るような方で、基礎控除額の求め方は下記の式です。

・基礎控除額=3000万円+(600万円×法定相続人数)

法定相続人が3人なら、基礎控除額=3000万円+(600万円×3)=4800万円になります。

ただし、この基礎控除を差し引く前の相続財産は財産の種類や状態に応じた評価が必要です。また、基礎控除を差し引いた後にも、別途で行える下記のような控除や特例があり、控除や特例ごとに定められた要件に合致するなら、その控除や特例を適用してさらに相続財産を圧縮し節税することができます。

<相続税の計算で利用できる控除の例>

●基礎控除

●配偶者の税額軽減

●未成年者の税額控除

●障害者の税額控除

●相次相続控除

●贈与税額控除

<相続税の計算で利用できる特例の例>

●小規模宅地等の特例

●農地等の納税猶予の特例

●相続財産を公益法人などに寄付した場合の非課税の特例

●特定計画山林の特例

相続税申告の代行で手間と時間を省く

相続税申告および納税期限は、相続の開始があったことを知った日(通常は相続人の死亡日)の翌日から10ヶ月以内です。時間的に余裕があるようでも10ヶ月はあっという間に過ぎて、いつの間にか申告期限が来てしまいます。

なお、相続税の申告手続きには下記のようなものがあります。

<必要書類の収集>

└市役所・法務局で交付申請

└各金融機関で交付申請

└自宅にある保険証券や領収書の捜索

<遺産分割協議書の作成>

<相続財産の評価計算>

└土地・投資信託・国債など

<相続税申告書の作成>

<相続税申告書を税務署に提出>

日々の仕事や生活の合間の時間で情報を集めて勉強し、10ヶ月以内にこれらを完了させなければなりません。一方で、税理士への税務相談および書類作成と申告代行を依頼すれば、手間をかけずに遺産相続の申請等を行うことができます。

適正な申告で追徴や重加算税を防ぐ

相続税は、税務署が相続人の状況を確認して自動的に請求されるものではなく、自ら財産を調査して証拠資料を揃えて計算し、期限内に申告および納税をしなければなりません。

期限内に申告と納税が完了しなければ、延滞税、無申告加算税、追徴課税などが課せられます。しかも、申告や納税が終わっていても計算方法や特例の適用方法や制度の解釈が間違っていれば、延滞税などのペナルティの課税がされる場合があるのです。

相続税関連の手続きは、申告までの期限が思ったよりも短い上に、税務調査率が約20%と高いと言われています。また控除や特例を活用した適正な税額よりも過大に納付していることが多い税金といわれています。

ほとんどの方が初めての作業になる「相続税の申告」作業は、想像以上に労力やストレスがかかるので、税務の専門家である税理士のサポートや代行の費用対効果は大きいと言えます。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

税理士に相続税の申告手続きを依頼する際の報酬相場

税理士の報酬は、全国で統一された明確な基準や報酬規定はありません。税理士業務の報酬は完全に自由化されており、報酬設定は事務所ごとに違います。そのため、税理士事務所を選ぶ際は、各事務所で報酬額を比較することが重要です。

なお、税理士の報酬総額の相場は遺産総額の0.5~3%であり、その内訳として「基本報酬」と「加算報酬」と「その他報酬」の3段階になっていることがほとんどです。0.5~3%と幅が広い理由は、相続税申告者の状況により加算報酬やその他報酬が大きく異なるからです。

(1)基本報酬は遺産総額によって変動

基本報酬とは、税理士に相続税の申告を依頼した場合の「基本料金」となります。一般的に、基本報酬は相続遺産総額に対応するように設定され、相続遺産総額が多ければ税理士の作業量やリスクが増えると見なし、基本報酬も高くなる傾向があります。

以下の図表2は税理士の相続税申告における基本報酬のイメージです

図表2

| 相続遺産総額 | 基本報酬の目安金額 |

|---|---|

| ~5000万 | 18万~25万 |

| 5000万~7000万 | 28万~40万 |

| 7000万~1億 | 38万~45万 |

| 1億~1億5000万 | 53万~60万 |

| 1億5000万~2億 | 60万~80万 |

| 2億~3億 | 80万~105万 |

| 3億~5億 | 100万~200万 |

※税理士法人トゥモローズ 【現役税理士による】相続税に強い税理士の選び方を徹底解説を基に作成

(2)加算報酬は財産の種類や規模で変動

加算報酬とは、状況に応じて加算される次のような報酬のことを指します。

●遺産に含まれる不動産の数が多い

●相続する土地の形状その他が特殊であり評価する計算方法が難しい

●非上場株式の評価が難しい

●相続人の数が多くて対応量や作業量が多い

したがって、依頼する前の見積もりの段階で報酬総額の相場よりも高額になっている場合は、労力がかかる手続きである可能性があるため、金額だけで比較せずに調査や手続きの内容を聞いてみると良いでしょう。

(3)その他報酬はイレギュラー対応費

その他の報酬とは、通常とは異なるイレギュラーな対応に対して加算される次のような報酬のことです。

●申告期限までの期間が3ヶ月より短い

●税務調査が入った場合の対応が必要

●相続税申告書作成の必要書類の取得量が多い

●申告後に追加で修正申告書の作成が必要

●遠方への現地調査や関係人への訪問がある

●通常よりも調査量が多く調査規模が大きい

この他にも、個別の特殊事情による調査・検討などにより、通常より多くの作業が必要になる場合は、別途で見積もりをした上で、追加の報酬が請求される場合があります。

遺産相続の税務を一任する税理士選びの判断基準7選

遺産相続の税務を一任する税理士は次の7つの基準で選びましょう。

(1)相続手続きを専門的に行っている税理士

(2)手続きに携わるスタッフが税理士資格を保有している

(3)相続税申告の実績や経験が豊富にある

(4)相続税申告後の税務調査率が低い

(5)税理士報酬額が適正で計算根拠が明確である

(6)二次相続(将来)まで見据えた提案をくれる

(7)他の専門家と連携してワンストップで解決できる

それぞれについて解説します。

(1)相続手続きを専門的に行っている税理士

相続税務では相続財産の適正な評価が最も重要なのですが、相続は個別の事情が多岐にわたってあるため、複雑であることが多いです。そのため、相続税務に関して深い知識が要求されます。

「どのジャンルも得意です」よりも「相続税務が専門で得意です」という税理士のほうが、相続税務にかけた時間も、相続税務に取り組む深さも、経験に基づくアイデアや対税務署の対応も優れている可能性が高いはずです。

よって、専門分野に特化している税理士のほうが信頼性が高いといえます。依頼する際は、その税理士が何を専門としているのか確認した方がよいかもしれません。

(2)手続きに携わるスタッフが税理士資格を保有している

担当者1人の力で正しい判断に導けるということは大切なことです。税理士事務所によっては実務を一般のスタッフが担当し、チェックだけ資格保有者が行うケースは少なくありません。しかし、顧客の疑問に対応するスタッフが答えられず、途中から税理士に交代して対応されると少々不安になります。

1人の担当者だけで正しい知識に基づいて適切な判断をするには、税務に携わるスタッフ全員が税理士資格を持っていることが必要な条件なのかも知れません。

(3)相続税申告の実績や経験が豊富にある

相続税の課税方法は「累進課税方式」であり、相続財産が多くなるほど税率が上がり税の負担が増えるという仕組みです。したがって、不動産や未上場株式および美術品・骨董品や海外資産などの相続財産を税理士がどう評価するかで、支払う相続税額が大きく変わってきます。そのため、実績や経験が豊富な税理士でないと誤った評価になる恐れがあります。

知人から、相続の専門家だと紹介された税理士は、実績や経験が豊富にあると考えても良いでしょう。なぜなら、知人が紹介してくれたということは、まず紹介者(知人)がサービスに満足していると推測できます。また、紹介を受けた税理士は紹介者のためにも、良い対応や仕事をしなければならないと邁進してくれる可能性が高いからです。

(4)相続税申告後の税務調査率が低い

節税方法が適切で申告内容が正しければ、税務署から税務調査を受けることはありません。

しかし、評価方法や計算方法を誤って申告者が延滞税を負担させられることリスクがないように、税理士が安全で無難な方法を選んで過大納税を伴う税務申告をさせてしまうことが多いのが相続税申告の特徴でもあります。

それは、相続税申告は申告期間が短いなかで複雑な計算をしなければならないことや、過度の節税を厳しく取り締まるが故に「相続税=税務調査率が高い税務ジャンル」になっているからでもあります。

相続税が過少なら指摘を受けますが、払い過ぎの場合には税務署側から修正の指摘をして税が還付されることは滅多にありません。相続人が相続税を払い過ぎたことを、ただ相続人が気づかないまま過ぎ去るだけなのです。

(5)税理士報酬額が適正で計算根拠が明確である

税務申告代行の報酬は「基本報酬」「加算報酬」と「その他報酬」の3つの構成です。そして、加算報酬やその他報酬が発生する原因は、手間や業務量が多くイレギュラーな対応が必要な場合があるからです。

事前見積もりで出されたトータルの報酬金額だけで税理士を決めるのではなく、この税務申告をどこまで深く理解してどのような対策をしてくれるのか、見積もりを元に税理士へ尋ねてみることをおすすめします。初回は相談無料になっているケースがあるため、その時間を使って多くの税理士とふれあってみましょう。

(6)二次相続(将来)まで見据えた提案をくれる

当該相続はこれきりで終わりますが、良い税理士というのは遺産を引き継いだ方への影響だけではなく、その次の相続時でも慌てることがないように今から対策を講じておこうというマインドがあります。

その場限りの減額幅や節税率の見え方ばかりにこだわる税理士ではなく、その後のこともきちんと説明してくれるような、税理士だとより信頼をもって任せることができます。

(7)他の専門家と連携してワンストップで解決できる

税理士へ相続税務の依頼をしても、揉め事が起きれば弁護士が、不動産登記があれば司法書士が、営業許可の変更があれば行政書士が担当するなど、隣り合うジャンルの手続きも連動して必要になるケースがほとんどです。

その際、税理士から、弁護士、司法書士、行政書士へ連携してくれれば、1から専門家を探して事情を説明し、たくさんの資料を用意して渡すという必要がなくなります。

税理士から直接紹介してもらえるため、優秀な専門家が集結し、ワンストップで依頼を受け止めてくれます。そこからスムーズに引き継ぎなどを行い、さらにアフターサービスへと繋げたりしてくれる税理士事務所を選ぶと良いでしょう。

なお、遺産整理業務に関して信託銀行も相続関連の相談に応じてくれることがあります。信託銀行の役割としては、前述の税理士と同じになります。銀行であっても国家資格者と同様に専権業務ができるわけではなく、多方面へ展開するハブの役割を担うことになります。しかし、基本手数料や加算・オプション手数料がかかってしまうため、専門家へ直接相談するよりも高額の経費がかかることもあります。

普段から深い付き合いがある場合は信託銀行を選ぶのも良いかもしれませんが、特にメリットがないのであれば、信託銀行をあえて窓口として選ぶ必要はないかもしれません。

遺産相続に関する無料相談窓口やWebサイトとは?

相続税の相談先は、有料の税理士だけでなく無料の国税庁や税務署でも相談できます。

1.国税庁のホームページで調べる

国税庁のホームページでは、相続税だけでなくあらゆる税に関する情報が集約されており、いつでも無料で税に関して学べる優良なサービスです。

ただし、サイト内の検索バーに「相続時」と入力して検索すると、重複している結果も含め約2万8000件ほどのページがヒットします。そのため、ある程度の基本知識がなければ、欲しい情報を絞り込むために検索するワードが思いつかず探しづらいというデメリットがあります。

そこで、これから相続税の知識を付けようとする方であれば「相続税_しおり」、「相続税_手引」その他にも「パンフレット」、「あらまし」、「しかた」、「はじめに」などのワードを「相続税」の後に続けて検索すると良いでしょう。

2.国税局電話相談センターに相続税の無料相談をする

国税局では「税についての相談窓口」という税に関する電話相談窓口を設けています。

国税に関する電話相談センターを利用するなら、税務署代表電話を介さず、直接繋がる専用ダイヤルである「国税相談専用ダイヤル(ナビダイヤル)」へ電話すると良いでしょう。

なお、ナビダイヤルは情報提供専用で全国一律の通話料金がかかる有料ダイヤルです。スマートフォンの「かけ放題サービス」であっても関係なく料金がかかる点にご注意ください。

3.税務署に電話で相続税の無料相談をする

電話相談ですと、書類を見せたり書いてもらったりができず、お互いの意思疎通や理解度の確認も少々困難です。ただし、口頭確認で済む簡潔な内容なら電話相談を利用してみてもよいかもしれません。

ただし、確定申告時期は、税についての問い合わせが増えることもあり、待ち時間が長くなる可能性があります。そのため、朝のなるべく早い時間にかけるなど、少しでも繋がりやすい時間を選んで快適に利用しましょう。

なお、電話相談の窓口は地域ごとに共通で、どの税務署にかけても同じ相談窓口に繋がります。ただし、確定申告をするのは原則として申告者の住所を管轄する税務署であるため、確定申告の管轄の税務署に電話することをおすすめします。管轄の税務署は国税庁のホームページからも調べられます。

4.税務署に予約して相続税の無料相談をする

国税に関する質問や相談は、チャットボットやタックスアンサー、電話相談センターがあります。また、電話やチャットボットでは難しい、具体的な書類や事実関係を確認する必要がある場合などは、所轄の税務署で担当官との面接相談が受けられます。

面接相談は、事前に面接時間を確保しなければならないことや、相談者が持参する書類の準備期間が必要になるため、事前に相談日時に予約しておいて後日書類を揃えて面談にのぞみましょう。

遺産相続を税理士に依頼する場合の流れ

遺産相続について税理士に相談する流れは以下の図表3のようになります。

図表3

| 申告手続き | 手続き内容 |

|---|---|

| 初回面談 | ・初回面談で顔合わせと軽い相談で相性確認 |

| 業務契約の締結 | ・業務契約を交わして報酬総額の半金の着手金を支払う ※残りの半金は業務完了時に支払う |

| 必要書類の収集 | ・戸籍謄本、残高証明書、不動産評価資料などの相続税申告に必要な資料を相談者側で収集する |

| 準確定申告 | ・被相続人に不動産収入や年金が一定額以上あった場合は「亡くなった年の1月1日から亡くなった日までの期間」の所得税の申告をする ※申告期限は亡くなった日から4ヶ月以内 |

| 財産目録作成 | ・資料揃ってから2ヶ月程度で財産目録が完成する ・財産評価の説明後に過不足がないことが分かれば財産目録が確定する |

| 遺産分割 | ・確定した財産目録を基に遺産分割の協議を開始する ・二次相続を考慮した遺産分割シミュレーションの提案を受ける ・「遺産分割協議書」「相続税申告書」「納付書」を作成してもらう |

| ご署名、ご捺印 | ・相続人が「遺産分割協議書」「相続税申告書」に署名捺印する ・遠方の相続人へは税理士が訪問もしくは郵送で対応する |

| 相続税申告書提出、相続税の納付 | ・相続税申告書を税務署へ提出する ・相続税の納付は相談者側で行う ※納税期限は亡くなった日から10ヶ月以内 |

| 申告書、お預かり資料のご返却 | ・税務署に提出した申告書の控えや資料が返却される |

| 各種名義変更手続き | ・不動産、預金など相続財産の名義変更手続きをなるべく早く行う ・不動産の相続登記は提携司法書士の紹介を受ける ・その他の財産の名義変更は行政書士の紹介を受ける |

※税理士法人トゥモローズ 申告手続きの流れを基に筆者作成

相続税の申告手続きを自分で行うメリット

相続税の申告を自分で行えば、費用は実費だけで済み、税理士への報酬の支払いは不要です。税理士報酬は数10万円から遺産総額によっては100万円以上になることもあるため、税理士に依頼せずに自分で申告ができれば、数10万~100万円超のコストが節約できるのです。

また、相続税の申告ができる知識レベルになるためにはかなりの勉強が必要であるため、自分で申告した方が多くの知識が身につくという副産物的なメリットでもあります。

相続税の申告手続きを自分で行うデメリット

自分で行うデメリットと税理士に依頼するメリットは表裏一体です。

自己申告するデメリット

相続税の申告を自分で行えば、知識の習得に多くの時間を費やし、さらに書類収集のため、あちこちに飛び回らなければなりません。

その上、相続税の申告を自分でする方のほとんどは申告手続きが初めてであり、知らない言葉や慣れない書類に戸惑いながら書類を作成しなければなりません。つまり、間違いが起きやすく間違いがあっても気づけない環境で申告準備をしているのです。

このとき、間違って過少申告をして税務署の調査で修正申告指示と追徴課税が課される場合には、追徴課税額の10%に相当する過少申告加算税が加わります。一方で、申告者が計算ミスをしたり、控除もしくは特例の適用を忘れたりして必要以上に多くの過払い税を納めた場合には、税務署から還付の申出をしてくることは滅多にありません。

つまり、自己申告をすれば追徴課税を受けるリスクと過払い税による損失リスクが上がりやすいと言えます。

自己申告のデメリットが税理士に依頼するメリットになる

自己申告のデメリットで挙げたリスクは、税理士に任せることですべて解消されます。

また、税理士は相続前から節税になるように準備をしてくれます。さらに、税理士は常に最新の税制に触れているため、税制が変わっても依頼者のリスク回避のためにすぐに軌道修正して行動してくれます。

税理士への遺産相続相談でよくある質問

下記は、税理士への遺産相続相談でよくある質問です。質問に対する答えと併せてご参照ください。

Q1. 相続人全員が税理士と面談しなければいけませんか?

A1.

相続人全員の同席は必要ではありません。

代表相続人と面談すれば全員分の代行が可能です。

Q2. 申告期限まであと1ヶ月、税理士は依頼を受けてくれる?

A2.

受けます。

ただし、全ての税理士が猶予1ヶ月でも対応できるというわけではありません。

必ず「申告期限まで1ヶ月しかない」と伝えて相手の意向を尋ねてください。

受ける場合は、短期間による加算報酬がかかる場合があるため事前に尋ねてください。

Q3. 相続財産に関する全ての情報を税理士に見せたくない…

A3.

税理士に依頼する場合は、必ず相続財産に関する全ての情報を伝えてください。

税理士は申告者の味方です。もしも故意に遺産を隠した場合は、過少申告加算税・延滞税といったペナルティが課せられる場合があります。申告者を守るために正確に教えてください。

Q4. 相続税は0円だった。税理士報酬は払わなければいけない?

A4.

税理士報酬は発生します。

なぜなら、相続税が0円という事実も、相続財産を評価して相続税申告書を作成して初めて分かるからです。相続税の有無に関わらずその評価計算の過程に対して税理士報酬が発生します。

まとめ|節税対策と相続税申告は税理士に任せよう

相続税は財産の種類や用途やその他の条件によって計算方法が異なり、控除制度や特例を適用して節税ができますが、財産の評価方法は専門家である税理士でも複雑で難しく感じるほどです。

そのため、相続税の申告は頑張れば自身でも可能ですが、税務を理解する時間と努力や書類を作成する手間、申告が期限に遅れたり間違ったりするリスクがあります。

相続税の申告方法については、税務署や国税局およびWebサイトから無料で情報が得られます。ただし、ミスも手間もなく簡単に終わらせたいなら、迷わず相続を得意分野としている税理士に依頼しましょう。

出典

国税庁 相続税の申告書等の様式一覧(令和5年分用)

税理士法人トゥモローズ 【現役税理士による】相続税に強い税理士の選び方を徹底解説

税理士法人トゥモローズ スケジュール 申告手続きの流れ

辻・本郷 税理士法人の相続ガイド なぜ相続税申告の税理士への依頼はコスパが高い選択と言えるのか?

国税庁 国税に関するご相談について

執筆者:FINANCIAL FIELD編集部