土地にかかる相続税はいくら? 計算方法や節税対策、活用できる特例・控除を紹介

この記事では、土地を相続する際に発生する税金の概要、計算方法、節税対策を、分かりやすく解説します。相続税の基礎知識から専門的な節税方法まで、具体的なケースを用いて紹介します。

土地の相続税について、知りたいという方は、ぜひ参考にしてみてください。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

目次

土地を相続する時の税金は?

被相続人(亡くなった方)が所有していた土地を相続する時かかる税金は、相続税と登録免許税です。また、相続以外で土地を取得した時にかかる税金として不動産取得税がありますが、相続の場合には無税です。

ここでは、土地を相続した時にかかる相続税・登録免許税と、相続の 時には課税されない不動産取得税について、他の状況(贈与・売買)の時と比較して説明します。

土地を相続する時の税金(1)相続税

土地を相続した時には、その名のとおり「相続税」が課税されます。

詳しくは後述で説明しますが、相続税が課税される場合には、相続財産が一定(基礎控除3000万円+相続人の人数×600万円)を超える場合にのみ、相続人全員(受け取る側)に課税されます。そして、相続税は国税(国に納める税金)なので、税務署に納税します。

そして、相続税の納付期限は「相続開始を知った日の翌日から10ヶ月以内」です。

土地の贈与を受ける場合は、土地を受ける側に贈与税がかかります。贈与税は、贈与財産が一定(暦年課税の場合は1年間で110万円)を超える場合に課税される国税です。

なお、一般的に相続税よりも贈与税の方が税率が高いです。そして、贈与税の申告期限と納付期限は贈与を受けた翌年の2月1日から3月15日です。

土地を購入する場合、買主側に相続税・贈与税に該当する国税はありません。

※非居住者や外国法人から日本国内にある土地等を購入してその譲渡対価(1億円を超えるもの)を国内で支払う場合に、所得税及び復興特別所得税の源泉徴収が必要な場合がありますが、割愛します。

土地を相続する時の税金(2)登録免許税

登録免許税とは、「不動産、船舶、航空機、会社、人の資格などについての登記」や、「登録、特許、免許、許可、認可、認定、指定及び技能証明」について課税される国税です。納税先は、対象不動産を管轄する法務局です。登録免許税の納付は登記申請と同時に行います。

土地を相続(法務局で所有権移転登記)する時、固定資産税評価額の1000分の4が登録免許税として課税されます。そして、令和7年3月31日までに申請された相続登記については、相続(相続人に対する遺贈を含む)により土地の所有権を取得した個人が、その土地の所有権の移転登記を受ける前に死亡した場合(この状態を『数次相続』と呼びます)は、免税対象となります。

例)

平成10年4月1日に祖父、太郎が死亡

↓

父、一郎が相続するも、相続登記未了

↓

令和5年10月30日に父、一郎が死亡

↓

息子、憲治が相続

※対象の土地の固定資産税評価額が2000万円とします。

この場合、免税措置が無ければ、祖父⇒父の相続登記の登録免許税が土地の固定資産税評価額の1000分の4である8万円、父⇒息子への相続登記でも同様に8万円、の合計16万円がかかります。しかし、令和7年3月31日までに登記申請をすれば、祖父⇒父の登録免許税が免税されて0円になり、祖父⇒父⇒息子への相続登記全体で登録免許税は8万円だけとなります。

土地を贈与する時、固定資産税評価額の1000分の20が登録免許税として課税されます。

土地を売買する時は固定資産税評価額の1000分の20が登録免許税として課税されますが、令和8年3月31日までの間に登記を受ける場合1000分の15に軽減されます。

それぞれの税率と、土地の固定資産税評価額を3000万円とした時の登録免許税を表にすると図表1のようになります。

図表1

| 税率 | 軽減税率 | 登録免許税 固定資産税評価額2000万円の場合 |

免税措置 | |

|---|---|---|---|---|

| 相続 | 1000分の4 | 無し | 8万円 | 数次相続の場合、 一次相続の登録免許税が免除されます 令和7年3月31日まで |

| 贈与 | 1000分の20 | 無し | 40万円 | 無し |

| 売買 | 1000分の20 | 有り 令和8年3月31日までは 1000分の15 |

30万円 | 無し |

筆者作成

土地を相続する時の税金(3)不動産取得税

不動産取得税は不動産の取引に注目し、土地や家屋の購入、贈与、家屋の建築などで不動産を取得した際に(相続などの場合は除く。)、取得した人に対して課される税金で、取引された不動産の所在する都道府県に都道府県税として、納税することになります。

不動産取引は通常、所有権移転登記を行うために、法務局から各都道府県税事務所に通知がなされ、おおよそ3ヶ月以内に納付書が送られてきます。納付期限は各都道府県税事務所により違うようですので、納付書が届いた際に必ず確認しましょう。

「不動産の取得」とは不動産所有権の取得を指し、お金を払ったか、払ってないかを問わず、不動産所有権を得た事実を意味します。ただし、相続は除きます。

なお、不動産取得税の税額は、不動産の評価額に税率を掛けて算定します。税率は4%ですが、現在、土地と住宅については、軽減税率として3%が適用されています。

不動産の評価額は、原則として固定資産税の税額算定に使用される課税標準額が用いられます。また、税負担を軽減する特例措置が適用される場合もあります。例えば、次のとおりです。

住宅用地を取得する場合、住宅用の土地を取得した場合、次の(1)、(2)のいずれか高い方の額を土地の税額から軽減します。

(1)150万円×税率

(2)1平方メートルあたりの価格×住宅の床面積の2倍(1戸あたり200平方メートルを上限)×税率

※土地を取得した日から一定の期間内に、その土地の上に住宅が新築されているなどの一定の要件を満たすことが必要です。

住宅用地、商業地等の取得にかかる課税標準としての価格が、評価額の2分の1に圧縮されます。

土地の相続税の評価方法

土地の相続税額を算出する場合、土地単独での計算はできません。相続税は、被相続人(亡くなった人)の所有する財産全体に課税されるものなので、被相続人が所有していた土地だけでなく、建物や現金、預貯金、有価証券等により算出されます。

しかしここでは、土地にフォーカスして相続税の評価方法や相続税の計算のステップをご紹介します。また、相続税の計算方法の前に、土地、特に宅地の評価方法を解説します。

相続税計算における宅地の評価方法は主に、路線価方式と倍率方式が採用されます。それぞれについて見てみましょう。

土地の相続税の評価方法(1)路線価方式

路線価方式とは、路線価が付された地域の宅地を評価する方式です。

路線価とは、その道路に面している標準的な宅地の1平方メートルあたりの千円単位の価額のことです。路線価は国税庁により毎年7月1日に発表されます。

路線価方式での宅地の評価方法は、その土地の面積に路線価を掛けることで算出されます。150平方メートルの宅地が、1平方メートルあたり20万円の路線価の道路に面している場合、路線価方式で評価したこの土地は、20万円×150(平方メートル)=3000万の評価となります。

路線価方式で宅地の評価額を計算する場合の加算と減額

国税庁で発表されている路線価は、正方形の宅地が1面道路に接していることを想定した価格なので、路線価方式で宅地の評価額を計算する際には、この基本的な計算に加えて、土地の形状や利用状況に応じた補正率で路線価が減額・加算されます。

・二路線(三路線、四路線)に面する宅地:角地など複数の路線に面している場合は、それだけ土地が便利と判断されて、路線価が加算されます。

・奥行き長大補正率:土地の幅に比べて奥行きが長い場合、土地利用の自由度が下がるので評価が下がります。

・間口狭小補正:地区区分(住宅地、商業地、工業地等)によって、区分に応じた利用目的に対して幅が狭い場合も、土地の売却などで不利になるので、その分評価が下がります。

・無道路地補正:道路に面していない袋地の場合は、新たに建物の建築ができず、駐車場など他の用途への転換も難しいので、評価が下がります

・がけ地や土砂災害警戒区域の場合の補正:宅地内にがけ地を含んでいる場合、土砂災害警戒区域に該当する場合も、評価が下がります

土地に新しく家を建てたり、駐車場に利用するなどの場合に不利になる状況がある宅地の場合は、その原因になる事柄に応じて評価が減額されます。

この他、他人の建物が建っているなどの場合に借地権割合に応じて減額されます。

土地の相続税の評価方法(2)倍率方式

倍率方式とは、国税庁が発表する倍率表に記載された倍率をかけて土地の評価額を算出する方法です。なお倍率表は、固定資産税評価額を基に作成され、毎年4月から5月に市町村役場より送られてきます。

この倍率方式は、路線価が設定されていない地域の宅地や山林、農地の評価方法です。調べたい土地の倍率は、路線価と同様に、国税庁公式サイトから見ることができます。

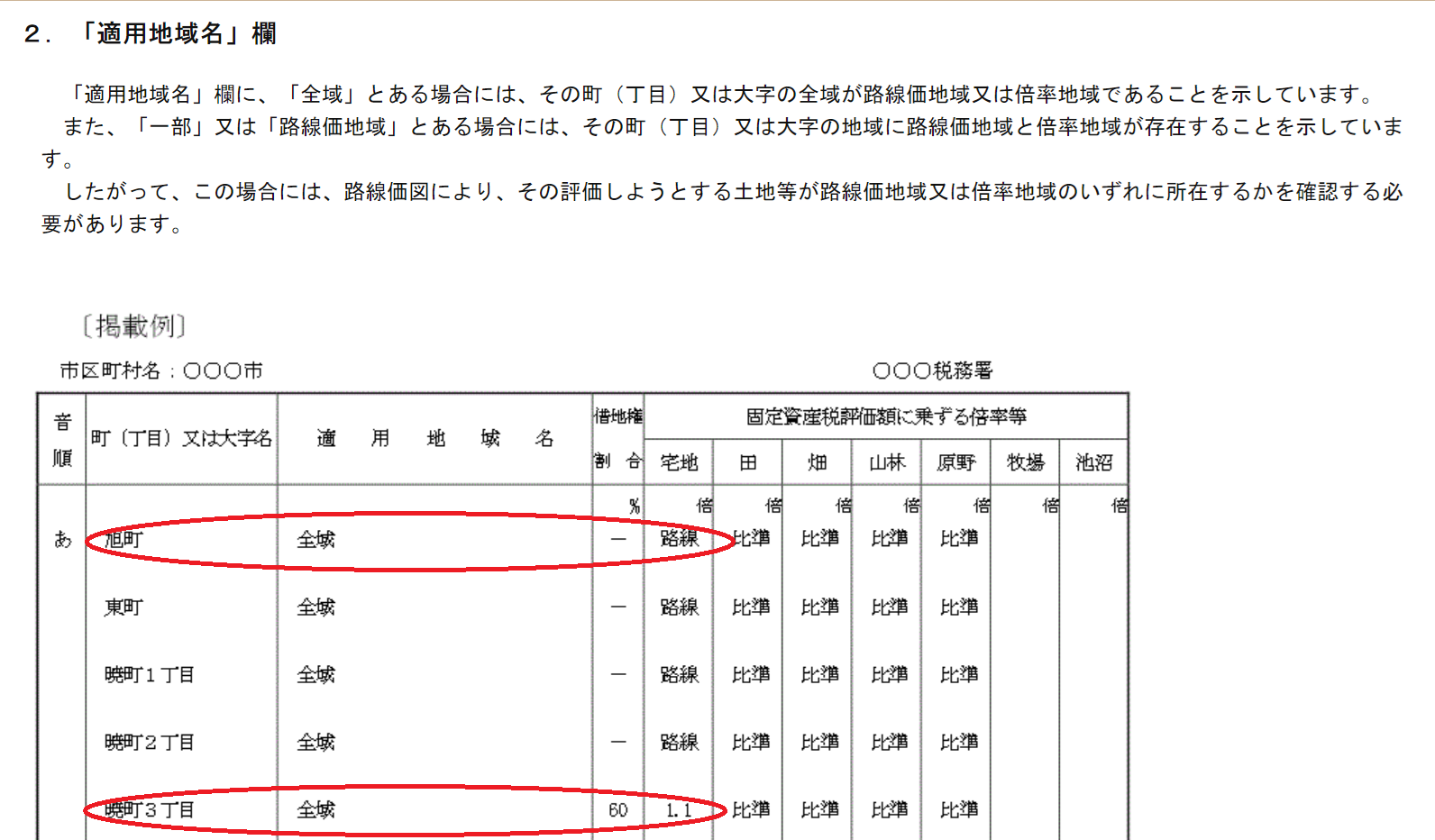

図表2

※国税庁 評価倍率表(一般の土地等用)の説明より引用

図表2に掲載されている、市町村の旭町の宅地の固定資産税評価額は「路線」となっているので路線価で評価します。そして、曉町3丁目の宅地については「1.1」と書いているので、曉町3丁目全域は倍率地域であり、宅地の場合は固定資産税評価額に「1.1」倍をかけます。

地目が田、畑、山林、原野の項目には「比準」とありますが、これは付近の宅地の価額に比準して評価する地域です。これを、「宅地比準方式」といいますが、細かいので、今回は割愛します

曉町3丁目の宅地の固定資産税評価額が1000万円の場合は、次のような計算になります。

固定資産税評価額 宅地の倍率 倍率方式による宅地の評価額

1000万円 × 1.1 = 1100万円

土地の相続税の計算方法

土地の相続税は、土地の評価額に基づいて計算されますが、正確にお伝えすると相続税は被相続人(亡くなった方)の所有していた財産全てに課税されますので、「土地の相続税がいくらになる? 」という質問に対する答えは存在しませんが、土地を含めた相続税の計算方法をご紹介します。

土地の相続税の計算手順1.正味の相続財産を計算する

相続税は、被相続人(亡くなった方)の所有する全ての財産(現金、預貯金、株式、不動産等)を評価し、その評価額から借入(住宅ローン、クレジットカード残高)や葬儀費用といったマイナスの財産を差し引いた正味の相続財産が課税対象となります。

現金はそのままの金額が課税金額になりますが、預貯金・株式などは時価として、相続開始日(亡くなった日)の評価額となります。銀行や証券会社で手数料を支払って、相続開始日の金額明細を発行してもらいます。

また、不動産は既にご紹介のとおりです。美術品などは鑑定士に依頼して査定をしてもらいます。

また、負債についてはクレジットカードや住宅ローンの残高をマイナスの財産として差し引きます。そして葬儀費用もここで差し引くことができます。

こうして、プラスの相続財産からローンや葬儀費用といったマイナスの財産を引いた残りが、正味の相続財産となり、計算式は次のとおりです。

被相続人名義の全ての財産(不動産・現金・預貯金・株式等)-クレジットカードや住宅ローンの残高、葬儀費用=正味の相続財産

土地の相続税の計算手順2.基礎控除を計算して、正味の財産から更に差し引く

相続税には『3000万円+相続人の人数×600万円』負債という基礎控除がありますので、正味の相続財産が基礎控除の金額以下の場合には、相続税は0円(非課税)となります。

(正味の相続財産)-(基礎控除)=(相続税の課税対象額)

相続税の課税対象額が0円以下(0またはマイナス)の場合は、課税すべき金額が存在しないので相続税は非課税です。そして、相続税の課税対象額がプラスになっている場合は、その金額が課税対象額となります。

土地の相続税の計算手順3.相続税の課税対象額を法定相続分で分割する

相続税の課税対象額が分かれば、相続税の計算は後少しです。この相続税の課税対象額を法定相続分で分割した場合に、相続人それぞれがいくら相続することになるかを計算します。

具体例で説明します。例えば、被相続人(亡くなった方)が所有していた財産が土地建物・現金・預貯金を合わせて合計2億円、負債が住宅ローン1800万円、その他借入が600万円、葬儀代が200万円の合計2600万円で、相続人が夫と子ども3人とします。

この場合法定相続分は、夫:2分の1、子ども3人:各6分の1となります。

2億円(被相続人名義の全ての財産(不動産・現金・預貯金・株式等))-2600万円(クレジットカードや住宅ローンの残高、葬儀費用)=1億7400万円(正味の相続財産)

1億7400万円(正味の相続財産)- 5400万円(基礎控除)=1億2000万円(相続税の課税対象額)

1億2000万円を夫、子ども(長女、次女、三女とする)3人で法定相続分(夫:2分の1、長女:6分の1、次女:6分の1、三女:6分の1)で分割する場合、それぞれの相続分は次のようになります。

夫:6000万円、長女:2000万円、次女:2000万円、三女:2000万円

そして、それぞれの相続人が法定相続分で相続した時の相続税の税率表は図表3のとおりです。

図表3

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1000万円以下 | 10% | - |

| 1000万円超から3000万円以下 | 15% | 50万円 |

| 3000万円超から5000万円以下 | 20% | 200万円 |

| 5000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1700万円 |

| 2億円超から3億円以下 | 45% | 2700万円 |

| 3億円超から6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

※国税庁 No.4155 相続税の税率を基に作成

各相続人の相続税と合計は次のようになります。

夫:6000万円×30%-700万円=1100万円

長女:2000万円×15%-50万円=250万円

次女:2000万円×15%-50万円=250万円

三女:2000万円×15%-50万円=250万円

合計(相続税額) 1850万円

土地の相続税の計算手順4.相続税額を実際の相続割合で分割して、それぞれの相続税額が決定する

こうして計算した相続税額は1850万円となります。この相続税額を遺産分割協議で決めた実際の相続分の割合で配分すると、それぞれの相続人が支払うべき相続税額となります。次女が全てを相続した場合には、次女が相続税1850万円を納付することとなります。

遺産分割協議で決めた、実際に相続する割合が夫60%、長女20%、次女10%、三女10%だった場合、相続税1850万円を実際に相続する割合に応じて、相続税の納付額は次のとおりです。

<各人の相続税額>

夫 1850万円 × 60% = 1110万円⇒0万円(配偶者控除の適用)

※配偶者には配偶者控除という制度があり、配偶者が相続した遺産に対する税金は、法定相続分もしくは1億6000万円までのいずれか多い方の金額に対する税額まで控除されます

長女 1850万円 × 20% = 370万円

次女 1850万円 × 10% = 185万円

三女 1850万円 × 10% = 185万円

【計算例】5000万円の土地を相続した時の相続税は?

極端な例として、相続財産として5000万円の宅地(建物無し)だけの場合で、相続人が長男1人の際、計算例は次のとおりです。

・土地の評価額:5000万円

・基礎控除額:3000万円+(相続人1人×600万円)= 3600万円

・課税対象額:5000万円 – 3600万円 = 1400万円

・税率:例えば課税対象額が1400万円の場合、「1000万円超から3000万円以下」の15%の税率が適用され、控除額は50万円です。

相続税額:1400万円 × 15%(税率)-50万円(控除) = 160(万円)

相続財産が1億円以下の場合は、相続財産に対する基礎控除(最低でも3000万円)の割合が高いので、思ったよりも少ないと感じるかもしれません。ただ、高額の不動産を相続した場合でも相続税の納付は現金で行いますので、相続税は相続人の持ち出しとなります。

相続税の申告と納付期限は相続の開始を知った日の翌日から10ヶ月以内ですので、相続財産のほとんどが不動産の場合には相続税納付のための現金が準備できず、不動産を買取業者に安く買いたたかれるといったことも起こります。

そういった資産状況の場合には、事前に不要な土地の売却や、相続税の準備を行いましょう。

土地相続後に節税できる?

土地相続後に、相続税の節税はできません。相続税の節税は生前にアパート建築や生前贈与を使って行うものと、相続時に行う不動産の評価減や特例の適用といった相続税申告に関わって行う節税の2種類のみで、土地相続後に節税する方法はありません。

そもそも相続税の節税とは、財産の組み換えや不動産の活用等による評価減、遺産分割時に配偶者控除等の特例の適用が受けられるようにして、納める相続税額を縮小することです。土地を相続し、相続税を申告・納付してしまった後になって、節税する方法はありませんし、土地の相続をやり直したりすると、贈与税や不動産取得税が余分にかかるといったリスクもあります。

例外として、特例を使い忘れていたとか、もっと土地の評価を下げる方法があったので修正申告するという場合もあります。しかし、このような場合は申告内容に不備があったとなりますので、内容が認められるかどうかは税務署の判断に委ねられる上、もしかしたら申告漏れのおそれもあります。

土地相続後には節税できないことはしっかりと意識しておき、できれば生前からの相続税対策を行いましょう。そして、相続時にも後でやり直しがきかないことを前提に、慎重に節税対策をした上で相続税の申告を行いましょう。

節税には生前、申告に関わらず税理士などの専門家に必ず相談しましょう。

土地相続時の節税対策に活用できる特例・控除

土地を相続する際には、以下のような特例や控除を活用することができます。

土地相続時の節税対策に活用できる特例・控除(1)配偶者控除

配偶者が相続する財産については、相続財産の半分または1億6000万円のどちらか高い方までは相続税がかかりません。両親のどちらかが亡くなった際、残された配偶者が相続した財産は、残された配偶者が亡くなった時(二次相続)に結局子ども達が相続することになるので、最初の相続(一次相続)では控除をしておいても問題ない、と考えられている制度です。

この配偶者控除を上手に使って、相続税の節税をした上で、二次相続の節税対策を行えば最良です。

土地相続時の節税対策に活用できる特例・控除(2)小規模宅地等の特例

自宅や事業用地など特定の用途に使われている土地に適用され、最大80%の評価額の減額が可能です。

土地相続時の節税対策に活用できる特例・控除(3)納税猶予の特例

農地や山林など特定の土地に対して適用される特例で、相続税の納税が困難な場合、一定期間納税を猶予する制度です。

特に農地については評価額が何十分の1に下がり、数千万円単位での納税猶予になることもあります。その上、納税猶予と表現されていますが、農地を相続した人が亡くなるまで農業をしていた、後継者に一括贈与した、20年以上継続して営農した、等の条件を満たすと猶予されていた相続税が免除となります。

特例、そして免除を受けるには農地の種類、相続人によって細かい条件が決まっていますので、必ず税務署か税理士に確認をしてください。

そして、この納税猶予は一旦受けると猶予期間が満了するか、免除条件を満たすまでは途中で辞めることができず、営農者の死亡以外の何らかの事情で営農を止めてしまうと、遡って満額の相続税を計算し、その上利子税、延滞税が加算されてしまうという、高いリスクも負います。特例を受ける際には慎重な判断をおすすめします。

納税猶予にはリスクもありますが、これらの特例や控除を活用することで、相続税の負担を軽減できる可能性があります。

土地相続時は、相続税の特例や控除を活用して節税を

土地相続時、土地評価の高いエリアに自宅がある方の相続は、小規模宅地の特例と配偶者控除を上手に利用して、二次相続も視野に入れた節税対策を行ったり、地方の広大な農地を経営している場合は、納税猶予を利用して節税対策を行う、というのがスタンダードな節税方法です。所有地の特性に合わせた節税対策を専門家と一緒に行いましょう。

土地相続時に注意すべきポイント

土地の相続に際しては、以下のポイントに注意する必要があります。

土地相続時に注意すべきポイント(1)土地の正確な相続税評価

宅地であれば路線価方式か倍率方式か、それ以外の農地や山林、雑種地であれば倍率方式かどうか、市街地農地などは造成費(宅地化するのにかかる費用)を控除できる制度もあります。

これらの正確な評価は、税務署に相談することも可能ですが、控除や特例で土地評価を下げられる場合でも、税務署が積極的に教えてくれることは期待できません。特例を使うなら使ってください、というスタンスですので、相続税の節税に詳しい方以外は、税理士などの専門家に相談して、控除や特例の漏れが無いようにしましょう。

土地相続時に注意すべきポイント(2)相続人間での合意(遺産分割協議)と申告期限

土地を複数の相続人で共有したり、単独で相続する代わりに代償金(いわゆるハンコ代)を支払う場合は、土地の今後の管理や利用、代償金が必要ならばその算定についての合意形成が重要です。土地を相続する人と、それ以外の現金だけを相続する人では、遺産分割協議への臨み方も違ったものになります。

土地を相続する人は、土地の分割方法や活用方法で節税される金額だけでなく、相続後の土地利用や管理、収益などにも大きく影響があります。しかし、土地を相続せずに残った現金を相続する人は、「相続税を支払った後に自分がいくらもらえるか? 」ということだけを考えている可能性も高く、分割方法などに興味が無い、という場合もあります。

相続税の特例や控除を使うためには申告期限内に相続人間の合意をまとめた上で遺産分割する必要があります。協議がまとまらない場合には「法定相続分で申告する」ことになり、小規模宅地の特例や配偶者控除は適用できず、節税無し、つまり満額の相続税を納付することになります。その後、遺産分割協議がまとまり、「本来の申告期限の3年以内」であれば、修正申告または更正の請求ができます。

おすすめの節税方法3選!

土地相続の際の相続税節税方法を紹介して参りましたが、おすすめの節税方法は土地相続の前、生前からの節税が効果も高く、確実に行えます。そんなおすすめの節税方法が3つあります。

なお、生前の節税方法の共通点としては、財産を早めに次の世代に渡して相続財産を減らすことにより、相続時の相続税を節税することですので、この観点から、節税方法をご紹介します。

おすすめの節税方法(1)暦年課税や教育資金贈与、住宅資金贈与の特例を使った生前贈与

相続が起こってしまう前に、暦年課税の控除額(年間110万円までは非課税)を利用して、一定の範囲で贈与を行い、相続財産を減らします。相続税より贈与税の方が税率が高いと言われていますが、暦年課税の110万円の控除額を使って、子ども、孫、子どもの配偶者の3人に100万円を贈与するだけでも300万円を無税で下の世代に渡すことができます。

また、教育資金贈与や住宅取得の贈与税の特例等を利用することも効果的です。生前贈与については、相続開始日から3年前まで(税制改正により令和6年1月1日以降は7年前まで)は遡って贈与財産が相続財産に加算されますので、注意が必要です。

おすすめの節税方法(2)不動産の有効活用

賃貸経営などにより土地の収益性を高め、相続税評価額を下げる方法です。

宅地を更地で持っていると相続時に高い評価額となりますが、共同住宅を建てて賃貸すると、土地は貸家建付地という評価がされ、評価額が大きく軽減されます。大学や大きい会社・工場の近くなど、入居者が継続的に見込める賃貸物件を建築しておくと、次世代に渡った後も資産を生む不動産となり、節税効果に加えて、次世代の現金収集の基礎ともなります。

おすすめの節税方法(3)信託を利用

信託制度を利用すると節税にとても役立ちます。

信託契約は目的、契約形態、対象物件等により様々な形態がありますが、不動産の有効活用の際に信託契約を結んでおくと、土地所有者が認知症などで判断能力が落ちた場合でも、受託者(土地の活用を任された人)の判断で引き続き活用が可能です。

信託契約は、直接節税効果はありませんが、相続税の節税対策を数年単位で行う場合には、土地所有者の認知症等により中断するリスクをカバーして、確実に実行するという効果が見込めます。また、死後の遺産分割については遺言書を合わせて残しておくと、更に盤石な節税対策となります。

土地の相続税まとめ

この記事では土地の相続にかかる税金について、相続税を中心にいくらかかるか、どのようにして節税できるかをご紹介しました。

土地を相続する際にかかる税金は主に相続税と登録免許税が主要な税金であり、相続税は相続財産が基礎控除額を超える場合にのみ課税されます。

そして土地の相続税額を計算するためには、土地の評価方法を知ることが重要で、路線価方式や倍率方式を用いた評価方法について理解を深めることが大切です。土地の評価は路線価だけでなく、形状、利用状況などによって評価額は変動します。

実際の相続税を計算する場合、土地だけではなく被相続人(亡くなった方)が所有していた財産全てを対象に計算する必要があります。土地に加えて現金や預貯金、株式、そして住宅ローンなどの借入と葬儀費用を差し引いて出た正味の相続財産を計算し、基礎控除を差し引いた後に残額があれば、相続税が課税されます。

全体を通して、土地相続における税金の複雑さと、適切な節税方法の重要性を紹介して参りました。一度読んだだけでは難しいかもしれませんが、ご自身にあてはまる部分から理解を深めていただき、相続税対策が必要な方は、税務署または税理士などの専門家に相談して、失敗しない土地の相続を実現しましょう。

出典

国税庁 No.2879 非居住者等から土地等を購入したとき

国税庁 No.7191 登録免許税の税額表

総務省 不動産取得税

国税庁 No.4604 路線価方式による宅地の評価

国税庁 評価倍率表(一般の土地等用)の説明

国税庁 No.4155 相続税の税率

国税庁 No.4158 配偶者の税額の軽減

国税庁 農地等についての相続税の納税猶予及び免除等(相続税の申告のしかた(令和5年分用)(抜粋))

国税庁 No.4623 農地の評価

国税庁 No.4208 相続財産が分割されていないときの申告

国税庁 財産をもらったとき

執筆者:FINANCIAL FIELD編集部