借地権は相続できるの? 手順や相続税評価額の計算方法、注意点も解説

また、相続によって借地人が変わる場合には、地主との良好な関係をスタートさせるためにも借地権の相続人なら知っておいたほうがよいでしょう。

本記事では、借地権の概要や借地権を相続する際の手続きの流れ、および相続税を計算するための評価方法などを解説しています。さらに、借地権の相続に関するトラブル事例や注意点、Q&Aについても言及しています。ぜひ参考にしてみてください。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

目次

借地権とは?

借地権に基づく土地利用の概要と、定期借地権および普通借地権の特徴について解説します。

借地権の概要

借地権とは、借地上に自己名義の建物を建築して所有するのを目的に、地主へ地代を支払って、土地を借りて使用する権利です。

借地権には「地上権」と「賃借権」の2つがあります。ただし、一般的に借地権と言えば、家やマンションおよび店舗などを建てるために地主と借地人が土地賃貸借契約を締結し、毎月地代を支払って使用する「賃借権」を指します。

現行の借地借家法に基づく借地権の主な特徴は次の通りです。

・土地の所有権は地主にある

・地主に対して相当の地代を払う

・借地上建物の売却や建て替えは地主の承諾をもらう

・契約終了の際は土地を更地にして地主へ返還する

ただし、次のような場合は、借地権に基づく土地利用ではありません。

・地代を全く支払わずに土地を使用(使用貸借)する場合

・廉価な地代(土地の固定資産税程度)しか支払わない場合

・土地の用途が駐車場や資材置き場など建物を建てない場合

なお、1992年(平成4年)8月1日以降に借地契約(土地賃貸借契約)を締結した借地権では、「旧借地法」ではなく「借地借家法」に基づいており、以前よりも借地人の権利が保護されています。

定期借地権と普通借地権について

定期借地権と普通借地権のそれぞれの特徴について解説します。

借地借家法によって新たに設けられた「定期借地権」は、土地の賃貸借契約時に賃貸期間を決め、借地契約期間が満了すれば、その契約は更新せずに、必ず土地を地主へ返還するのが大原則です。さらに、借地上に借地人が建設した建物や工作物は、借地人の費用負担で解体撤去し更地に戻してから返還しなければなりません。

つまり、旧借地権で地主側の懸念事項だった「半永久的に土地が返還されない」というリスクがなくなったため、定期借地契約における地主のデメリットが少なくなりました。

定期借地権は、用途や期間などで次の4つに区分されます。

1.一般定期借地権

2.事業用定期借地権

3.建物譲渡特約付定期借地権

4.一時使用目的の借地権

ちなみに、マイホームやロードサイドの店舗などを、土地を借りて建てる場合には、土地賃貸借契約の存続期間を定め、定期借地権に基づいて運用されるケースがほとんどです。

普通借地契約は前述の定期借地権以外の借地権であり、契約の更新ができるため、旧借地法に基づく借地権と類似しています。

契約期間が満了して更新された借地契約は、地主および借地人から借地契約の条件変更の申し出や特段の合意などがない場合には、原則として従前の条件をそのまま引き継ぎます。

なお、借地契約が終了して土地を返還する際にも、借地上の建物を解体して更地化する法的義務はありません。また、借地上の建物が自然災害や焼失などにより滅失した場合には、借主側から借地契約の解約申し入れができますが、地主側からの解約申し入れは、客観的に正当な理由がなければ認められません。

借地権は相続できる? 地主の承諾は必要?

借地権は売買や相続の対象であり、借地権を担保に入れて融資を受けることもできる、換価価値のある財産権です。

借地権は、土地賃貸借契約に基づいて土地を借りて賃料を支払っている限りは、自己の建物を建ててその土地を独占的に使用できます。つまり、土地の所有権をもっていないものの、借地権者の土地に行使できる権利や第3者への影響力は、土地を所有していることとほとんど変わらないのです。

そのため、借地権は「所有権」の価格まではいかないものの、土地使用権に対して金銭的な価値が認められています。特に、主要ターミナル駅の近くなど「利用価値の高い土地」では、最大で所有権(土地の購入価格)の90%という大きな価格で売買される場合もあるほどです。

借地権の売買では必ず地主の承諾が必要ですが、借地権の相続では地主の承諾は不要です。

地主は、借地権の売買においては、独占的に土地を使用させて賃料を受け取る関係をこれから何十年も続けていく者を、自分の意思で選ぶ権利があります。一方で、借地権の相続では、自分の意思で行う売買などの取引とは異なり、やむを得ずして起こる自然な権利変動です。

相続の場合には、相続人から地主へ「相続によって借地権者が交代する旨」を、挨拶の意味も含めて通知しておけば問題ありません。

ただし、同じ死亡による権利変動でも、法定相続人以外へ借地権を譲る「遺贈」の場合には地主の承諾が必要です。そして、地主から承諾をもらう際には、借地人から地主へ「譲渡承諾料」という金銭を支払うのが一般的です。

なお、譲渡承諾料の金額は借地権価格の10%程度を目安に、個別の状況に応じて双方の合意で決定されると覚えておきましょう。

借地権の相続登記手続きの流れ

借地権を相続する手続きは次の流れで行います。

(1)借地権の内容や現状を調べる

(2)遺産分割協議で借地権について話し合う

(3)地主へ相続による借地権の移転を通知する

(4)建物の相続登記により借地権を移転させる

それぞれについて解説します。

借地権の相続登記手続きの流れ(1)借地権の内容や現状を調べる

借地権は「地上権」と「賃借権」に分かれます。

「地上権」とは、土地の空中や地下などの空間を利用する権利で、地下鉄や高速道路などが通る土地に設定される権利であり、事例としてはあまり多くありません。また、「地上権」は設定する土地に必ず地上権自体の登記をしなければならないため、土地の登記事項証明書(登記簿謄本)を見れば土地に地上権が設定されているかが分かります。

一方で、賃借権自体も登記することはできますが、実務的に賃借権を登記するケースはほとんどありません。なぜなら、借地上の建物が借地人と同じ名義で登記されていれば、その土地に借地権が設定されているものと推定されるため、手間や費用をかけてまで賃借権自体を登記する必要がないからです。

賃借権の場合には、建物の登記事項証明書(登記簿謄本)を見て、さらに被相続人を借地人とする土地賃貸借契約書がないかを確認して、借地権の存在を判断しましょう。

借地権の相続登記手続きの流れ(2)遺産分割協議で借地権について話し合う

「遺産分割協議」とは、被相続人が遺言書を残していない場合や、遺言書は見つかったもののその指示内容とは異なる割合で遺産を分配する際に、相続人全員の合意で相続内容を決める話し合いです。遺産分割協議の内容は遺産分割協議書にまとめられ、全員の署名と実印の押印および全員分の印鑑証明書を揃えておきます。

借地権の相続登記手続きの流れ(3)地主へ相続による借地権の移転を通知する

借地権の相続は、売買や贈与などと異なり、借地権の移転に関して地主の承諾を得る必要はありません。しかし、相続によって借地権および建物の名義が変わる場合には、新たな借地権者が土地賃貸借契約を引き継ぎ、地代を支払って土地を使用していく旨を地主へ通知するのが一般的です。

なお、地主から相続による借地権者の変更を拒絶された場合や、承諾料を要求されて断った場合でも、借地権の相続の法的効果には影響はありません。ただし、自分で地主と交渉すれば揉めごとが大きくなる可能性があるため、司法書士や弁護士に介入してもらう方がよいでしょう。

ちなみに、土地の賃貸借契約書は相続によって再作成もしくは再契約をする必要はありません。

借地権の相続登記手続きの流れ(4)建物の相続登記により借地権を移転させる

借地権と借地上の建物は同じ相続人が相続して、建物を自己名義に相続登記しておかなければいけません。もしも、借地権と建物を別の相続人が相続したり、借地権と建物を同相続人が相続したのに建物の相続登記を行わなかった場合には、注意が必要です。

地主が借地を売却した場合には、新たな土地所有者に対して借地権が主張できなくなり、建物を撤去しなければならない可能性が出てくるからです。したがって、借地権は必ず建物と一緒に相続し、建物の相続登記はできるだけ早く完了させましょう。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

相続した借地権は課税対象になる?

相続した借地権は相続税の課税対象になるため、相続税の申告では借地権に対する相続税額を計算して納税しなければなりません。

借地権は地主と借地人との土地賃貸借契約に基づいて土地を使用する権利であり、土地の所有権ではありません。しかし、土地の所有権価格(土地の売買価格)の何割かに相当する金銭的価値が認められています。

したがって、相続によって借地権を引き継いだ相続人は金銭的価値がある財産を引き継いだことになり、相続税を納税しなければならないのです。なお、借地権に対する相続税の計算は、借地権の種類や残存期間および経済的利益の金額や土地取引価格などを使った複雑な計算が必要な場合があります。

相続税額を計算するための借地権評価方法

土地の相続税計算では、国税庁が設定する「相続税路線価」と「借地権割合」を用い、3つの借地権評価方法のいずれかで借地権の相続税課税価格を計算します。また、相続税額はその他の遺産の時価や評価額を合算して、遺産総額に応じた税率をかけて計算します。

借地権評価方法1:相続税路線価

相続税路線価とは、土地を相続した相続人が土地に関する相続税を計算する際に、課税価格の指針とする土地評価の単価です。路線とは道路のことであり、路線価は道路ごとに設定されており、その路線(道路)に面した土地はその路線価と面積を掛けたものを、相続税の課税価格の基準とします。

路線価の見方は、1000円単位の数字とアルファベット記号1文字からなる次の図表1のような文字列が地図上の路線に記載されています。

図表1

※国税庁 土地及び土地の上に存する権利の評価明細書の記載の仕方より引用

図表1の注釈

(1)年分・ページ番号等

路線価図の年分、ページ番号、所轄税務署名を表示しています。

(2)路線価

評価する土地が面している道路に「200D」と表示されており、1平米当たりの路線価が20万円であることを示しています。

借地権評価方法2:借地権割合

マップの上の余白の中央にある次の図表2は、「借地権割合」です。

図表2

※国税庁 土地及び土地の上に存する権利の評価明細書の記載の仕方より引用

路線価のアルファベット記号「D」は借地権割合が自用地の更地価格の「60%」であることを示しています。借地権が設定された貸宅地の相続税評価ではこの借地権割合を使用します。

例えば、対象土地に面する路線に「200D」との表示があり、対象土地の面積が100平米の場合を考えてみましょう。

自用地の土地評価額=2000万円(20万円×100平米)

借地権割合はD:60%であることから、

借地権の相続税評価額=1200万円(=2000万円×60%)になります。

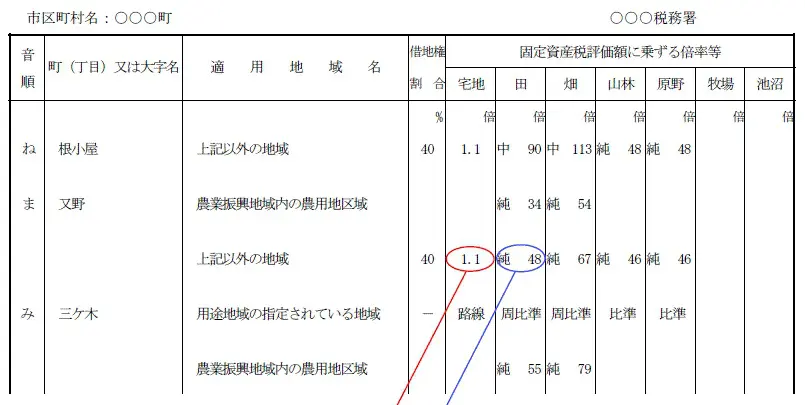

借地権評価方法3:評価倍率表

借地権割合が設定されるのは主に市街化区域(市街化を促進する地域)であり、ほとんどの市街化調整区域では借地権割合ではなく「評価倍率表」が設定されています。なお、市街化調整区域とは、人口密度が低く建物がまばらで田園風景が広がる地域のことをさします。

この倍率は、その土地の固定資産税評価額を、その地域の評価の基になった「地目(登記された土地の用途)」によって区分された倍率を乗じて計算するルールです。次の図表3は評価倍率表の記載例です。

図表3

※国税庁 評価倍率表(一般の土地等用)の説明より引用

評価倍率表を使った相続税評価額の計算は次のように行います。なお、この場合のこの地域の固定資産税評価額は、宅地:500万円、田:2万円とします。

当該土地の固定資産税評価額(宅地の場合)

=この地域の宅地の固定資産税評価×倍率

=500万円×1.1

=550万円

当該土地の固定資産税評価額(田の場合)

=この地域の宅地の固定資産税評価×倍率

=2万円×48

=96万円

借地権相続税額の計算方法

借地権の相続税は、相続税路線価と借地権割合を次の3つの借地権評価方法のいずれかに当てはめて計算します。

(1)借地権の評価

(2)定期借地権等の評価

(3)一時使用目的の借地権の評価

それぞれについて解説します。

借地権相続税額の計算(1)借地権の評価

ここで言う借地権とは、契約の更新ができる借地権です。なお、契約更新ができる借地権とは、旧借地法に基づく旧法借地権と借地借家法に基づく普通借地権のことをさします。

「借地権の価額」とは、借地権の目的となっている宅地が「更地」の場合を想定し、更地価額に借地権割合を乗じて計算します。このときの更地とは、建物がなにも建っていない見通しのよい土地を指すのではなく、いかなる権利も付着していない自用地(他人の権利の目的になっておらず何ら制限もない自己使用する土地)のことを表します。

・普通借地権=自用地評価額×借地権割合

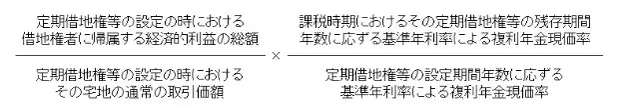

借地権相続税額の計算方法(2)定期借地権などの評価

「定期借地権などの価額」は、原則として次の図表4の判定日および価額などによって評価します。

図表4

| 判定日 | ・相続または遺贈の場合は被相続人の死亡の日 ・贈与の場合は贈与により財産を取得した日 |

| 価額など | ・借地権者に帰属する経済的利益 ・その存続期間を基として評定した価額 |

筆者作成

ただし、定期借地権などの設定時と課税時期とで、借地権者に帰属する経済的利益に変化がないような場合もしくは課税上弊害がない場合に限っては、定期借地権などの目的になる宅地の課税時期における自用地価額に、次の図表5の算式によって計算した数値を乗じて計算できます。

図表5

※国税庁 No.4611 借地権の評価より引用

借地権相続税額の計算方法(3)一時使用目的の借地権の評価

一時使用目的とは、例えば、建設現場の近くにある空き地に「容易に撤去できるプレハブ構造などの仮設建物」を一時的に設置して、工事関係者の簡易事務所や詰め所などとして使用する場合などを指します。

このような短期利用で即時撤去できる設備による一時使用の場合は、借地権者が長期間安定的で独占的に使用できる一般的な土地使用権と同等の価値があるとは言いがたく、借地権割合方式よりも土地の価値評価を下げるべきと解されています。

そのため、一時使用目的の借地権の価額は、通常の借地権の価額のように「借地権割合を自用地としての価額に乗じて評価する」のは適当ではないとして「雑種地の賃借権の評価方法」に準じて評価するのです。

雑種地の賃借権の価額は、その賃貸借契約の内容や利用の状況などを考慮して評価しますが、次の(1)もしくは(2)のように評価できます。

(1)地上権に準ずる権利との評価が相当と認められる賃借権(賃借権自体が登記されている場合、借地権設定の対価として権利金や一時金の支払がある場合、容易に撤去できない堅固な構築物の所有を目的とする場合など)

・雑種地の自用地価額×法定地上権割合と借地権割合とのいずれか低いほうの割合

(2)上記(1)以外の賃借権

・雑種地の自用地価額×法定地上権割合×2分の1

なお、法定地上権割合とは、その賃借権が地上権であるとしたケースに適用される相続税法第23条に規定する次の図表5にある割合を指します。

図表6

| 残存期間 | 割合 |

| 10年以下 | 5% |

| 10年超え~15年以下 | 10% |

| 15年超え~20年以下 | 20% |

| 25年超え~25年以下 | 30% |

| 25年超え~30年以下 および地上権で存続期間の定めのないもの |

40% |

| 30年超え~35年以下 | 50% |

| 35年超え~40年以下 | 60% |

| 40年超え~45年以下 | 70% |

| 45年超え~50年以下 | 80% |

| 50年超え | 90% |

※e-GOVポータル 相続税法第23条(地上権及び永小作権の評価)を基に筆者作成

借地権相続のよくあるトラブルと対応策

次に記載するのは、借地権の相続時によくあるトラブル事例です。

借地権相続のよくあるトラブル1:借地権者でない者が建物を無許可で建て替える

親が建てた家が老朽化したために、子が家を建て替えることはよくあります。しかし、借地権者である親が自分名義の家を解体して、地主の許可なく子が建て替えた場合には問題が3つ起こります。

1つ目は、「借地権の推定がなされなくなる」点です。

借地権者は親のままで建物の所有者が子に変わるため、たとえ子が家を自分名義に登記したとしても、借地権者と建物所有者が同一でないため借地権の存在が推定されなくなり、地主および第3者へ借地権での対抗できなくなります。

2つ目は、「地主に無断で親が子へ借地権を転貸(又貸し)したために、借地契約を地主から一方的に解除されかねない」という点です。

借地契約の解除事由には無許可の転貸が含まれているのが一般的であり、この場合に借地契約が解除されると、子は建築できない土地の上に無権限の建物を所有していることになり、地主からの建物撤去要請に応じなければならない可能性があります。

3つ目は、「地主の承諾なく無断で家を建て替えたために、借地契約を地主から一方的に解除されかねない」という点です。

借地上建物の建て替えには地主の許可が必要であり、こちらも2つ目と同様に借地契約の解除事由に該当するとして借地契約を解除されると、無許可で建物を所有していることになるのです。

借地契約や借地権の原則に反することなく、地主との良好な関係を崩さないよう注意して建て替えをしましょう。

借地権相続のよくあるトラブル2:遺産分割協議の際に借地権の評価額で揉める

遺産分割協議では、どの遺産を誰にどの程度分配するのかを相続人全員で決めます。遺産を公平に分割するためには、全ての遺産の価値を正確に評価して公平に分配しなければなりません。このとき、借地権の評価方法や金額で意見が分かれた場合には、相続人のあいだで相続財産の偏りによって不公平感がうまれ、揉めごとに発展する可能性があります。

全員が納得するために、必要なら面倒でも複数の査定結果を揃えた上で、信憑性や妥当性のある評価額を検証しましょう。

借地権相続のよくあるトラブル3:地主から地代の値上げを要求される

地代の増額や減額は地主および借地人のどちらからでも請求できます。しかし、一方の意見だけで地代が改定されることはなく、必ず増額ないしは減額の根拠を相手方へ示して交渉し、合意があって初めて新たな地代金額として採用されます。

つまり、相続によって借地人が変わったことをきっかけに、地主もしくは借地人から一方的に地代の改定を強要することはできません。

地代の改定は、近隣相場との乖離や景気および物価の変動と比較して不相当となった場合には仕方ない場合があるものの、それなりの猶予期間や段階的な改定などの工夫をして双方が歩み寄る必要があるでしょう。

借地権相続のよくあるトラブル4:建て替えや売却を承諾してくれない

建物の建て替えや借地権の遺贈および売却について地主が承諾してくれない場合には、裁判で地主の承諾に代わる許可を求められます(借地非訟)。これにより、裁判所が地主の承諾に代わる許可をしてくれる場合には、あわせて承諾料の金額も裁判所が決定します。

ただし、地主への交渉や借地非訟などの特殊な手続きは、紛争解決の専門家である弁護士のサポートを付けて、揉めごとが大きく複雑にならないように手続きを進めましょう。

借地権相続のよくあるトラブル5:名義変更料・承諾料を要求される

借地権に関する地主への承諾料の相場金額は、借地権価格の10%程度が1つの目安と言われています。5000万円で売買される土地であれば次の要領で承諾料の目安金額が分かります。

相続税路線価による土地評価額は、土地価格の約80%として約4000万円(5000万円×80%)

借地権割合がD:60%の地域なら借地権価格は2400万円(4000万円×60%)

承諾料が借地権価格の約10%だとすると承諾料の目安金額は240万円(2400万円×10%)になります。

ただし、借地契約の事情は案件ごとにさまざまであるため、この目安金額を基に権利金の支払や更新料などを考慮して調整します。なお、承諾料の支払いに法的根拠はないものの、地域の根強い商慣習があればそれにしたがって金銭を授受するのが一般的です。

もしも、地主から承諾を得ることが大きなメリットにつながるのであれば、この先の地主との関係を良好に保つためにも、承諾料を支払っておくほうがよい場合があります。

借地権を相続する際に注意すべきこと

借地権付き建物の相続時に注意すべきことと、その対策について解説します。

借地権を相続する際の注意点1:借地権を親族間で共有するのはトラブルの元

遺産分割協議で相続内容がなかなか決まらない場合には、いったん借地権や借地上の建物を親族間で共有することができます。しかし、共有した借地権や建物を賃貸や売却もしくは建て替えするためには、共有者全員の同意が必要です。

また、共有したままで時間が経過すると、さらに次の相続で共有者が増えて、権利関係が複雑になり意思疎通や合意も困難になる恐れがあります。つまり、借地権や建物の安易な共有はトラブルの元になるとも言えるため、借地権や建物は可能な限り単独で相続することが望ましいでしょう。

借地権を相続する際の注意点2:地代を支払い続けられる者が借地を相続する

借地権は土地を購入せずとも建物が所有でき、借地契約が続く限りは土地を使用し続けられる権利です。ただし、毎月の地代は借地契約が続く限り支払い続けなければならず、場合によっては地主への承諾料や更新料なども別途必要になるなど、借地人に長期間の支払能力がなければ継続できません。

また、度重なる滞納があるなど悪質な借地人に対しては、地主から一方的に借地契約を解除することができるため、借地権付き建物が魅力的で相続したい場合でも、この先の支払総額をシミュレーションしてから相続人を決めることが大切です。

借地権を相続する際の注意点3:地主との良好な関係の構築を大切にする

地主と借地人は、土地の利用権と地代の支払いを何十年という長期間にわたって相互に提供し続ける関係です。また、場合によっては地主の承諾を得なければ手続きが全く進まない場合があります。

そのため、普段から相互に良好な関係を築く努力をすることは、安定した土地利用を続けていくために欠かせないと言えるでしょう。

借地権の相続についてよくあるQ&A

次に掲載するのは、借地権の相続についてよくある質問とその回答です。

Q.地主に「被相続人の1代限りの借地権なので土地を返して」と言われたが、返さないといけない?

A.

新たな借地人(相続人)は被相続人がもっていた借地人としての立場をそのまま引き継ぐため、1代限りという理由で地主から土地の返還を要請されても拒絶することができます。

Q.地主に「新たな借地人(相続人)の地代は増額する」と言われたが、応じないといけない?

A.

新たな借地人(相続人)は被相続人の借地契約条件をそのまま引き継ぐため、相続を機に増額を要請されても拒絶することはできます。ただし、相続が原因ではなく、周囲の地代相場より現状の地代が廉価であるという理由であれば、話し合いに応じる姿勢も必要です。

Q.相続登記の義務化制度では相続した借地権も登記が必要ですか?

A.

2024年(令和6年)4月1日から相続登記が義務化されるのは所有権の登記に限られるため、相続した借地権の相続登記は必須ではありません。しかし、借地上の建物については相続開始から3年以内に登記しなければならず、正当な事由なく期間内に登記申請がなければ5万円以下の過料が科される場合があります。

借地権の相続は専門家に依頼するほうが安心

借地権とは、地主の土地の上に借地人が自己名義の建物を所有する目的で土地を賃借して独占的に使用できる権利であり、その対価として借地人から地主へ地代を支払います。

借地権のルールは成立した時期や目的などによって異なり、その地域の商慣習が色濃く影響する特殊な権利です。また、相続によって借地権付き建物を引き継ぐ場合に、相続人同士が揉めるケースは少なくないため、弁護士などの専門家が介入してくれると安心です。

なお、借地権の相続税額の計算は難しく、さらに借地の形状や借地権の経済的利益などでも評価額の補正が必要になるなど専門的で複雑な計算がいくつもあるため、借地権を含む相続税の申告は税理士に依頼するほうが間違いもなくおすすめです。

出典

国税庁 土地及び土地の上に存する権利の評価明細書の記載のしかた

国税庁 評価倍率表(一般の土地等用)の説明

国税庁 No.4611 借地権の評価

e-Govポータル 昭和二十五年法律第七十三号 相続税法

執筆者:FINANCIAL FIELD編集部