これまで実家に「月3万円」入れていたのを、母が貯めてくれていた! 今年から1人暮らしすると言ったら「200万円」渡してくれたけど、税金はかかる? 元が自分のお金なら大丈夫なの?

ただ、そんな親心とは裏腹に、渡したお金に「贈与税」がかかってしまうことがあります。本記事では、月3万円ずつ親に渡していた人が、親から200万円をもらう場合にかかる税金を解説します。さらには非課税になる場合も説明しますので、参考にしてください。

FP2級

そもそも贈与税はどんなときにかかる?

贈与税とは個人間の財産贈与に課される税金のことで、親子関係なく個人から財産をもらうと課税対象になります。

1月1日から12月31日までの1年間にもらった財産価額に課税されるため、現金以外にも、株式などの金融商品、不動産、ゴルフ会員権といった資産価値があるものは課税の対象です。財産を受け取った側に課税されるため、親が子どもにお金を渡した場合、課税されるのは子どもです。

また、贈与税の計算式は「(1年間にもらった財産価額合計-基礎控除)×税率×控除額」です。基礎控除額が年間110万円のため、逆の言い方をすれば、暦年で1年間110万円までの贈与であれば贈与税はかかりません。

ちなみに月3万円ずつ子どもが親に生活費を支払っていた場合は、親が生活費に使っていないと贈与税の対象になります。しかし、年間に直しても3万円×12ヶ月で36万円にしかならず、基礎控除の110万円に達しないため、こちらの贈与は課税されません。

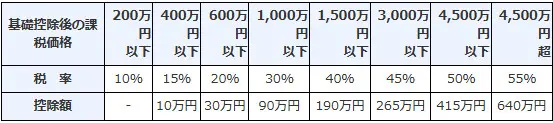

一方で、今回のように親が18歳以上の子どもに200万円を渡す場合は特例贈与財産となります。図表1のとおり、基礎控除110万円を差し引いた後の金額に応じた税率や控除額によって税額が決まります。

図表1

国税庁 贈与税の計算と税率 贈与税の速算表 特例贈与財産用

そのため、他に贈与された財産がなければ、親が子どもに200万円渡した場合の税額は以下のとおりです。

<試算例>(200万円-110万円)×税率10%-控除額0円=9万円

贈与を受けた子どもは、翌年に確定申告した上でこの9万円を納税しなければならず、税金に加え手間もかかってしまいます。

もともとは自分のお金でもダメなの?

贈与を受けたとはいえ「もともとは自分のお金だし、せっかく親が貯めてくれたお金なのに」と言いたくなる気持ちも無理はありません。しかし、月3万円を親に渡した時点でそのお金は親の財産になってしまうため、その積立で貯まったお金であったとしても、親から受け取ると贈与が成立してしまいます。

それならば、親がもらっていた3万円を、子ども名義の口座に貯金していればいいのではないかと思う人もいるでしょう。しかし、その場合でも、子どもが口座の存在を知らなかったり、親が口座を管理したりしていれば、お金の所有者と口座の名義人が異なる「名義口座」とみなされ、贈与税が課税される可能性は否定できません。

お金を誰かに渡した時点で、そのお金は自分のものではなく、渡した人の財産になることをしっかり認識しましょう。

非課税にする方法はある?

親が大事に貯めてくれたお金ですから、何とか非課税で受け取ることはできないのでしょうか。実は贈与税には、贈与する理由によって非課税限度額が大きくなる3つの制度があります。

・直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税(非課税限度額500万円もしくは1000万円)

・直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税(非課税限度額1000万円)

・祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税(非課税限度額1500万円)

つまり、父母や祖父母といった直系尊属が子どもや孫にお金を渡す理由が「住宅取得資金」「結婚・子育て資金」「教育資金」などであれば、非課税限度額が500万円や1000万円、1500万円になる可能性があるのです。

適用を受けるには、制度の要件を満たすほか、金融機関での手続きや申告書の提出に加え、目的に応じてもらったお金を使わなければなりません。

まずは親が子どもにお金を渡す目的が上述の制度に該当し、適用要件を満たせないかを確認してみることが大切です。国税庁のホームページにそれぞれの制度のあらましが掲載されていますので、まずは内容を確かめてみましょう。

まとめ

親が一度に200万円ものまとまった金額を子どもに渡すと、「子どもが1人暮らしを始めるから」といった理由だけでは贈与税の対象になってしまい、場合によっては多額の税金を納めなければなりません。

一方で、結婚・子育てや住宅取得費用といった明確な使用目的がある贈与なら、非課税制度の対象になる可能性があります。もし、親からお金を渡してもらえるような申し出があれば、制度の詳細を確かめてみてはいかがでしょうか。

出典

国税庁 財産をもらったとき

国税庁 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

国税庁 No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

国税庁 No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税

執筆者:松尾知真

FP2級