祖母が住宅購入の頭金として「1000万円」もくれると言っています。もらったら口座に入れずに「タンス預金」にしておけば、贈与税はかかりませんか?

本記事では、祖母からの贈与は贈与税の対象になるのかを、住宅購入のための贈与を受けた際に適用できる非課税の制度とあわせて解説します。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

祖母から単純な贈与としてお金を受け取る場合はタンス預金しても贈与税がかかる

国税庁によれば、贈与税には「暦年課税」「相続時精算課税」の2種類がありますが、まずはより一般的な暦年課税について見ていきましょう。暦年課税では、贈与を受ける人ごとに年間110万円の基礎控除額があります。つまり1年間の贈与額が110万円までなら贈与税は一切かかりません。

一方、贈与税が110万円を超えた場合は、超えた分に対して10~55%の税率で贈与税が課されることになります。受け取ったお金をタンス預金にしようと銀行口座に入れようと、贈与を受けたことには変わりないため、贈与税の納税義務が生じるので注意しましょう。

なお、贈与を受けた年の1月1日時点で18歳以上の人が祖父母や父母からの贈与により取得した財産に係る贈与税は「特例税率」が適用されます。特例税率の詳細は図表1の通りです。

図表1

国税庁 No.4408 贈与税の計算と税率(暦年課税)

今回のケースのように祖母から1000万円の贈与を受ける場合、税率は30%です。納めるべき贈与税の金額は(1000万円-基礎控除額110万円)×30%-90万円=177万円となります。

ただし、これは単なる贈与の場合であり、自宅を購入するための頭金を贈与されるケースでは、特定の条件を満たせば最大1000万円まで非課税になります。

非課税を適用するには条件を満たす必要がありますが、住宅の頭金などの贈与を受ける場合は「相続時精算課税制度」と「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」を選択できます。

相続時精算課税制度は贈与税と相続税を組み合わせた制度で、贈与をした年の1月1日において60歳以上である父母または祖父母から18歳以上の子や孫への贈与について、相続開始するまで特別控除額として2500万円まで贈与税が非課税になります。

ただし、毎年110万円を控除し、適用した贈与財産は全て贈与時の価格で相続財産に加算されることになる点に注意が必要です。贈与税を先送りする制度であって一度選択すると暦年課税には戻せないため、2500万円までの贈与税が非課税になるからといって安易に選択しないようにしましょう。

祖父母から住宅取得等資金の贈与を受けた場合は一定条件を満たせば非課税になる

2026年12月31日までの間に父母や祖父母など「直系尊属」からの贈与によって住宅取得資金として贈与を受けた場合、贈与税が非課税になります。

非課税になる金額は省エネ等住宅(質の高い住宅)の場合には1000万円まで、省エネ等住宅に該当しない住宅(一般住宅)の場合には500万円です。同制度を利用するためには、まず贈与を受けた年の受贈者(贈与を受ける人)の同年中の合計所得金額が2000万円以下であることが要件です。

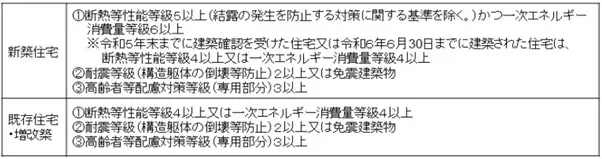

なお、購入した住宅の床面積が40平方メートル以上50平方メートル未満だった場合は、合計所得金額が1000万円以下であることが要件となるため注意が必要です。「質の高い住宅」と認められるための要件は図表2の通りです。

図表2

国土交通省 住宅 住宅取得等資金に係る贈与税の非課税措置

まとめ

単に祖母から1000万円の贈与を受けた場合は、177万円もの贈与税を納める必要があります。これでは、せっかくの住宅取得の頭金のためのお金が目減りしてしまいます。

一方、一定要件を満たして「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」を選択すると、最大1000万円の贈与まで非課税になります。

祖母からの贈与の目的が住宅購入の頭金であれば、非課税の恩恵を受けられるかどうか、制度内容を確認してみましょう。

出典

国税庁 No.4402 贈与税がかかる場合

国税庁 No.4408 贈与税の計算と税率(暦年課税)

国税庁 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

国土交通省 住宅 住宅取得等資金に係る贈与税の非課税措置

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー