月に1回隣県の実家に帰り、そのたびに親から交通費5万円をもらっています。「現金だから大丈夫」と思っているのですが、確定申告は必要でしょうか?

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

贈与税の基本

「贈与税」という言葉を耳にしたことはあるかもしれませんが、実際の日常生活においてどのように適用されるのか、ピンとこない方も多いでしょう。特に家族間での金銭のやり取りは「贈与」なのか、そうでないのか迷ってしまうことがあります。Aさんのように、実家から交通費を受け取るケースは、その典型的な例かもしれません。

Aさんのケースを具体的に見てみましょう。Aさんは毎月実家を訪れるたびに、交通費として5万円を受け取っています。年間にすると、5万円×12ヶ月で60万円です。この額だけを見れば、贈与税が発生する心配は不要です。

なぜなら、日本の贈与税には年間110万円までの基礎控除があり、この金額以下であれば非課税だからです。したがって、Aさんの場合、この交通費の受け取りは贈与税の申告は必要ありません。

しかしこの60万円以外に、親からの仕送りやその他の大きな金銭的支援を受け取っている場合は注意が必要です。もし、1年間の総受領額が110万円を超えると、贈与税の申告が必要になります。

例えば、交通費の60万円に加えて、年間60万円の仕送りがあると合計金額は120万円となり、110万円を超えてしまいます。そうなると、その差額に対して贈与税が課税される可能性が出てくるのです(※1)。

生活費の支援は贈与にあたらない?

贈与税の課税対象かどうかは金額だけでなく、その性質も考慮します。親からの仕送りが教育費や生活費の支援として行われている場合、それは通常、贈与とみなされないことがあります。これは、親子間の生活費支援が法律において特別に考慮されるためです。

具体的には、以下の3つの要件をすべて満たす場合、「扶養義務者間における生活費、教育費に充てるための贈与」とみなされ、贈与税は課税されません。

●社会通念上相当と認められる金額であること

●生活費、教育費に充てるために贈与されたことが明確であること

●実際に生活費、教育費に充てられていること

Aさんのケースでは、仕送りや交通費として受け取ったお金が上記の要件に当てはまるかどうか、個々の状況を踏まえて判断する必要があります。

定期贈与とみなされないように注意

贈与税には「定期贈与」という考え方があります。一般的に贈与税は、その年の1月1日から12月31日までの間に行われた贈与を基に課税される制度です。これを暦年贈与と呼びます。

一方「定期贈与」は、複数年にわたって継続的に贈与が行われた場合に、その累積額が問題になるケースを指します。特に、計画的に毎年一定の額を贈与する行為は、定期贈与として税務上の指摘を受ける可能性があります。

たとえ、毎年の贈与額が110万円以下であっても、定期的に贈与が行われた場合は、その合計額が一括で贈与されたとみなされる場合があります。したがって、贈与の形状や目的についても慎重に検討する必要があります。

税務署から定期贈与と指摘されないためには、毎年贈与契約書を作成する、毎年の贈与額を変更する、贈与する時期を変更する、110万円を少し超える贈与を行い贈与税の申告をする、などの方法が考えられます。

相続時精算課税制度の改正

贈与税の説明に「なぜ相続税の話が出てくるのか?」と不思議に思われるかもしれませんが、贈与税と相続税は表裏一体の税制となっています。その人が生きている間にもらう場合は贈与、亡くなった後にもらう場合は相続になり、それぞれに課税されます。贈与は相続する財産の一部を生きている間にもらう、と考えると分かりやすいでしょう。

それでは、相続時精算課税とはどのような制度なのでしょうか?

相続時精算課税とは、従来の贈与税に代えて選択できる制度で、主に高額な財産の贈与を受けた場合に有効です。特徴は、贈与時に贈与税を支払うのではなく、将来、贈与者が亡くなったときに、生前に贈与された財産を相続財産に加えて相続税として精算する点にあります。この制度を利用する場合、贈与時点では合計2500万円までは非課税となります(※2)。

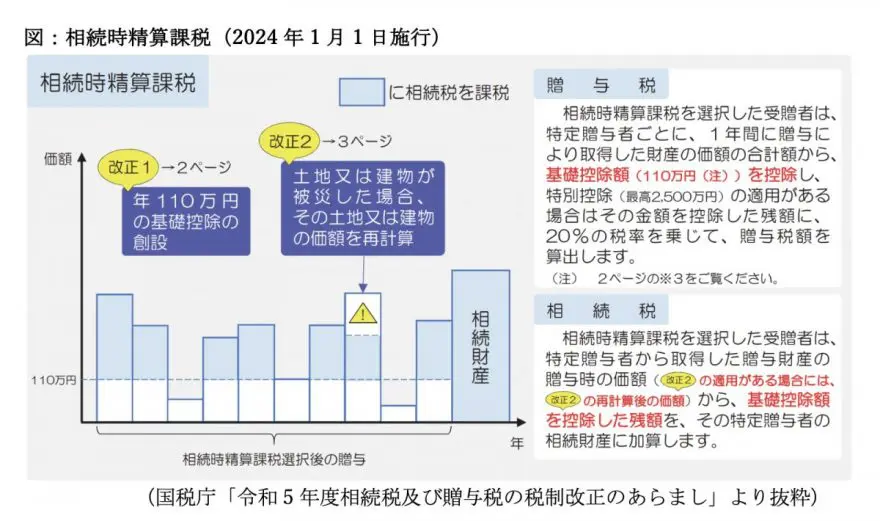

さらに、図表1のように2024年1月からの改正で、年間110万円以下の贈与であれば非課税、かつ贈与税の申告も不要になりました。 Aさんの場合、この制度を利用すると交通費の60万円はこの範囲内なので、申告は不要となります。

注:2024年の改正前に相続時精算課税制度を選択している場合でも、今回の年間110万円まで非課税になるルールは適用されます(※3)。

●今回の改正で、年間110万円以下の贈与であれば、贈与税が非課税になる

●110万円を超える贈与の場合でも、2500万円までは贈与税がかからず、超えた部分も一律20%の税率が適用される

●一度選択すると、その後は暦年課税に戻せない

●贈与者が亡くなったときの相続税が、結果的に高くなる可能性もある

Aさんのケースでは、少額の贈与なので、暦年課税を選択しても大きな不利益は被りません。ただし、今後、親から住宅取得資金など高額な贈与を受ける可能性があれば、相続時精算課税を選択することも検討する価値があります。

まとめ

今回は、実家からもらう交通費と贈与税の関係について解説しました。贈与税は、金額が大きくなればなるほど、納税額も大きくなります。贈与を受ける際は、贈与税の制度やメリット・デメリットをよく理解したうえで、将来のライフプランも踏まえて選択することが重要です。

贈与税は一見複雑ですが、基本的なルールを押さえておけば恐れる必要はありません。正しい知識を持って、安心して家族との関係を楽しみましょう。

なお、この記事は一般的な情報提供を目的としたものであり、具体的な税金に関する問題については、税理士などの専門家にご相談ください。

出典

(※1)国税庁 No.4402 贈与税がかかる場合

(※2)国税庁 No.4103 相続時精算課税の選択

(※3)国税庁 令和5年度相続税及び贈与税の税制改正のあらまし

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)