【FP相談】離婚してひとり親になります。保険は見直したほうが良いでしょうか?

A子さんは30代。夫と離婚してひとり親になります。もともと共働きで会社員なので、子ども2人は保育園に預けて働く予定です。今は夫が受取人の生命保険と医療保険に入っていますので、離婚後はもちろん受取人を変更するつもりですが、受取人の変更だけでなく、保険の内容を見直したり、加入する保険を変えたりしたほうが良いでしょうか?

CFP(R)認定者

宅地建物取引士、住宅ローンアドバイザー

蟹山FPオフィス代表

大学卒業後、銀行勤務を経て専業主婦となり、二世帯住宅で夫の両親と同居、2人の子どもを育てる。1997年夫と死別、シングルマザーとなる。以後、自身の資産管理、義父の認知症介護、相続など、自分でプランを立てながら対応。2004年CFP取得。2011年慶應義塾大学経済学部(通信過程)卒業。2015年、日本FP協会「くらしとお金のFP相談室」相談員。2016年日本FP協会、広報センタースタッフ。子どもの受験は幼稚園から大学まですべて経験。3回の介護と3回の相続を経験。その他、宅地建物取引士、住宅ローンアドバイザー等の資格も保有。

まずしなければならないこと

A子さんに生命保険と医療保険の証券を確認したところ、生命保険の受取人が夫になっていたので、お子さんに変更することにしました。また、医療保険の契約者が夫で、夫の銀行口座から保険料が引き落とされていたので、これも契約者変更と保険料の引落口座をA子さんのものに手続きすることにしました。

契約者が夫だった場合、変更の手続きをするには夫の承諾が必要です。できるだけ離婚前に夫婦で話し合って、手続きを済ませておくのがよいでしょう。

ひとり親に万一のことがあった場合の遺族年金

生命保険が必要かどうか考える前に、遺族年金について知っておきましょう。

ひとり親が死亡した場合、原則として子どもは高校卒業の3月まで遺族年金を受け取ることができます。遺族年金には遺族基礎年金と遺族厚生年金がありますが、A子さんは会社員で厚生年金に加入しているので、遺族基礎年金と遺族厚生年金どちらも受け取ることができます。

(1)遺族基礎年金

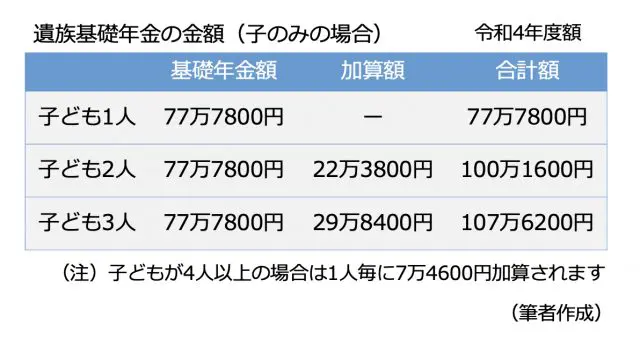

遺族基礎年金の年金額は定額で、子どもが1人なら77万7800円(令和4年度)、2人以上の子どもがいた場合は図表1のような金額となります。

【図表1】

A子さんの場合は、上のお子さんが18歳になる年度末の3月までは年額100万1600円、その後下のお子さんが18歳になる年度末の3月まで年額77万7800円を受け取ることができます。

(2)遺族厚生年金

遺族厚生年金は、受け取った給与や賞与の平均額(平均標準報酬額)と厚生年金加入月数で計算されます。加入月数が300月(25年)以下の場合は300月とみなされます。A子さんの平均標準報酬額を30万円として計算してみたところ、遺族厚生年金は年額約37万円となりました。下のお子さんが18歳になる年度末の3月まで受け取ることができます。

保険見直しプラン

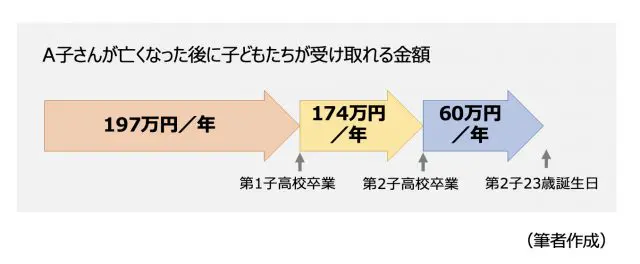

遺族年金の金額が分かったところで、A子さんが亡くなった後に子どもたちが受け取る金額を整理してみましょう。A子さんは夫から、下のお子さんが22歳まで養育費として月5万円を受け取る約束をしています。

【図表2】

遺族年金は大きな味方となりますが、これだけでは学校に通いながら生活していく費用には足りそうもありません。現在は両親も健在で、万が一のことがあっても子どもたちのことを頼めるだろうとAさんは考えていますが、将来の確証はありません。もし、学費が足りなければ奨学金を利用することもできます。

そこで、子どもたちが就職するまでの生活費と最低限の進学費用は、生命保険で準備しようということになりました。今回の場合、必要保障額は子どもたちが大学を卒業するまでの生活費と、平均的な高校までの教育費(すべて公立だった場合)から計算することにします。

万一の場合の生活費を月20万円とすると、下のお子さんが大学を卒業するまで20年で4800万円。また、教育費は文部科学省の「子供の学習費調査」を参考にして1人約550万円(※)、2人で約1100万円とすると、必要な生活費と教育費の合計は約5900万円となります。

一方、受け取れる遺族年金と養育費の合計を計算したところ、約3300万円でした。新しい生活を始める初期費用を支出すると、貯蓄は200万円程度になると予想されるので、必要保障額は約2400万円です。

A子さんが現在加入している生命保険は、終身保障で死亡保険金は300万円(月額保険料:約8000円)です。そこで、新たに2000万円程度の生命保険を検討します。

保険料を手ごろに抑えたいので、今回は収入保障保険(保険期間:20年、保険金:月額10万円)に加入することになりました。月額保険料は約1800円ですが、加入中の保険と併せると月額保険料は約1万円です。少し苦しい出費なので終身保険を解約することも考えたのですが、終身保険には老後資金を貯める目的もあり、ひとまず継続することとしました。

医療保険の見直し

ひとり親を助ける制度の1つとして「ひとり親家庭等医療費助成制度」があります。これはひとり親家庭の親と子が病院で診療を受けたとき、窓口で支払う自己負担の一部を助成してもらえる制度です。

対象者の条件や助成内容などが自治体によって異なりますが、A子さんの場合は、子どもが18歳になる年度末の3月まで、病院で支払う自己負担が1割になることが分かりました。この制度を利用できる間は、あまり医療費の心配をする必要はなさそうです。

医療保険はいったん解約という選択肢もありましたが、A子さんの希望で継続。ただし、保障を手厚くする見直しは、下のお子さんが高校を卒業してから行うことをお勧めしました。

家計に余裕がないときは

今回、A子さんは会社員で収入も安定していたので、保険の見直しはスムーズに進みました。しかし、働いていても厚生年金に加入していない場合、フルタイム勤務が難しい場合、養育費を受け取れない場合など、必要保障額をカバーする保険の加入は難しいかもしれません。

家計に余裕がないのであれば、保険の加入は無理のない範囲で考え、余裕ができてから見直せばよいのです。まずは子どもと元気で仲よく暮らしていける環境を整えることから始めましょう。

出典

(※)文部科学省 平成30年度子供の学習費調査の概要

執筆者:蟹山淳子

CFP(R)認定者