【法人加入の養老保険】に注意! 受取人が異なると経理処理の方法が変わる?

本記事では、法人加入の養老保険の経理処理について解説します。

二級ファイナンシャルプランニング技能士

法人加入の養老保険の経理処理

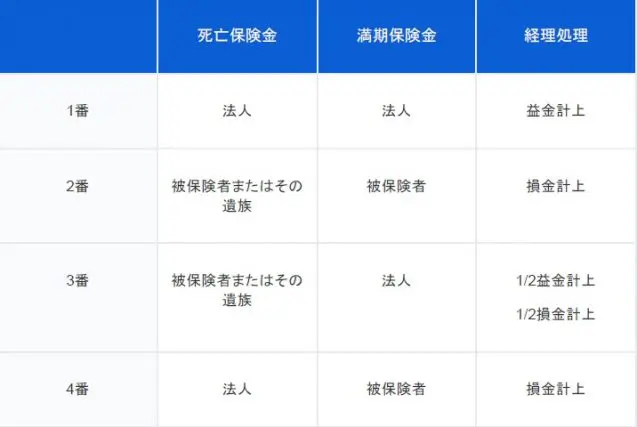

法人加入の養老保険は、契約者を法人とした場合、図表1のとおり、受取人と経理処理方法によって4つに分類ができます。

図表1 養老保険の経理処理

国税庁 第3節 保険料等 (養老保険に係る保険料)より筆者作成

4つに分類された経理処理方法に便宜上番号付けをしました。

事業保障・退職金準備プラン

1番の受け取り方を名付けるとしたら、「事業保障・退職金準備プラン」といえるでしょう。被保険者は経営者となり、死亡保険金は事業保障として法人が受け取り、満期保険金を経営者の退職金として同様に法人が受け取る方法です。

つまり、死亡保険金は、経営者が死亡したことで起こりうる会社のリスクを保障するもので、満期保険金は、経営者の退職金準備として活用ができます。

福利厚生プラン

2番の受け取り方を名付けるとしたら、「福利厚生プラン」といえるでしょう。被保険者は経営者や従業員として、死亡保険金は残された遺族が生活を保障するために受け取り、満期保険金は経営者や従業員が受け取る方法です。

つまり、法人が保険料を給与に上乗せして支払っていることになります。

福利厚生プラン(ハーフタックスプラン)

3番の受け取り方は、「福利厚生プラン」や「ハーフタックスプラン」と呼ばれるものです。被保険者は、経営者や従業員で、死亡保険金は死亡退職金として残された遺族の生活を保障するためのもので、満期保険金は、被保険者の退職金に充てるものとしています。

ハーフタックスプランを活用するには、社内規定として福利厚生規定を定めておく必要があります。もし作成していない場合、税務署から2分の1の損金が認められない可能性もあります。法人加入の養老保険としては、よく使われる方法です。

租税回避プラン(逆ハーフタックスプラン)

4番の受け取り方を名付けるとしたら、「租税回避プラン」や「逆ハーフタックスプラン」といえるでしょう。経理処理は、全額損金計上としていますが、国税庁の通達に明文がないため、積極的に活用したことによって、損金計上が認められない恐れがあります。

租税回避プランは、法人にとって全額損金計上という都合が良いプランになっています。他の法人加入の保険であれば、貯蓄性のある生命保険の場合、一部が損金として認められているものが多い中、積極的に全額損金計上で経理処理してしまいますと、国税庁から指摘される恐れがあるため、活用しない方が良いでしょう。

受取人を変えることで経理処理が変わる保険

法人加入の養老保険は、図表1で示したように、受取人が変わることで、経理処理も異なっています。一般的に法人加入の養老保険で活用されているのは、福利厚生プラン(ハーフタックスプラン)のタイプです。従業員の福利厚生の一環として活用でき、さらに2分の1が損金として経費扱いにできることが強みとなります。

活用するに当たりましては、福利厚生規定を定めるようにすれば、国税庁から認められないことや遺族とのトラブルの恐れも少なくなるため、必ず整備するようにしましょう。

出典

国税庁 第3節 保険料等 (養老保険に係る保険料)

執筆者:古田靖昭

二級ファイナンシャルプランニング技能士