働き手の備え【生命保険】30代で一番重要な保険の話 その2

今回は、主な生命保険の内容の説明と、生命保険と社会保険の関係についてお話ししたいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

働き手の万一の場合に対する備え【生命保険】

「保険」と聞いて、まず思い出すのが、生命保険ではないでしょうか?

一家の働き手に万一のことが起きた場合、遺族がちゃんと生きていくための保障として生命保険が存在します。

必要保障額は、個人の家族構成や年齢により異なります。働き手が亡くなった後の遺族の生活費、具体的には妻・子供の生活費・住居費・教育費などの必要額から、妻がその後働いて得られる収入を差し引いた金額が必要保障額になります。でも、忘れてはいけません。この場合、遺族厚生年金が支給されるので、それを必要保障額から差し引くことができます。また、会社から死亡退職金や弔慰金などが出るのであれば、その金額も差し引きます。

一般に、必要保障額が最も高くなる時期は、新婚3~4年の子供が生まれて間もない頃と言われています。

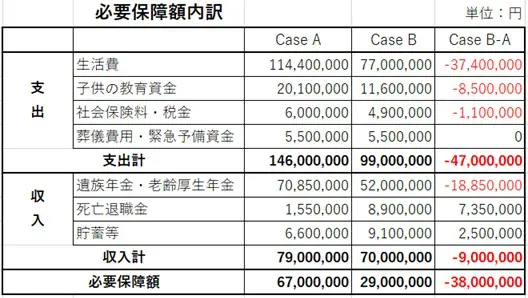

[Case A]

夫:会社員34歳。妻:専業主婦32歳、子供2人(3歳、1歳)を想定したケースでは、必要保障額は下記のとおりとなります。

細かい諸条件および金額の内訳は表を参照してください。まず、大体のイメージを持っていただくために大枠の金額を提示します。

夫死亡後の遺族の生活費など支出額―遺族厚生年金など収入額=必要保障額

1億4600万円-7900万円=6700万円

この数字は、年齢、持ち家のあるなしだけでなく、夫の生前の収入や、その後の生活費・教育費のレベルをどこに置くかでかなり違ってきます。

Case A から15年後、お子さんが成長した時点であれば、必要保障額はかなり変わってきます。

[Case B]

夫:会社員49歳、妻:専業主婦47歳、子供2人(18歳、16歳)のとき。夫死亡後の遺族の生活費など支出額―遺族厚生年金など収入額=必要保障額

9900万円-7000万円=2900万円

このように、必要保障額は半分以下になっています。これは15年の間に生活費、教育費などの遺族の必要経費が減少したことによるものです。

30代前半であった7000万円近くのリスクが15年後、50代を目前にしたときには3000万円程度にまで減少しています。ですから、生命保険の保障額も30代から50代、60代と、年を追うごとに減らすことができます。

いずれにしても、遺族の生活保障がかかり、30代で7000万円近いリスクがあるのですから、生命保険の死亡保障は必要保障額が大きい30代で、最も重要な保険ということです。

必要保障額の内訳と比較は以下のとおりです。

(1)Case A会社員夫34歳の場合は年収500万円、Case B夫49歳の場合は年収700万円として計算。

(2)持ち家なし。妻が将来働いて得る収入と家賃が相殺されると仮定した。

(3)生活費は30万円/月。夫死亡後の生活費は、その70%、一番下の子独立後の生活費は50%とした。

病気になったときの備え【医療保険】

医療保険は病気になったときの入院費、手術費などを保障するものです。

医療保険への加入を考えるにあたって忘れてはならないのが、健康保険、国民健康保険による高額療養費制度です。この制度は毎月の医療費が一定額を超えた場合、その超過分を健康保険から支払ってくれるものです。

例えば、平成30年10月現在、69歳未満の方で、年間収入が約370~770万円の場合では、毎月8万100円+(医療費-26万7000円)×1%が実際の負担額となります。この額を超えた療養費は、健康保険または国民健康保険が支払ってくれます。

すなわち、1ヶ月当たりの最大出費額は約8万円ですから、重い病気になることを考えなければ、いざ病気になったときのために1ヶ月分か2ヶ月分の費用(8~16万円)を貯金しておけば、民間医療保険に入る必要はないという考え方もできます。また、病気が長期化するリスクを考えても、100万円程度の余裕資金があれば、最低1年間の費用は賄えるため、保険は不要という考え方もできます。(8万円/月×12か月=96万円)

もし、いざというときの8万円/月のリスクをカバーするために、保険に入るとしても、入院日額は最小限にする(例えば、3000円/日×30日/月=9万円)等、どうしたら、月額8万円の費用を保険で回収できるかを考えれば、よいのです。

必ずしも、医療費総額を民間保険でカバーする必要はありません。

もちろん、資金的に余裕のある方は入院日額1万円など、それ以上の保険に入ってもかまいません。その場合の保険金は、公的保険ではカバーされない個室料やお見舞いのお返し、往復のタクシー代などに充当することができます。

社会保険の条件を確認することによって、選択肢が増えることになるのです。

介護状態になったときの備え【介護保険】

自分が介護状態になったときの備えとしては、社会保険である公的介護保険があります。医療保険とは逆で、介護保険といえば、まず公的介護保険を思い浮かべる方が多いと思います。

この、公的介護保険も社会福祉予算が厳しくなった影響により、条件がかなり悪くなっています。

自己負担率が以前は一律10%であったものが、一定額以上の所得者の場合は20~30%負担になりました。また、介護サービス利用上限額と自己負担限度額が設けられました。以前のように自己負担10%で、いくつでもサービスが受けられるというわけにはいかなくなったので、介護者の負担が増加しています。

民間介護保険へのニーズは公的介護保険では補いきれない部分の補完を期待したものだと言えるでしょう。

まとめ

今回は、主に生命保険について説明しました。

次回は、損害保険に関する簡単な説明と、保険に入るか、入らないかの判断基準について、お話しをしたいと思います。

Text:浦上 登(うらかみ のぼる)

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー