万一に備えて「収入保障保険に入ろう!」と考える前に知っておきたいこと

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

「収入」が減ることで、どんな影響が考えられる?

まず、遺族の生活保障の意味を考えていきましょう。例えば、世帯主が死亡した場合、遺されたご家族は、その後の生活をどのように過ごすことになるでしょうか?「収入」・「支出」・「資産」・「負債」の4つの視点で見ていきましょう。

専業主婦世帯でも、共働き世帯でも、おおよそ収入の減少が予想できます。一方、支出面では、家族が1人減るという意味で、食費や水道光熱費などの基本生活費は少なくなるでしょう。

また、マイホームを購入し、住宅ローンを借りているご家庭では、団体信用生命保険(団信)により住宅ローンの残債がなくなるため、住宅関連費も少なくなると考えられます。

他には、自動車関連費については、世帯主が死亡して、家族の車が2台から1台になったなどの場合は減るでしょうし、生命保険や損害保険の保険料なども、世帯主の死亡で世帯主にかけていた分の保障が減ることが予想できます。

ただ、教育・進学過程によって異なりますが、一般的には子どもにかかる教育関連費は減らすのがなかなか難しいかもしれません。

資産面では、収入の減少により、貯蓄に回すお金が減り、それまでの貯蓄を取り崩す可能性が高くなるため、例えば、老後のお金の準備などがしにくくなることも考えられます。

負債面では、住宅ローンを組んでマイホームを購入したご家庭の場合、団信により住宅ローンの残債が相殺されるため、他の負債がないなら、負債額はゼロになります。

これらの傾向を簡単に一言でまとめてしまうと、世帯主に万一のことがあった場合、その後の生活は「収入が減る可能性が高いため、お金が残りにくくなる」ということです。

公的保障で足りない部分を、収入保障保険で

このような遺族の生活を見越し、資金的に足りないだろうと予測される部分について、どのように保障していくかを考えるのが遺族保障の目的です。保険商品では、いわゆる死亡保険で備えることになります。

死亡保険には、終身保険や定期保険、収入保障保険などがありますが、通常は、収入保障保険で備えるケースが多いかもしれません。

でも、「主人が亡くなったら、その後の生活が大変だ!」→「収入保障保険に入ろう!」と短絡的に結論付けないでくださいね。

なぜならば、公的保障があるからです。以前もお伝えしましたが、公的保障の上乗せ保障が民間の保険です。この考え方を遺族の生活保障に当てはめると、「遺族の生活保障→公的保障+足りない部分を収入保障保険で」ということになります。

遺族の生活保障を目的にした場合、通常、「遺族年金」という公的保障が基礎になります。

遺族年金は、いわゆる「公的年金制度」によるものですが、例えば、死亡した世帯主が国民年金保険や厚生年金保険の被保険者だった場合、一定の条件を満たせば、その配偶者などに一定の金額が支給されるようになっています。

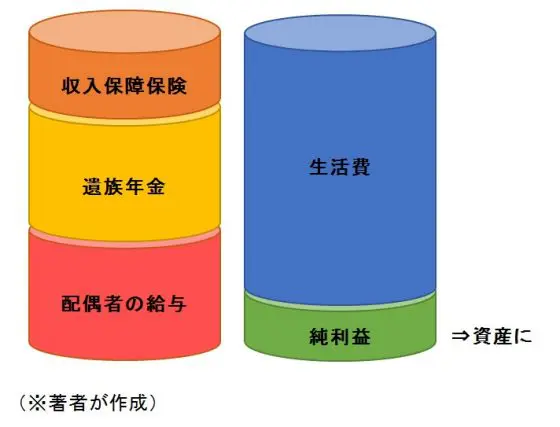

これを前提に家計簿内での遺族の生活保障の位置づけをイメージすると、次のようになります。

■家計簿における遺族の生活保障のイメージ図

左側が「収入」、右側には「支出」とその差額である「純利益」があります。収入には、仮に、世帯主が死亡した後、配偶者が働いてお給料をもらう場合の「給与」と「遺族年金」、そして、「収入保障保険」による死亡保険金があります。

これらの合計が家計収入になり、この中から「生活費」を工面し、その結果、「純利益」として余ったお金が貯蓄など、資産に回っていきます。

このように、遺族の生活保障は、「遺族年金」と「収入保障保険」からの給付で考えていきます。すべてのご家庭にこの考え方を当てはめることはできませんが、このようなイメージで捉えてみてください。

主人が亡くなったら、毎月、毎年、いくらぐらいで生活していく?その場合、毎月、毎年の収入はいくらぐらい必要?将来的にお金を貯めていく必要もあるから、それを含めて考えると、毎月、毎年、いくらぐらいお金が足りない?その不足額が民間の保険で想定しておく遺族の生活保障です。

生活保障額を考える際には、純利益を忘れずに

生活費に対して収入がいくら不足するかで遺族の生活保障額を算出しようとしますが、重要なのは「純利益」、つまり、毎月、毎年、お金をいくら余らせていくかです。これを含めて考えないと、将来に向けた貯蓄が難しくなる可能性があります。

このため、遺族の生活保障を想定する際は、「生活費+純利益」に対して、収入がいくら不足するかで考えるようにしましょう。次回は、遺族年金について、簡単にポイントを整理していきます。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)