マイホーム購入の予算、どう考える?

しかし、住宅ローンは今後20年、30年に渡って返済していくもの。現在の状況だけで判断するのは危険です。ここでは、住宅取得の際の予算の考え方についてお伝えします。

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

住宅購入にかかる費用

住宅購入をすでにお考えの人ならば、ご存知だと思いますが念のため。住宅を購入する際には、物件の価格だけでなく様々な費用がかかります。

購入時には、登記に必要な「登録免許税」(ローンを組む場合、所有権設定登記のほかに抵当権設定にも必要)や 「司法書士報酬」(所有権設定だけであれば自分でできないこともありませんが、ローンを組む場合には金融機関から司法書士を指定されることがほとんどです)、 「税金」(不動産取得税、契約書に貼付する印紙税、中古の場合には売主が負担していた当該年の固定資産税の清算金などもかかります)、住宅ローンを組むために必要な「設定手数料」「保証料」「団体信用生命保険料」「適合証明手数料」、購入後に加入する「火災・地震保険料」、中古の場合には不動案会社に支払う「仲介手数料」もかかります。

目安として、新築の場合には物件価格の3~7%程度、中古の場合に6~10%程度かかると言われています。そして、一般的にはこれらの費用については物件価格とは別に現金で用意しておく必要があります。

また、購入後にも毎年かかる「税金」(固定資産税、都市計画税)、「火災・地震保険料」などがかかるほか、マンションでは「管理費」「修繕積立金」、戸建ての場合は将来の修繕やリフォームに備えた資金を蓄えておく必要もあります。

これらの費用がかかることも計算に入れて予算を組む必要があります。

「借りられる金額」と「返せる金額」の違い

通常、住宅取得の予算を考える場合、現在の資産状況と今後の収入、毎月返済する金額などを考慮し「いくらの物件ならば購入できるのか」を考えます。

金融機関は購入者(=融資を受ける人)の現在の職業や就労年数、所得額、返済比率(年収に占める住宅ローン返済額の割合)、健康状態、その他の借り入れの状況などをもとに融資の可否や融資可能額を算定します。

審査がおりれば融資可能額の範囲内で売買契約と同時に融資が実行されます。金融機関の審査の審査基準は公表されていませんが、あくまでも現在の状況を元にしたものであり、融資を受ける人の「将来のこと」は審査にはほとんど影響しません。

しかし、住宅を購入する人それぞれに異なるライフスタイルがあります。子供の数や年齢などの家族構成、本人の今後の働き方や所得の変化などはあまり考慮されていません。健康状況など予測不能なことは織り込みようもありません。

住宅購入を考える場合、重要なのは「借りられる額」ではなく「無理なく返済できる額」です。金融機関が見ない部分については購入者本人が検討しておく必要があります。

金融機関の審査がおり、融資してくれるということは「この人はこの金額なら返せる額だろう」という一つの目安ではありますが、すべての人に当てはまるとは言えないことに注意が必要です。

今後のライフイベントを予測する

特に気にしておきたいのは子供の教育費です。お子様が生まれるとおよそ何年後に中学生、高校生、大学生になるかの予測ができます。

高校や大学に入るときには入学金などが必要になり、毎年の授業料などのほか、習い事などの費用もかかります。こうした費用も事前に考慮しておく必要があります。その他に、親の介護費用などを負担することになる可能性はないかなども検討が必要です。

以前、相談を受けた方にこんな方がいらっしゃいました。10年ほど前にすでに住宅を購入し、毎月滞りなく返済。過去に何度か「繰上げ返済」も行っていましたが、貯蓄はほとんどありませんでした。

その方には中学生の双子のお子様がいらっしゃいます。2年後には二人そろって高校進学を控えているものの、進学時に必要な費用がないことに気づき、慌てて相談にお越しになられました。

こうなると奨学金や教育ローンなどで資金調達を考えざるを得ません。教育費のまとまった資金は必要になる時期もあらかじめ見通せるものですので、長期間かけて計画的に準備していくことが望ましいものです。

住宅ローンを返済しながら、こうした資金準備も並行して行える家計管理が必要になります。

頭金の効果

住宅購入の際、できれば頭金を用意したほうが良いでしょう。住宅ローンの場合、ほとんどの金融機関が審査に通れば物件価格と同額まで借入れることができます。しかし、いくら低金利とはいえ大きな金額になる住宅ローン。金利も決して小さな金額ではありません。

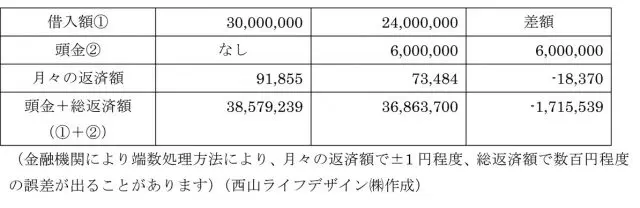

仮に住宅ローンを返済期間35年、ボーナス払いなし、元利均等返済、年利1.5%の固定金利で3000万円を借り入れる場合、月々の返済額は91,855円、35年間の総返済額は3857万円になります。

一方、600万円の頭金を用意し、2400万円を借入れた場合、月々の返済額は73,485円、頭金と総返済額の合計は3686万円。月々の返済負担が減り、総返済額でも170万円を超える大きな差がでます。

まとめ

住宅購入の際にかかる諸費用や、家族の将来のことを考える必要性、できれば住宅購入の際に頭金となる資金を蓄えておいた方が良いことがおわかりいただけたのではないかと思います。

特に、結婚から子供が小学校を卒業する頃までは貯蓄しやすい時期と言われます。今後、保育料の無償化も予定されており、これまで以上にその傾向は強くなるでしょう。

一生でおそらく一番大きな買い物であるにもかかわらず、不動産を「衝動買い」する人も少なくありません。マンションのモデルルームやハウスメーカーのモデルハウスは住宅購入をお考えの人が買いたくなる仕組みであふれています。

住宅購入を検討される場合には、良い物件との出会いに備えて計画的に予算を考えておくことをお勧めします。

執筆者:西山広高(にしやま ひろたか)

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役