流動資産ってどれくらいある? どれくらい必要? 業種別の平均は?

今回は、貸借対照表の資産の部と、その中で特に流動資産について見ていきます。

田久保誠行政書士事務所代表

CFP®、1級ファイナンシャル・プランニング技能士、特定行政書士、認定経営革新等支援機関、宅地建物取引士、2級知的財産管理技能士、著作権相談員

行政書士生活相談センター等の相談員として、相続などの相談業務や会社設立、許認可・補助金申請業務を中心に活動している。「クライアントと同じ目線で一歩先を行く提案」をモットーにしている。

資産にはどのようなものがあるの?

まず、貸借対照表の資産の部は、「流動資産」「固定資産」「繰延資産」に区分されます。

<流動資産>

短期間(1年以内)のうちに現金化できる資産のことで、現預金、売上債権や棚卸資産を含みます。

<固定資産>

現金化できるまで長期間(1年超)かかる資産で、長期所有(保有)を目的とする資産です。固定資産はさらに、有形固定資産、無形固定資産、投資その他の資産の3つにわけられます。

<繰延資産>

本来は費用となるのですが、資産として計上することも認められている費用のことです。具体的には、創立費、開業費、株式交付費、社債発行費が相当し、法定の償却期間で費用計上していくものです。

流動資産とはどのような科目があるの?

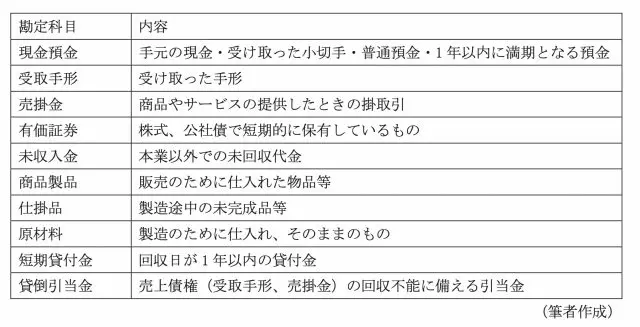

前述のとおり流動資産とは、短期間(1年以内)のうちに現金化できる資産をいいます。流動資産の種類(勘定科目)には、主に表1のようなものがあります。

【表1】

実際の貸借対照表も、おおよそこの順番に記載していきます。これは、原則的に現金化されやすい順番と同じです。つまり、売上債権は棚卸資産より流動性が高いと考えられるということです。

流動資産はどのように考えればよいの?

会社は現金がショートした場合倒産しますが、これは個人事業主でも同様のことは起こります。そうならないためには、短期の負債と比較してどれだけ支払能力(流動資産)を持っているかが重要となってきます。

そのためには、貸借対照表に記載されている流動負債(短期間・1年以内)のうちに現金で払わなければならない負債)より多くの流動資産が必要です。仮に流動負債のほうが多い場合は、足りない現金を借り入れる必要が出てきます。

実際に、どれくらい流動資産が流動負債より多いのかを分析する指標に「流動比率」があります。流動比率とは、短期的な支払い能力を判断するための指標で、

流動比率(%)=流動資産÷流動負債×100

でもとめることができます。いうまでもなく、流動比率が高いほど、資金の流動性に余裕があり、安全だとなります。現預金以外の流動資産の場合は現金化するのに多少の時間がかかりますので、高いに越したことはありません。

実際にはどれくらいの流動比率が必要なの

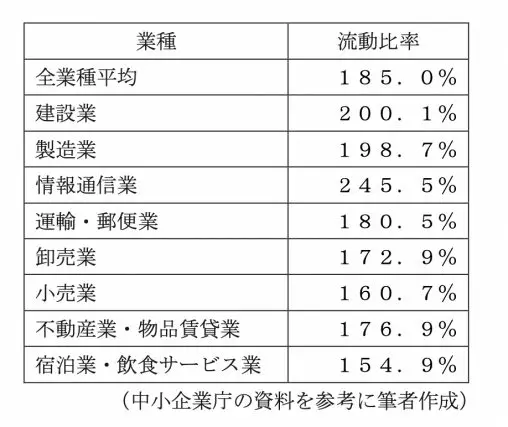

一般的に200%あれば安全といわれていますが、令和2年度決算実績での流動比率の業界平均値は表2のとおりです。

【表2】

上記のとおり、安全といわれる200%を超える業種が少ないのが現状です。ただし、例えば小売業のような現金商売の場合は、多少流動比率が低くても資金ショートを起こしにくいというもありますので、仮に100%を下回ったからといって直ちに危険なわけではなりません。

日頃から指標のチェックを

資金の安定性といった点では、流動性を高めるにはより多くの現金を持てば良いのですが、収益性の観点からみると良いこととは言えません。

また、流動資産の中身が商品や製品の場合、ものによってはすぐに陳腐化して帳簿上の価値がなくなることもあるかもしれませんし、売掛金がすべて回収できるとは限らない場合もあります。

損益計算書上がどんなに黒字であっても「勘定合って銭足らず」にならないよう、日頃からチェックすることが必要です。

出典

中小企業庁 令和3年中小企業実態基本調査速報(要旨) (令和2年度決算実績)

執筆者:田久保誠

田久保誠行政書士事務所代表