稼いだ分がそのまま「保育料」に…減らすための「5つの技」を解説

本記事では、保育料を減らせる5つの方法について解説します。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

保育料は住民税額で決まる

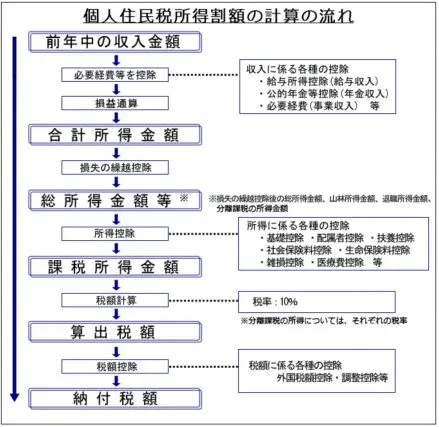

保育料は、世帯の住民税の所得割額で決まります。住民税は「所得割額」と「均等割額」で構成されていますが、保育料に関係するのは、課税所得に応じて税額が変動する「所得割額」の部分になります。所得割額の計算の流れは図表1のとおりです。

図表1

東京都主税局 個人住民税

所得税の計算と同様で、会社員であれば年収から給与所得控除を差し引き、所得控除を差し引いた残額に対してかかる住民税が所得割額です。

保育料の金額は自治体によって異なる

保育料は国が定める金額を限度として、自治体がそれぞれ定めていることから、同じ所得割額であっても、A市では3万円、B市では2万円など異なります。ただ、所得割が高くなるのに比例して、保育料が上がる仕組みは同じです。

保育料を減らせる5つの技

つまり、節税をして所得割額を減らせば保育料も減るということになります。代表的な節税方法は以下のとおりです。

・医療費控除

・社会保険料控除

・生命保険料控除

・配偶者控除・扶養控除

・iDeCo(小規模企業共済等掛金控除)

など

医療費控除

毎年1月1日から12月31日までの間に支払った医療費の総額が、原則として10万円を超える場合に適用を受けられる所得控除です。課税所得を減らすことにつながるため、住民税の所得割額も減らすことができます。

社会保険料控除

厚生年金保険料や健康保険料などの社会保険料は、支払い金額のすべてが社会保険料控除として所得控除の対象になります。会社員の場合、給与天引き以外に社会保険料を支払う機会は少ないですが、例えば、学生時代に国民年金保険料の学生納付特例制度を受けていた場合の追納などが考えられます。

生命保険料控除

生命保険料控除も所得控除の1つです。新たに生命保険に加入することで、生命保険料控除が増え、課税所得を減らすことができます。ただし、生命保険料控除には限度額がある点に注意しましょう。

配偶者控除・扶養控除

扶養人数が増えると、配偶者であれば配偶者控除、16歳以上の子や親などの親族であれば、人数分の扶養控除を受けることができます。配偶者や子がカウントからもれていることは少ないですが、別居の親などで、実は扶養要件に該当しているということも考えられます。一度見直してみましょう。

iDeCo(小規模企業共済等掛金控除)の場合

iDeCo(イデコ)とは公的年金とは別の私的年金制度です。掛金として支払った金額は、その全額が小規模企業共済等掛金控除として所得控除の対象になります。将来の年金の準備ができるうえに、保育料も軽減させることができます。

保育料計算に加味されない控除

保育料は通常の節税対策を行うことで減らすことができますが、以下の控除は加味されない点に注意しましょう。

・住宅借入金等特別控除

・寄付金税額控除

・配当控除

・配当割・株式譲渡所得割額控除

・外国税額控除

特に「住宅借入金等特別控除」は、多くの子育て世帯に関係している控除です。「住宅借入金等特別控除があるから大丈夫」と安心してはいけません。

まとめ

保育料は、一般的な節税対策を行うことで減らすことができます。月数千円のちがいであっても、年間では意外と大きな節約になるものです。適用しきれていない所得控除がないか、探してみましょう。

出典

内閣府 幼児教育・保育の無償化について(日本語)

東京都主税局 個人住民税

内閣府・文部科学省・厚生労働省 子ども・子育て支援新制度 ハンドブック 平成27年7月改訂版

国税庁 No.1120 医療費を支払ったとき(医療費控除)

国税庁 No.1130 社会保険料控除

国税庁 No.1140 生命保険料控除

国税庁 No.1191 配偶者控除

国税庁 No.1180 扶養控除

国税庁 No.1135 小規模企業共済等掛金控除

厚生労働省 iDeCoの概要 iDeCoとは?

大阪市 保育料の決定に関する市民税額等の見方①

執筆者:FINANCIAL FIELD編集部