私立大学なら4年で「約1200万円」必要!? 結局いくら貯めたらいいの?「児童手当」「学資保険」などを活用した貯め方を解説

本記事では、「進学先別」に解説します。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

教育費はいくらかかるのか

本記事では、「教育費=高等教育への進学費用」として話を進めていきます。高等教育機関は主に、大学、短期大学、専門学校になるかと思いますが、それぞれどのくらいの学費がかかるものなのか見ていきましょう。

入学費用は81万円

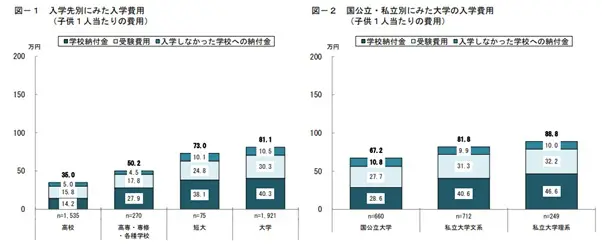

まずは高等教育機関に入学するための費用です。「受験費用」と「学校納付金(入学金など)」、滑り止め校などの入学しなかった学校への「納付金」の合計となります。

図表1は入学先別の入学費用のグラフと、その中の大学を国公立と私立別に見たグラフです。大学が最も高く81万円となっていますが、国公立大学のみで見ると67万円程度となっています。入学時に一時的にかかる費用として考えると、結構な負担に感じる家庭が多いのではないでしょうか。

図表1

日本政策金融公庫 教育費に関する調査結果

在学費用は149万円

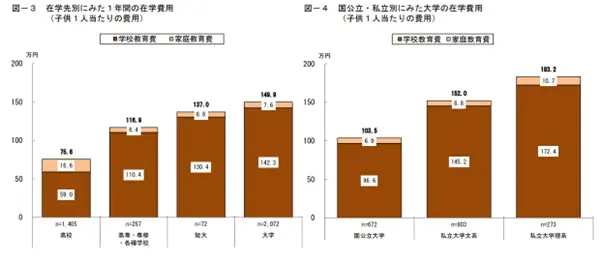

図表2は、在学中は毎年かかる学費です。学校の授業料などの学校教育費と、塾代といった家庭教育費との合計になります。こちらも大学が149万円と最も高くなっていますが、国公立と私立との平均である点に注意しましょう。

国公立であれば103万円、私立文系で152万円、私立理系では183万円となっています。大学ではこれが4年分必要になります。専門学校や短期大学は国公立大学に比べると高額ですが、基本的に在学期間は2年間の場合が多いので、トータルで見ると大学より安くなるでしょう。

図表2

日本政策金融公庫 教育費に関する調査結果

仕送りは95万円

1人暮らしをしながら通学する場合には、仕送りが必要になるケースが多いでしょう。仕送り額の平均は年間95万円となっており、4年間では380万円が必要になる計算です。また、1人暮らしを始めるためにかかる費用(賃貸アパートの初期費用、家電購入費など)の平均は38万円となっています。

進学先別のトータル教育費

それでは前述の情報をもとに、進学先別の教育費をまとめます。

図表3

| 進学先(通学期間) | 専門学校(2年) | 短期大学(2年) | 国公立大学(4年) | 私立大学文系(4年) | 私立大学理系(4年) |

|---|---|---|---|---|---|

| 教育費 | 約282万円 | 約347万円 | 約479万円 | 約689万円 | 約820万円 |

日本政策金融公庫 教育費に関する調査結果をもとに作成

専門学校や短期大学に比べて大学は通う年数が倍になる分、学費も高くなってしまいます。私立大学はもともとのベース金額が高いうえに4年通うため高額になりやすいようです。さらに下宿する場合には、図表3の金額に仕送り代年95万円と初期費用などが上乗せされるので、私立大学理系であれば最大で約1238万円にまで膨れ上がります。

教育費の貯め方

子どもがどの道を選んでも大丈夫なように、18歳までに1200万円を目標に準備するとしましょう。単純計算で、毎月約5万5000円の積み立てが必要です。結構な金額ですよね。まずは「児童手当」を充当しましょう。そのうえで、できるだけ目標額に近付けるために以下の主な貯め方を実践してみてください。

●積金で強制的に貯蓄

●学資保険でもっと強制的に貯蓄

●NISAの利用

貯蓄の基本はやはり「強制度」です。余った金額を貯めるのではなく、給料が入ったら強制的に徴収される仕組みにしましょう。積立もよいですが比較的簡単に解約できてしまうので、学資保険の利用をおすすめします。中途解約すると元本割れするので、どうにかして継続する可能性が高くなります。

NISAなどの投資を利用すれば利回りを期待できますが、こちらはゆとりがある人向けです。教育費は確実に貯めなければならないお金なので、まずは元本が保証される貯蓄方法を選びましょう。

まとめ

高等教育機関への進学費用は少なくとも300万円程度、多ければ1000万円を軽く超えます。現実的には全額を準備できない家庭もあるでしょう。奨学金や教育ローンの利用も視野に入れながら、最大限の準備をしてあげてはいかがでしょうか。

出典

日本政策金融公庫 教育費に関する調査結果

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー