気になる「マイホームの買い時」

住宅購入は、ほとんどの人にとって一生で最も大きな買い物。今回は「マイホームの買い時はいつか」について考えてみたいと思います。

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

かつての理想「住宅すごろく」とは

かつて、「住宅すごろく」と言われるものがありました。ボードゲームの話ではありません。

50年くらい前から30年くらい前まで、社会人になり「都会でアパート一人暮らし」からはじまり、結婚して「ファミリータイプの賃貸マンション」に転居。次に「分譲マンションを購入」。最後に「郊外に庭付き一戸建て住宅」を購入する、というのが理想とする考え方です。

その後、バブル崩壊や社会情勢の変化などで、いまでは必ずしも郊外の庭付き一戸建てが多くの人に共通するゴール「あがり」ではなくなりました。

マンションを「終(つい)の棲家」とする人も増えました。「ずっと賃貸」というライフスタイルがあることも理解できます。ただし「ずっと賃貸」派に人は、一生払い続ける家賃の負担についても考慮しておく必要があります。

マイホームの買い時は?

ご存知の通り、今は空前の低金利時代です。マイホームを購入するとき、ほとんどの人が組む住宅ローンも空前の低金利となっています。

住宅ローンの返済期間や金利の選択に関する話は別の機会にご説明したいと思いますが、固定金利も変動金利もかつてない低金利の状態が続いています。金利が安いということは、購入できる物件の予算を増額できるということです。

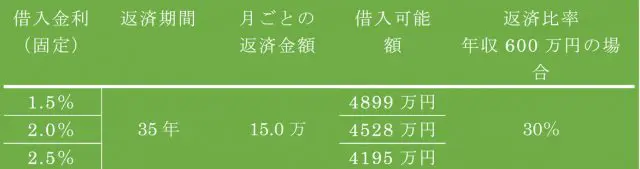

仮に、住宅ローンを固定金利1.5%、返済期間35年、ボーナス加算なし、月ごとの返済金額を15万円に設定した場合、借入可能額は4899万円になります。

一方、金利が2.0%、2.5%とし、そのほかの条件を同じにした場合、借入可能額はそれぞれ、4528万円、4195万円になります。

一般的に、住宅ローンの返済比率(税込み年収に占める返済額の割合)は「年収の3割程度までに抑えるべき」と言われます。借りられる金額と余裕をもって返済できる金額は違います。

月ごとの返済額15万円は、税込年収600万円の場合の返済比率30%とした場合の金額です。低金利が続いているため、金利2.5%なんてありえないとお思いかもしれません。しかし、10年前のフラット35の金利は2.5%を超えていました。

現在は長期金利もほとんど「ゼロ金利」であり、これから大きく金利が下がることはありませんが、今後10年くらいを考えた場合、金利が上がる可能性は否定できません。今は、低金利によって予算を増額できる時期と言えます。

また、現在は「住宅ローン控除」「契約時の印紙税軽減」「住宅取得資金の贈与の特例」など住宅購入に有利な税制もいろいろ用意されています。

晩婚化が住宅購入を難しくしている

最近は晩婚化の傾向が顕著です。厚生労働省が平成28年に行った「人口動態統計特殊報告『婚姻に関する統計』」によると、昭和50年には全婚姻の平均婚姻年齢は男性27.8歳、女性25.2歳でしたが、平成27年では33.3歳、31.1歳となっています。

住宅ローンは多くの金融機関で「80歳に達するまでに完済」となっています。最長35年まで返済期間を設定できますが、住宅の購入が遅くなると、35年間の返済期間の設定が難しくなります。

返済期間が長いほど、月毎の返済金額も少なくなります。住宅購入年齢も遅くなることになり、月ごとの返済額が増え、返済比率が高まってしまいます。

また、住宅ローンは、できれば定年までに完済するのが望ましいと考えられます。しかし、仮に40歳で住宅を購入し、65歳定年として、繰上げ返済せずに返済を完了する場合には25年しかありません。

婚姻の時期が遅くなれば、子供が生まれる年齢も遅くなります。様々な背景がありますので一概には言えませんが、筆者はマイホーム購入の時期はお子様が生まれてから小学校に上がる前後くらいの間が最適だと考えています。

お子様が生まれ、もうこれ以上家族が増えないだろうと判断できる時期に入ると、お子様の教育費が「いつ頃いくらくらい必要か」という予測がある程度できるようになります。

お子様一人を大学まで卒業させるのに必要な金額は、全て公立に通った場合でも1000万円程度、すべて私立に通った場合には2000万円を超え、住宅費の予算組み・返済計画にも大きな影響を及ぼします。

特に高校、大学への入学金などまとまった金額が必要な時期もあります。住宅費を支払いながらこうした資金も用意する必要があるため、家族の人数・形の見通しが立つ頃が「買い時」と言えると考えます。

人生100年時代と言われるようになり、住宅ローンの完済年齢も引き上げられる可能性はありますが、65歳以降の収入を正確に見通すことも難しいのは確か。晩婚化が住宅を購入しにくくしていると言えそうです。

住宅の質も考慮するべき

最近は「リノベーション」も人気があります。ここ最近価格が上がった新築マンションに比べ、中古マンションの方が相対的に価格が安く、また、内装を新築同様にきれいにすることができ「中古」という感覚をあまり感じないということもあるでしょう。

ただし、マンションの場合、リノベーションできるのは専有部だけ。共用部や設備配管などは経年劣化も進みます。ローンは35年で組んだものの、35年後に建物が健全に維持されているかどうかは、そのマンションの管理組合の運営や財政状況、修繕計画にも影響されます。

一戸建てでも安価に建てられた建物は、経年での劣化も早いと考えられます。安い価格を売りにしているハウスメーカーの場合、大手に比べると長期修繕計画などがお粗末なこともあります。

自分が高齢になってから再び建て直しを考えなければならないようなことは避けたいところ。予算との関係もあるでしょうが、必要なコストまで切り詰めてしまうと「安物買い」になりかねないので注意が必要です。

一生で一番大きな買い物だから

今の金利環境は、住宅取得の好機だと思います。ただし、家庭環境なども併せて考える必要があり、その家庭環境は人それぞれです。

住宅購入時の頭金として貯蓄したお金があっても、いざ購入するとなるとローンの返済が負担にならないか、子供の教育資金や老後資金確保できるか、など様々な懸念があり、購入に踏み切れないという人もいるでしょう。

「ずっと賃貸」と考えている方の中にも、大きな買い物をすることへの不安があるから購入しないと考えている人もいると思います。

我々ファイナンシャル・プランナー(FP)は、将来の収入や支出の計画を数値化、グラフ化することで、こうした漠然とした不安を払拭し、安心してマイホームを購入するお手伝いをしています。

マイホームが将来の生活の負担になってはいけません。少しでも不安を感じるならばFPに相談してみてはいかがでしょうか?

<参照>

厚生労働省 「平成28年人口動態統計特殊報告『婚姻に関する統計』」

執筆者:西山広高(にしやま ひろたか)

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役