住宅ローンを組むなら注意しておきたい、年齢のリミットって?

今回は、住宅ローンを組む際の年齢のリミットについて解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

借入時の年齢と完済時の年齢の関係

多くの金融機関において住宅ローンを申し込む条件として、20歳以上70歳未満と、年齢に制限があります。さらに、完済時の年齢が80歳未満であることとしている金融機関が多数存在することからも、住宅ローンの申し込みから完済までの借入期間についてもしっかり考える必要があります。

申込時の年齢や完済時の年齢は金融機関によって異なりますので、事前に利用条件を確認することが大切です。また、住宅ローンの返済期間は最長で35年としている金融機関が多いですが、中には50年などの期間を選択できる商品もありますので、借入期間が長い契約を希望する場合は、完済時の年齢に気をつけましょう。

■団体信用生命保険の申し込み条件にも注意

通常、住宅ローンを利用する際には、団体信用生命保険への加入が義務付けられています。なかには、死亡時や高度障害時以外にも残債を保障するプランもありますが、このような特定の病気のときにも保障を受けることができる団体信用生命保険の場合、加入できる年齢に制限があるものがありますので注意が必要です。

つまり、申込時の年齢によっては、希望する団体信用生命保険のプランに加入できない場合があるのです。

住宅ローンを組む平均年齢は何歳?

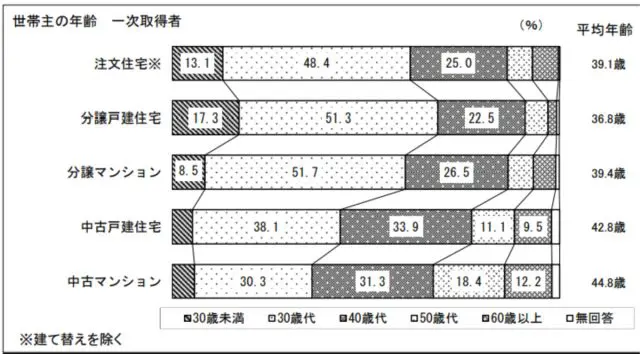

国土交通省が発表している「令和元年度住宅市場動向調査報告書」によると、初めて住宅を購入する年齢は30代が圧倒的に多く、次いで40代となっています。

(引用:国土交通省「令和元年度住宅市場動向調査報告書」(※))

上図の平均年齢を見ても、30代後半から40代に前半の方の割合が多いことが分かります。

住宅ローンは定年までに完済しておくことが理想的

完済時の年齢が80歳未満となっていたとしても、できればリタイア生活が始まるまでには住宅ローンを完済しておくことが理想的です。また、住宅ローンの返済に加え、リタイア前までに老後の生活費用を用意しておく必要もありますので、ローンを組む前にライフイベントや必要な費用を確認しましょう。

理想の完済年齢を考える際に注意しておきたいこと

では、完済年齢を考えながら住宅ローンを組む際の注意点として、どのようなものがあげられるのでしょうか。

■30代後半で住宅ローンを組む場合

30後半であれば、借入期間を30年に設定したとしても、なんとか65歳までに完済できるといえるでしょう。とはいえ、子どもの教育費用がこれから必要となってくる年代ですので、毎月の返済額は少し抑えて、余剰分は貯蓄に充てることも考えておきましょう。

■40代前半で住宅ローンを組む場合

定年を65歳と考えるのであれば、40歳の場合25年間の借入期間が設定できるぎりぎりの年齢となります。高齢者雇用が進み、70歳まで働ける環境が整いつつあるものの、そのときにご自身の生活環境や健康状態、雇用環境がどのような状況になっているか分からないため、できるだけ65歳を目安に完済しておくと良いでしょう。

したがって41~44歳の方は、状況によって異なりますが、借入期間を25年よりも短く設定することを意識したほうが良いかもしれません。ある程度まとまった貯蓄がある場合は、頭金にまわすなど、借入金額を少なくすることも必要となるでしょう。

■45歳以降で住宅ローンを組む場合

45歳以降で住宅ローンを組む場合は、借入期間そして借入金額を十分検討することはもちろん、子どもの教育費用が一番かかる時期と重なる場合は、無理のない返済計画を立てることを心がける必要があります。また、45歳以降となると気をつけたいのが健康状態です。団体信用生命保険に加入できる健康状態か否かについてもあらかじめ調べておくようにしましょう。

さらに、これから子どもが独立していくことも加味しながら、どのくらいの広さの物件を購入するか、子どもが独立した後のリフォームなどの計画についてもある程度考慮しておくとよいでしょう。

まとめ

40代以降で住宅ローンを組む場合は、30代で住宅ローンを組む場合に比べると気をつけなければならないことが増えます。頭金をどうするか、毎月の返済額をいくらにするか、借入期間をどのくらいにするか、また繰り上げ返済を考えているのであればその時期などについて、自身のライフプランと照らし合わせながらよく検討することが大切です。

(※)国土交通省「令和元年度住宅市場動向調査報告書」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員