「世帯年収600万円」の人は住宅ローンをいくら借りているのか?

今回は、金融広報中央委員会のデータを参考に、世帯年収600万円の人が、どのくらい住宅ローンを組んでいるのかをみていきます。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

いくらの住宅を購入しているのか?

金融広報中央委員会の「家計の金融行動に関する世論調査 令和元年」によれば、2人以上世帯の世帯年収500万円~750万円未満の方の、住宅取得必要資金は3227万円でした。

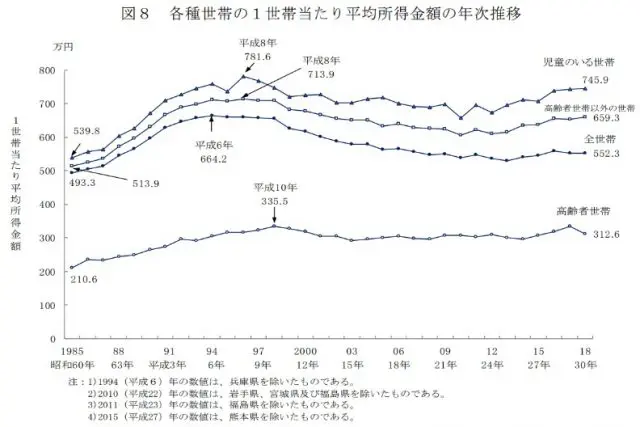

また、厚生労働省の「国民生活基礎調査」によると、2018年度の全世帯の平均世帯年収は約552万円です。

図表1

出典:厚生労働省「2019年 国民生活基礎調査の概況」

世帯年収600万円の人は、おおむね全国世帯年収の平均値に近しい値であるため、全世帯の平均的な住宅取得必要資金は3000万円強であるとも解釈できます。

いくら住宅ローンを借りているのか?

住宅を購入する際に住宅ローンを利用する人は多いですが、年収600万円の人は、いくらのローンを組んでいるのでしょうか?

同じく金融広報中央委員会の「家計の金融行動に関する世論調査 令和元年」によると、2人以上世帯の世帯年収500万円~750万円未満の場合は、住宅購入資金に対する借入金の割合は71.3%でした。

図表2

| 必要資金総額(万円) | 自己資金の割合(%) | 借入金の割合(%) |

|---|---|---|

| 3,227 | 28.6 | 71.3 |

出典:金融広報中央委員会「家計の金融行動に関する世論調査 令和元年」500〜750万円未満

このデータから計算すると、世帯年収500万円~750万円未満の方は、住宅ローンを約2300万円利用していることが分かります。

自己資金として、約900万円用意してから購入しているといい換えることができるため、多くの人が1000万円以上蓄えてから住宅を購入していると想定できます。

毎月いくら返済しているのか?

世帯年収600万円の人は、毎月いくらずつ住宅ローンを返済しているのでしょうか?

住宅金融支援機構の「フラット35利用調査」によると、2020年度の1ヶ月当たり予定返済額は94.4千円でした。

図表3

| 世帯年収(万円) | 598.1 |

| 融資金(万円) | 2,822.8 |

| 1ヶ月当たり予定返済額(千円) | 94.4 |

出典:住宅金融支援機構「フラット35利用調査」

同調査の調査対象者の世帯年収は598万円と、600万円と近い水準であるため、世帯年収600万円の人の1ヶ月当たりの予定返済額については、およそ9万4000円と認識してよいでしょう。

住宅ローンの負担を減らすためには?

自己資金を多く用意する

当然ではありますが、住宅ローンの負担を減らすには、自己資金を多く用意して、借入金額を少なくすることが大切です。

借入金額に対して金利が適用されて利息が上積みされるので、利息負担を軽減するためにも、可能な限り自己資金を多く用意した方がよいでしょう。

金利の低いローンに借り換える

住宅ローンの借り換えとは、現在契約している住宅ローンよりも金利が低いローンに借り換えることをいいます。

借り換え時には、事務手数料や印紙税などの諸費用が発生する一方で、1%以上低い金利で借り換えができれば、利息負担を軽減できる可能性があります。

繰上返済を行う

住宅ローンの繰上返済とは、住宅ローンの一部または全部を前倒しで返済することです。

住宅ローンの元金を減らすだけでなく、元金にかかる利息負担も軽減できます。

繰上返済は手数料が発生したり、住宅ローン控除に影響を与えたりする可能性があるため、利用する際は注意が必要です。

まとめ

世帯年収600万円の人は、約3200万円の住宅を購入しており、そのうち約2300万円を住宅ローンで賄っています。

住宅ローンを利用する前に、毎月返済額をシミュレーションしたり、住宅ローン負担を軽減させる方法を確認したりすることで、無理のないマイホーム購入計画を立てるようにしましょう。

出典

厚生労働省 2019年 国民生活基礎調査の概況より「II 各種世帯の所得等の状況」

金融広報中央委員会 家計の金融行動に関する世論調査 令和元年

住宅金融支援機構 フラット35利用調査

執筆者 : FINANCIAL FIELD編集部