40歳からの老後資金の作り方って?

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

目次

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

老後に不安を持ちながら、金融資産を保有していない40代は?

金融広報中央委員会の「家計の金融行動に関する世論調査 2020年」によると、老後の生活について「心配である」と回答した世帯は78%にもなっています。その理由は「年金や保険が十分でないから」が73.3%、「十分な金融資産がないから」が71.6%となっています。にもかかわらず、40代で金融資産を保有していない、2人以上の世帯の割合は14%、単身世帯は36%となっています。

これらの数字を見ると、老後に不安を抱えながらも、今の生活で精いっぱいという方や、老後のことは遠い先のこととして、深く考えていない方も相当数いるようです。そのような方こそ老後資金について今一度考えてみましょう。

老後資金は2000万円必要?

金融庁が「老後資金は2000万円必要」と発表して、大騒ぎになったことをまだ覚えている方も多いと思いますが、この2000万円という額は、あくまで夫婦2人暮らしのモデルケースで試算した結果です。その人が何歳まで働くのか、受け取れる年金の額や生活費など、人によってその額は大きく変わります。

それでは老後資金の目標額は、どのように計算すれば良いのでしょうか?

まずは、何歳まで働くか、子どもがいる場合は大学に進学するのか、家は賃貸か持ち家かというような、自分の理想とする人生設計(ライフプラン)を作成します。そして、受け取れる年金の予想額や、退職金の予定額なども含め、毎年の収入と支出を計算します。これをキャッシュフローといいます。

人生100年時代といわれるように、100歳までの収支を計算すると安心でしょう。キャッシュフローが完成すると、老後資金がどれくらい不足するかわかりますので、その額に少し余裕を持った額が、これから蓄える老後資金の目標額となります。

例えば、マラソンは42.195km先にゴールがあるとわかっているから、ペース配分を考えて最後まで頑張れるのです。老後資金がいくら必要か分からずに、生活を切り詰めて必死に貯蓄するのは、途中で挫折してしまうかもしれません。何より今の生活が犠牲になってしまう可能性があります。最初に老後資金の目標額を明確にし、無理のない貯蓄計画を立てましょう。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

お金にも働いてもらう

老後資金を蓄える上で重要なことは、お金にも働いてもらうことです。40代の方であれば、60歳まで20年近くありますので、リスクを取って積極的な資産運用を行っても十分な収益を期待できます。

資産運用というとネガティブなイメージを持つ方もいらっしゃるかもしれませんが、まずはそのバードルを超える必要があります。お金が一緒に働いてくれれば、少ない資金で楽に資産形成が可能です。

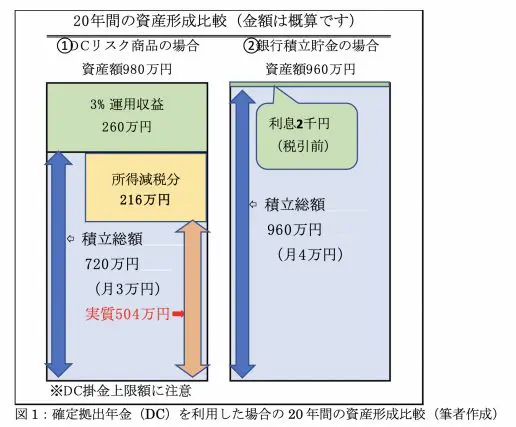

図1:確定拠出年金(DC)を利用した場合の20年間の資産形成比較(筆者作成)

図1は約1000万円の老後資金を20年間で資産形成する場合の例です。確定拠出年金(以後DCと表記)で、リスク商品(投資信託)を運用した場合と、銀行の積立預金で比較してみました。

DCの場合と比較して定期預金だけで960万円を貯めようとすると毎月4万円の積み立てとなり、1万円も余分に積み立てる必要があります。20年間で240万円の差は大きいですね。

※DC運用利回りを3%で計算

※DC制度には積立上限額があります。詳細は加入されている確定拠出年金のサイトをご確認ください。

非課税制度を利用し、効率良く資産形成する

長期の資産形成で重要なことは、できるだけコストを減らすことです。

DC制度には、税制面で3つの大きなメリットがあります。

●所得控除(DCの掛金が所得からマイナスされます)

●運用益が非課税(DCの運用益に税金がかかりません)

●受取時の税制優遇(退職所得控除、年金控除の対象です)

先ほどの図1、DCリスク商品の例では、20年間で216万円の所得減税となります。実質504万円の資金で980万円の老後資金を蓄えることが可能です。また、運用益260万円に対して非課税となり、約55万円も税金を節約できます。

※DC運用利回りを3%とし、所得税の税率を20%、住民税10%で計算

非課税制度の2つ目はNISAです。NISAはつみたてNISAと一般のNISAがありますが、老後資金にも転用することを考えるなら、20年の長期積立が可能なつみたてNISAがよいでしょう。

普段の生活ではけがや病気のように、突発的にお金が必要になる場合があります。DCは60歳まで引き出せないため、NISAをバランスよく組み合わせて貯蓄しましょう。運よく不測の事態が起こらずにNISAの資産が老後資金にも使える場合は、ゆとりのある老後生活を迎えることができるかもしれません。

その他、会社員・公務員の人は、財形貯蓄や団体年金などの財産形成制度があれば、計画的に準備ができます。

自営業者であれば、国民年金基金や小規模企業共済も活用でき、個人型確定拠出年金のiDeCoと同様に、所得控除の効果を享受しながら積み立てることができます。

今すぐ始める(時間を味方に)

40歳前後の子どものいる夫婦の場合は、教育費や生活費、場合によっては住宅ローンなどで、家計にあまり余裕がないということもあるでしょう。特に金融資産が少ない世帯は毎月赤字ということも考えられます。しかし、余裕ができてから貯蓄を始めるというのは間違いです。

積立期間が長ければ、複利効果により毎月の積立額が少なくて済みます。例えば年3%の平均利回りで60歳までに1000万円を蓄える場合を計算してみましょう。50歳から始める場合の積立額は、毎月約7.2万円必要ですが、40歳から始める場合は約3万円となり、4.2万円も少なくてすみます。このように、資産形成は早く始めれば始めるほど、比較的楽に目標を達成することができる可能性があります。

さらに、資産運用を早く始めるほうが、時間分散の効果で、リーマンショックのような経済変動の影響を受けにくくなることも、大きなメリットです。

※積立額は税別で計算しています。

※投資信託は元本保証のない商品です。ここに記載の3%の利回りはあくまでも計算例であり、利回りを保証するものではありません。

現在の家計の見直しが大切

40代で生活に余裕がなく、「20年後の老後生活より今の生活が大事」と考える方もいるでしょう。長く続けるためには今の生活を維持しながら、老後資金を蓄えることが重要です。

そのためには、最初に家計の見直しをしましょう。保険の見直しや、携帯料金を格安プランに変える、電気やガス料金を安い会社に乗り換えるという方法もあります。「ちりも積もれば山となる」というように、毎月出ていくお金を見直すことは、それがわずかな額であっても20年間では大きな差となります。

また、収入の多い年は少し多めに貯蓄し、大学入学など支出が多い年にはNISAなどから一部取り崩すというように、ペース配分を柔軟に考えることも重要です。最終的に目標額をクリアできるように計画を作成しましょう。

最初に貯蓄、残りで生活

毎月の残ったお金を貯金するという方法では、資産形成はうまく行きません。特に40歳前後の子育て世帯は支出も多く、毎月赤字ということもあります。老後資金は長期にわたり毎月確実に蓄える必要があります。最初に貯蓄し、残ったお金で生活するというライフスタイルを身に付けましょう。そうすることで無駄遣いも減らすことができます。

会社にDC制度がある場合は給与天引きで積み立てることができますので、老後資金作りには最適です。しかも60歳になるまで引き出すことができないため、確実に老後資金を蓄えることができます。

まとめ

老後資金を上手に蓄えるには、最初にライフプランを作成し、その目標額を明確にすることが重要です。目標額が明確になれば、無理をせずに老後資金を蓄えることができます。

DCなどの非課税制度を最大限利用して効率よく確実に資産形成をしてください。資産形成は早く始めるほど、楽に老後資金を蓄えることができます。「今は余裕がないから」と先延ばししないことが大切です。

※当記事は利回りを保証するものではありません。投資はあくまでも自己責任で行ってくださいますようお願いいたします。

出典

知るぽると「家計の金融行動に関する世論調査」(令和2年調査結果)

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)