退職後の個人請負(フリーランサー)という働き方

定年退職年齢が60歳から65歳になりつつある昨今ですが、今回は65歳以降も戦力として働いてもらいたい企業と働き続けたい就業者の間の「個人請負」について見てみましょう。

ファイナンシャルプランナー CFP

家電メーカーに37年間勤務後、MBA・CFPファイナンシャルプランナー・福祉住環境コーディネーター等の資格を取得。大阪府立職業訓練校で非常勤講師(2018/3まで)、2014年ウエダFPオフィスを設立し、事業継続中。NPO法人の事務局長として介護施設でのボランティア活動のコーディネートを担当。日本FP協会兵庫支部幹事として活動中。

業務委託と個人請負

少し前までは、企業とその中で働く就業者の関係は正規雇用がほとんどでした。しかし近年では、企業で働く人は、正規雇用、非正規雇用、派遣労働、業務委託など多様な形で仕事をしています。

「業務委託」という言葉はよく使われていますが、個人が企業から仕事の委託を受ける場合、法律上は「請負」と「委任」(準委任)になります。ただ、実務上は区別する意味はあまりないと思われます。

では、個人請負で仕事をするというのはどういうことなのか、個人請負就業のメリットやデメリット整理してみましょう。

個人請負就業のメリットとデメリット

ここでは、個人請負就業のメリットとデメリットを就業者の立場で見てみましょう。

(1)就業時間や場所について自分のペースで仕事ができる

(2)結果を出すための方法について自分の考えで進めることができる

(3)受託・請負先を増やすことで新たな仕事の可能性が見込める

(4)定年を考える必要がない

(1)企業の社会保険や福利厚生が適用されないので、個人としての負担が多くなる

(2)身分が不安定で、仕事を打ち切られるリスクがある

(3)提供労働に独自性や熟練スキルがないと報酬単価を上げることは難しい

(4)青色申告(特に複式簿記)の場合、税務申告の事務手続きが負担になる

このようにメリットが多い一方でデメリットも多いことが分かります。

個人請負就業の場合の社会保険

個人請負就業の社会保険について見てみましょう。個人請負で仕事をする場合は、個人事業者という立場になります。雇用関係にある場合は、社会保険で厚生年金、健康保険、雇用保険に加入し、2分の1の負担で済むうえ、安定した立場で仕事をすることができます。

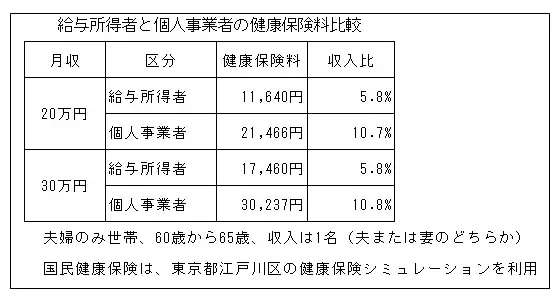

一方、個人事業者の健康保険は、自治体の国民健康保険に加入することになります。健康保険料を比較してみましょう。

表は(※1~3)を基に筆者が作成

国民健康保険料は、自治体によって相当の差があり、一概に言えませんが、個人事業者は、企業負担分がなくなるため、社会保険料の負担が重くなることは明らかです。

個人請負の場合の税金

次に、個人請負就業の税金を見てみましょう。個人請負就業になると、税金は個人事業者として確定申告をする必要があります。個人事業者は必要経費が認められて有利なように思われますが、給与所得者の給与所得控除相当分と個人事業者の必要経費の比較はどうでしょうか。

1)所得税

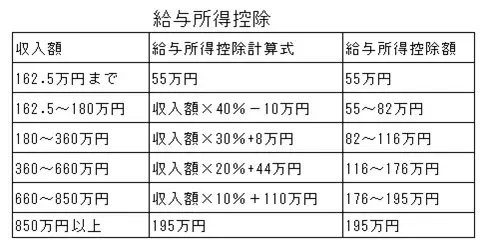

給与所得者と個人事業者の違いは、個人事業者は以下の表の給与所得控除がなくなることです。

表は国税庁資料(※4)に基づき筆者が作成

給与所得の場合は、給与所得者の必要経費見合い分として上記の額が控除されますが、個人事業者の場合は、必要経費を記帳、領収書を保管して収支計算を付けた確定申告する必要があります。

言いかえると、給与所得控除と同額程度の必要経費を計上しないと、税金を給与所得のときより多く納めることになります。

2)青色申告の手続きと特典

また、個人事業者は青色申告を選ぶことで税務上の特典を使うことができます。 青色申告の特典は以下の3つが主なものです。

・青色申告特別控除

簡易帳簿(複式簿記でない 収支のみ) 10万円

複式簿記で記帳 55万円~65万円

・欠損の3年間繰越

・事業専従者の給与

家族を事業専従者として、専従者給与の計上ができます。

まとめ

正規雇用の従業員が、定年後に雇用延長や再雇用で就労した後に、請負就業として延長を求められるケースも少なくありません。その場合のメリットも多いのですが、個人事業者としての社会保険や税務上の手続きを知っておくことも大切です。

出典

(※1)日本年金機構 厚生年金保険料額表(令和3年度版)

(※2)全国健康保険協会 令和3年度の協会けんぽの保険料率

(※3)東京都江戸川区 健保シミュレーションサイト

(※4)国税庁 No.1410 給与所得控除

執筆者:植田英三郎

ファイナンシャルプランナー CFP