海外で退職した人の退職金はどうなる? 日本で退職した場合と比較

海外に赴任していて退職金を受け取る場合と、日本で受け取る場合とで、違いはあるのでしょうか?

本記事では、退職日を日本と海外でそれぞれ迎えた場合の退職金について紹介します。

2級ファイナンシャルプランナー

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

日本で退職金を受け取った場合の税制

日本で退職日を迎えて受け取った退職金は、退職所得に分類されます。退職所得である以上、受け取った退職金から税金を納めないといけません。退職所得は下記の計算式で求めます。

・課税退職所得:(退職金-退職所得控除額)× 1/2

課税退職所得の金額によって、図表1のように源泉徴収税額も変わります。

図表1

国税庁:別紙 退職所得の源泉徴収税額の速算表

退職金は老後の生活において重要な資金源です。そのため退職所得を計算する場合、一定の金額を課税対象としない退職所得控除が設けられています。

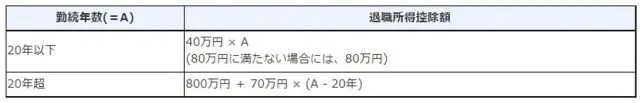

図表2にあるように、勤続年数で計算が変わるので押さえておきましょう。

図表2

出典:国税庁 退職所得控除額の計算方法

退職金は退職所得として税金が掛かる点と、退職所得控除が適用される点が特徴です。以上の点を押さえて海外で受け取った場合を確認していきましょう。

海外で退職日を迎えた場合の税制

海外で退職日を迎えると、支払われる退職金のうち、日本にいた期間は20.42%の源泉徴収が必要です。

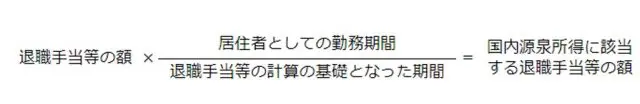

海外で退職日を迎えると「非居住者」として扱われるため、国内にいた期間は源泉徴収しないといけません。図表3のように、勤続年数から国内にいた期間を按分して源泉徴収する額を求めます。

図表3

出典:独立行政法人 中小企業退職金共済事業本部 税金について

図表3の計算式で算出された金額から、源泉徴収20.42%が課税されます。

懸念されるポイントは、海外で退職日を迎える「非居住者」の退職金が、大きく目減りするケースです。以下の条件で、国内と海外で税金にどれほど違いがあるか比較してみましょう。

・退職金1800万円 A:日本国内のみで30年勤続 B:日本で20年、海外で10年の30年勤続

Aの課税退職所得:300万円×1/2=150万円

Aの源泉徴収税額:150万円×5%=7万2500円

Bの源泉徴収税額:1800万円×(20年/30年)×20.42%=245万400円

上記のように、同じ退職金でも国内と海外のどちらで退職するかで、約240万円も違うことが分かります。

「非居住者」として当てはまるのは「海外で退職日を迎えた場合」です。退職する日の居住場所が海外だと、帰国して退職金をもらっても源泉徴収されるので注意してください。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

海外で退職日を迎えてしまった場合

もし海外で退職日を迎えると、国内で退職した人より退職金に掛かる税負担が増えて、公平さが保てません。

もしも海外で退職日を迎えてしまった場合は、「退職所得の選択課税制度」を利用しましょう。

「退職所得の選択課税制度」は所得税法第171条に定められている制度です。海外で退職日を迎えていても、国内で退職したものとみなす制度です。

「退職所得の選択課税制度」を利用すると、源泉徴収された金額と退職所得の差額を還付してくれます。選択課税の適用を受けるには、退職金が支払われた翌年の1月1日以降に確定申告が必要です。

海外で退職日を迎えても還付手続きを忘れず行いましょう

海外で退職日を迎えた場合の退職金を、日本で退職した人のケースと比較して紹介しました。

海外で退職日を迎えると、国内で退職する場合より、退職金が目減りする可能性が高いです。そのため、選択課税制度をしっかり活用して、少しでも退職金の目減りを防げるようにしましょう。

出典

国税庁 タックスアンサー(よくある税の質問)より No.1420 退職金を受け取ったとき(退職所得)

国税庁 別紙 退職所得の源泉徴収税額の速算表

国税庁 退職所得の源泉徴収事務

独立行政法人中小企業退職金共済事業本部 退職金の税法上の取扱い

e-Gov法令検索 所得税法

執筆者:川辺拓也

2級ファイナンシャルプランナー