大切な資産を守るため、認知症になる前にできることは?

そこで、本記事ではその方法として「任意後見制度」「事前代理人登録サービス」「民事信託」の3つを分かりやすく解説・比較します。

CFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。

長期に渡り離婚問題に苦しんだ経験から、財産に関する問題は、感情に惑わされず冷静な判断が必要なことを実感。

人生の転機にある方へのサービス開発、提供を行うため、Z FinancialandAssociatesを設立。

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

元気なうちから準備しておくのがよい理由

もしなにも対策を行わないまま認知症で判断能力が低下した場合、どんなことが起こるのでしょうか?

まず考えられるのが、預金や証券口座の凍結です。顧客本人が十分な意思表示ができなくなったと金融機関が判断すると、その資産を保全するために口座を一時凍結することがあります。その結果、預金の引き出しや金融商品の売却ができず、本人の医療費や介護施設にかかる費用を家族や親族の立て替えが必要となる可能性があります。

また、自宅などの不動産を売却したり名義変更したりできない、遺産分割協議ができないなど、資金化や贈与、相続の面でも不都合が生じます。

こうした事態を未然に防ぐためにも、元気なうちに準備しておくのがよいのです。

それでは、まず任意後見制度から見てみましょう。

任意後見制度とはこんな制度

(出典:厚生労働省 成年後見はやわかり(※2))

成年後見制度とは、認知症などで判断能力が不十分になった方を支援、保護する、法律上の制度です。具体的には「成年後見人」が本人に代わって、不動産や預貯金などの財産を管理したり、必要な契約をしたり、悪質商法など不利益な契約を締結してしまった場合、それを解除できます。

この制度の1つとして、本人が元気なうちから利用できる「任意後見制度」があります。この制度の大きな特徴は、財産の管理から、入院手続き、介護施設の入所契約など、幅広く後見人に任せることができる点です。これは、後述の「事前代理人登録制度」「民事信託」ではできないことです。

しかし、この任意後見制度、令和2年度の利用件数はわずか738件(※3)と、あまり使われていないのが現状です。なぜでしょうか?

正確な調査はありませんが、考えられるのは、まだまだ制度が知られていないこと、公証人役場や家庭裁判所での手続きが必要であること、そして法律の専門家への報酬(目安として月3万円~、管理財産に応じて増額する(※4))がかかることです。

「正直、そこまで複雑で面倒な手続きを、お金をかけてまでしたくない。もっと手軽にしたい」それが本音かもしれません。よい制度だけに、さらなる改善が待たれます。

それでは、次にもっと手軽にできる「事前代理人登録制度」をご紹介します。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

事前代理人登録サービスとは

事前代理人登録サービスとは、金融機関が独自に行う顧客向けサービスです(従って、金融機関によって名称が違います)。大手都市銀行が2021年より始めました。

その内容は、認知症などで判断能力が低下した場合に備え、あらかじめ代理人を指定することができるものです。代理人は、本人の判断能力が不十分となった後、本人に代わり預金や証券取引口座で入院や介護にかかる資金を引き出したり、株式や投資信託を売却したりできます。

このサービスができる前は、顧客が認知症で判断能力がないと判明すると金融機関は口座を凍結することがあり、家族が本人のために必要な資金を引き出すことができず、利便性に問題がありました。大きな進歩です。

サービスを行っている銀行が一部に限られていること、また複数の金融機関に口座がある場合はそれぞれ手続きが必要であること、などの制約がありますが、手続き自体は任意後見制度よりはるかに簡単です。まずは、お使いの金融機関がそのサービスを実施しているか、確認してみましょう。

民事信託(家族信託)とは

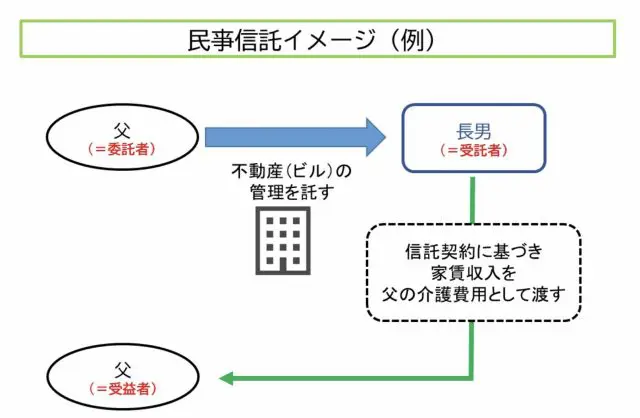

(筆者作成)

民事信託(または家族信託と呼ばれることもあります)は、前述の任意後見制度や事前代理人登録サービスよりも複雑です。

その理由は、「信託」の仕組みを利用しているため、委託者(財産を託す人)、受託者(財産を託される人)、受益者(その財産を受け取る人)と、3つの役割が出てくる点です。

しかしその分、前述の任意後見制度よりも柔軟な設計ができます。例えば、「自身(父)が認知症になった時に備えたい。所有するビルの管理は長男に任せたいが、長男が家賃収入を無駄遣いしてしまう恐れがあるので、その収入は自分が確実に受け取るようにしたい」といった要望は、父親を委託者と受益者、長男を受託者に指定した民事信託契約を結ぶことで可能です(上図のイメージ例)。

ただし、民事信託に関わる当事者全員が複雑な契約内容をしっかり理解して合意するのが難しいこと、さらに司法書士報酬や公正証書、信託報酬など少なくとも数十万から数百万円以上と高額な費用がかかる点に留意が必要です。

3つの方法に向いているのはこんな方

最後に、参考として今回ご紹介した3つの方法について、どんな方が向いているのかまとめました。

<任意後見制度に向いているのはこんな人>

財産管理に加え、入院手続きや契約などを総合的に誰かに任せたい方

<事前代理人登録サービスに向いているのはこんな人>

面倒は抜きにして、家族などに預貯金の引き出しを任せたい方。

<家族信託に向いているのはこんな人>

推定相続人が多い、相続財産が複雑で多額、さらにもめる可能性があるなどの事情がある方。

もちろん、これらに加えて生前贈与などを利用して財産を信頼できる家族や親族へ事前に移しておくのも有効な手です。そして何よりの基本、「元気なうちから家族とお金の管理や使い道についてじっくり話し合っておく」ことも忘れないようにしてください。

出典

(※1)首相官邸 構造改革徹底推進会合資料 超高齢社会と金融の課題~超高齢社会のなか金融包摂をどう行うか P6

(※2)厚生労働省 成年後見はやわかり 任意後見制度とは(手続の流れ、費用)

(※3)裁判所 成年後見関係事件の概況 令和2年1月~12月

実際に任意後見制度を利用した人の目安となる「任意後見監督人の選任申立件数」は令和2年において738件。全体の後見申立件数(3万7235件)の約2%に留まっている。

(※4)東京家庭裁判所立川支部 成年後見人等の報酬額のめやす

任意後見人(月2万円~)と任意後見監督人(月1万円~)への目安報酬の最低額合計額

執筆者:酒井 乙

CFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。