退職金の受け取り方、3つの選択肢があることをご存じですか?

退職金の受け取り方には、「一時金」「年金受け取り」「一時金+年金受け取りの併用」の3つの選択肢があることをご存じでしょうか。この3つにはどのような違いがあるのか、FPがわかりやすく解説します。

CFP(R)認定者

確定拠出年金相談ねっと認定FP

大学(工学部)卒業後、橋梁設計の会社で設計業務に携わる。結婚で専業主婦となるが夫の独立を機に経理・総務に転身。事業と家庭のファイナンシャル・プランナーとなる。コーチング資格も習得し、金銭面だけでなく心の面からも「幸せに生きる」サポートをしている。4人の子の母。保険や金融商品を売らない独立系ファイナンシャル・プランナー。

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

一時金で受け取る場合は「退職所得控除」

退職金は長年のお勤めをねぎらうものであることから、一時金で受け取る場合、年金(分割)で受け取る場合それぞれ、税負担が軽減される仕組みがあります。まず、一時金で受け取る場合を見てみましょう。

退職所得の金額は、(収入金額(退職金)―退職所得控除額)×1/2で計算します。

ここに、税制上の大きな特徴が2つあります。

■退職所得控除がある

退職所得控除は、勤務年数に、20年までは年間40万円、20年以上は年間70万円を掛けて計算します。勤続年数は、1年に満たない端数はたとえ1日でも1年として切り上げます。例えば、大卒で60歳定年の場合、勤続年数38年となり、40万円×20年+70万円×(38-20)年=2060万円の退職所得控除を退職金から差し引くことができます。

退職所得控除額以下なら課税されませんし、控除額以上の退職金を受け取る場合でも、超えた金額の半額しか課税されません。

■分離課税である

他の所得と分離して所得税額を計算します(住民税も現年分離課税とされ、課税退職所得の10%課税されます)。

「退職所得の受給に関する申告書」を退職所得の支払者に提出している場合は、課税退職所得により源泉徴収されるので確定申告の必要はありませんが、寄付金控除や医療費控除などの還付申告をする場合は確定申告が必要になります。

提出していない場合は、一律20.42%(所得税および復興特別所得税)の源泉徴収がされ、確定申告で精算します。

年金で受け取る場合は「公的年金控除」

次に、年金で受け取る方法もあります。原資となる額は一時受け取りと同じでも、運用しながらの取り崩しで、受け取る金額が増えます。受取期間が終身か有期は各企業の制度により異なります。

受け取りの際に、7.6575%(所得税・復興特別所得税)が差し引かれますが、公的年金と合算して「公的年金控除」を差し引き、公的年金等に係る雑所得として精算します。

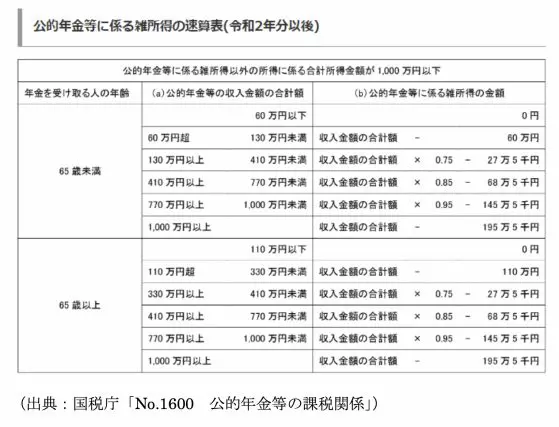

以下の表は国税庁の「公的年金に係る雑所得」(雑所得以外の所得にかかる合計所得が1000万円以下の場合)の速算表です。公的年金との合計が、65歳未満では60万円以下、65歳以上では110万円以下の場合は非課税ですが、それを超えると課税されます。

年金受け取りにすると毎月の受け取りは増えるのですが、所得が増加すると介護保険料や国民健康保険料(後期高齢者医療保険)が増加することには注意が必要です。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

ライフプランに沿った受け取り方を

税金の面から見れば、一時金で受け取ると退職所得控除の枠を有効活用できると良いでしょう。退職所得控除以下の金額を一時金で受け取れば課税されませんし、もし退職所得控除を超えても所得税・住民税で完結します。

しかし、複数の年金制度がある場合は注意が必要です。同じ年に複数の退職金を受け取った場合は合算して計算しますが、退職所得控除は合算できず、重複している期間はどちらか片方だけの使用です。

ただし、受け取る時期を前年以前4年間(確定拠出年金の場合は、前年前19年間)であれば、それぞれの退職所得控除をそれぞれに使うことができます。

他には、退職所得控除を目一杯使い、残金を年金で受け取るという方法もあります。また、一時金で受け取ると使ってしまうおそれのある方は、多少税制面で不利になっても、年金受け取りの割合を多くするのも選択肢の1つです。

お勤めの会社の制度で選べる受け取り方を調べ、自分のライフプランに沿ったお金の使い方ができる(必要なときにお金を使える)受け取り方をしましょう。

出典

人事院 民間の退職金及び企業年金の実態調査の結果並びに国家公務員の退職給付に係る本院の見解について(令和4年4月21日)

国税庁 退職金と税

国税庁 No.1600 公的年金等の課税関係

国税庁 第4 公的年金等の源泉徴収事務

国税庁 No.2735 同じ年に2か所以上から退職手当等が支払われるとき

執筆者:林智慮

CFP(R)認定者