【FP相談】50代独身。貯金ゼロで、あるのは持ち家のみです。私の老後は大丈夫ですか?

Aさんの場合、預貯金がないということから、収入のほぼすべてを使い切って生活していると考えられます。現在の生活は、趣味や娯楽などにもそれなりに支出しているようです。

そのため年金暮らしになると生活レベルを引き下げることになりそうです。定年後は質素な暮らしに切り替えるつもりでも、実際には無理があるかもしれません。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

目次

年金で暮らしていけるのか?

「年金と退職金で暮らしていけるか?」を考えるときのポイントは大きく2つあります。

1.退職後どのような暮らしをしたいのか?

2.介護が必要になったときにどうしてほしいのか?

まず、自分が考えている理想的なセカンドライフがどのようなものか、具体的に考えてみましょう。「今までどおり、ゴルフなどの趣味を続けたいのか」「退職後はそのような生活を改めて、質素な暮らしを考えているのか」など、退職後のライフスタイルによって、生活費は大きく異なります。

また、Aさんは独身のため、介護が必要となった場合に配偶者や子どもに頼ることができません。介護が必要になったときに利用できるサービスも、良いサービスを期待する場合は、毎月の費用を公的年金だけでは賄うことはできません。

万が一そのような状況になったときに、どのようなサービスを希望するのかを考えておきましょう。

キャッシュフローを作成する

最初にお勧めしたいのが、退職金と年金だけでどの程度の生活ができるのか、100歳までのお金の収支(キャッシュフロー)を試算してみることです。

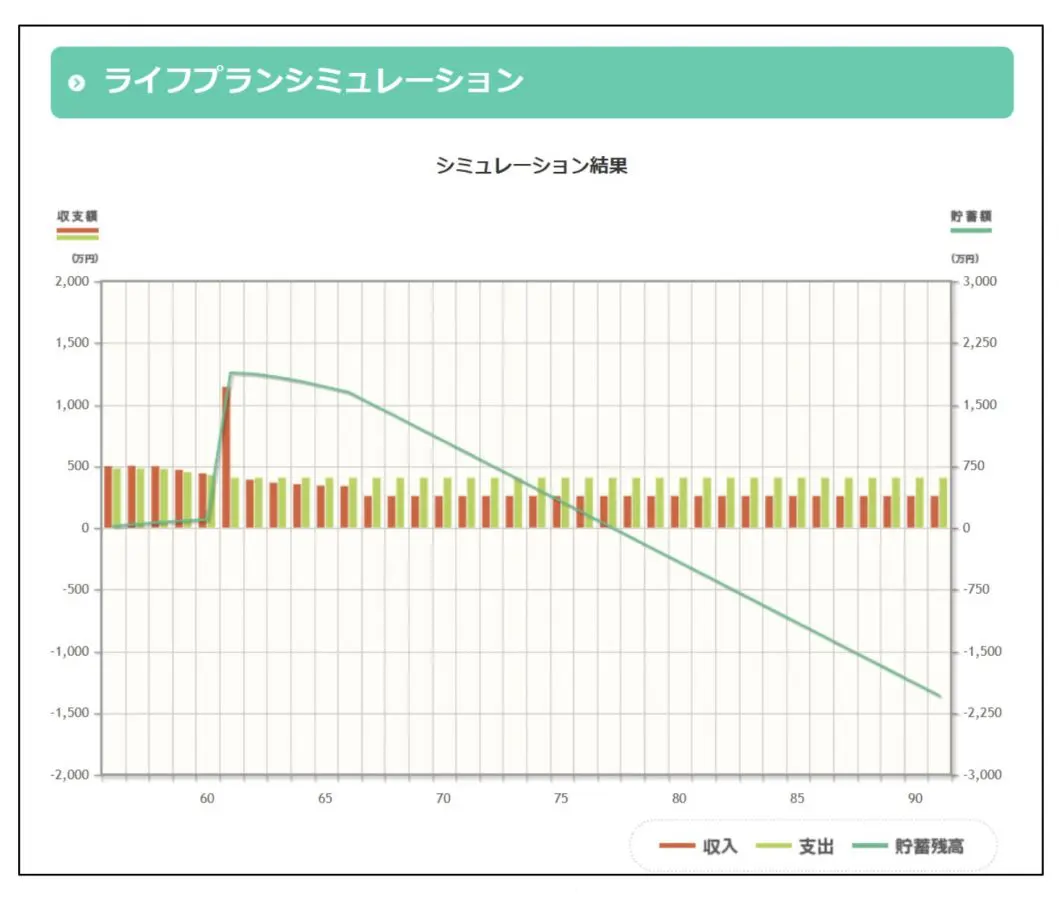

図表1 キャッシュフローのイメージ

金融庁「ライフプランシミュレーション」より筆者作成

給与や退職金、年金などの収入と、現在の生活費をもとに、自分が理想とする退職後の生活費を想定します。支出は毎月の生活費以外に、持ち家のリフォーム、想定外のけがや病気などの支出も考慮が必要です。

また冷蔵庫のような大型家電も、故障による買い替えが必要になる可能性があります。これらの費用を含めておくことで、より現実的なキャッシュフローを作成できます。

Aさんは独身なので、自力で生活できなくなった場合は、高齢者施設等に入ることになります。どの程度の施設を希望するかによって、入居費用や、毎月の介護費用は大きく異なります。「ケース2」として、介護施設に入居した場合のキャッシュフローも作成しておくと安心です。

いずれの場合も老後資金に問題がなければよいのですが、Aさんの場合は現時点で預貯金がないことから、退職後も現役時代と同じレベルの生活をすると、途中で経済的に破綻することになる可能性があります。

退職後もできるだけ生活の質を落とさないためには、今からできることに早々に取り組む必要があります。

お金の貯まらない人は確定拠出年金

お金の貯まらない人の特徴の一つとして、生活費のなかで“残ったお金”を貯金しようと考えていることが挙げられます。あまり深く考えずにお金を使っていると、なかなかお金は貯まりません。家電が壊れたなど、想定外の出費も起こります。

老後資金を蓄えるためには、相当な覚悟で無駄遣いを減らす必要があります。そうはいっても、お金の貯まらない人は今までの生活が染みついていて、無駄遣いを減らすことが長続きしません。

そこでお勧めしたいのが、「確定拠出年金」です。

会社で確定拠出年金制度がある場合、それを利用すれば給与からの天引きで積み立てることができます。企業型の確定拠出年金がない場合でも、個人型のiDeCoを利用できます。確定拠出年金は60歳まで引き出すことができないため、確実に老後資金を蓄えることができます。

こうすることで強制的に“残ったお金で生活する”ことになり、自然と無駄な支出も抑えることができるようになります。また、確定拠出年金のメリットとして所得減税の効果もあります。

お金にも働いてもらう

さらに、将来的な資産形成についても考えておくことをお勧めします。預貯金がほとんどない場合は、まずは緊急時に備えて数ヶ月分の生活費を確保することが重要です。

その後は、将来の老後資金のために、投資信託や株式などの金融商品を活用し、お金にも働いてもらいましょう。ただし、投資にはリスクがあるため、リスクについても理解し、自分に合った投資先を選ぶようにしてください。

2024年から、新NISA制度が始まります。最大で元本1800万円までの投資の収益に対して、税金がかかりません。仮に100万円の収益があった場合、約20万円の所得税が0円です。先術の確定拠出年金制度と併せて、最大限利用しましょう。

NISAの積み立てを、銀行口座や投資信託などに自動引き落としや自動積み立てを設定することで、毎月一定の金額を貯蓄できます。また、退職後も資産運用を継続することが可能です。リスクを抑えた運用を継続することで、保有資産の延命が期待できます。

固定費の見直し

生活費を抑える効果が大きいのが、毎月の固定費です。例えば、携帯電話料金は格安の契約に変更するだけで節約になります。インターネット回線も、通信技術が日々進化しています。より高速で安いサービスが各社から発表されていますので、利用できるものがないか定期的に調べてみましょう。

預金通帳や、クレジットカードの利用明細を確認して、毎月引き落とし(請求)されているものが何か確認しましょう。最近はサブスクといって、毎月定額料金のサービスが増えていますが、必要のないものは解約しましょう。

一つひとつの料金が仮に毎月千円程度でも、安易に新しい契約を追加すると、気づいたときには1万円を超えているということもあります。ほとんど使っていないのに、毎月課金されているものがないか確認しましょう。

保険の見直しも重要です。筆者のご相談者さまにも、勧められるまま不必要に生命保険や医療保険に加入している方を多く見かけます。本当にその保険が必要か、その保険がないとどのような問題があるのか、ぜひ見直してみましょう。

特にAさんは独身のため、本人が亡くなったときの生命保険の受取人は誰で、その人にとってその保険金は本当に必要なのかを点検する必要があります。独身者は生命保険の受取人が両親になっているケースもあると思いますが、果たして両親はその保険金がないと暮らしていけないのでしょうか?

このように毎月の固定費を下げることで、長期では大きな節約になります。

家計簿アプリの活用

Aさんと同じように預貯金のない方は、何にお金を使ったのか把握していないという人もいらっしゃるでしょう。そのような人にお勧めなのが、家計簿アプリです。

銀行口座やクレジットカードをアプリに登録することで、何にお金を使ったのかを簡単に把握することができるようになります。なお、家計簿アプリを使う場合には、現金払いをできるだけ少なくすることで、より正確に自分のお金の使い方が見えるようになります。

家計簿アプリを3ヶ月程度続けると、無駄遣いの傾向が分かるかもしれません。自分で無駄を認識できれば、無駄遣いを減らすことが可能になるでしょう。支出を見直し無駄な出費を減らすことも、老後資金を蓄えるための大切な手段です。食費や光熱費、交通費などの無駄を削減し、その分を貯蓄にまわすようにしましょう。

定年後も働く

収入を増やす比較的簡単な方法として、定年後も継続して働くという方法があります。最近は65歳以降も働ける会社も出てきています。健康な間はできるだけ長く働くことで、不足する老後資金を補うことができます。

さらに、勤めている間、厚生年金に加入していれば受け取れる厚生年金も増えます。キャッシュフローで、何歳まで働けば老後資金が十分確保できるかを確認しましょう。

自宅を資産として活用

戸建ての場合はリバースモーゲージ(自宅を担保に老後資金を借りる)を利用して、生活費を補てんすることが可能な場合があります。リバースモーゲージの場合は、そのまま自宅に住み続けることができますが、基本的に借金ですので長期の利用はお勧めできません。

また、リバースモーゲージを利用できるかは個々の物件によりますので、取り扱っている金融機関などに相談しましょう。売却して賃貸に住み替えることも可能ですが、一般的に家賃のほうが持ち家より住宅関連費用は高くなります。

売却により一時的に現金は増えますが、長生きするほどその後、家賃の支払いに苦労するかもしれません。介護施設の入居費用などに充当するとよいと考えられますが、認知症を発症した後では、自宅の売却が難しくなりますので注意が必要です。

まとめ

理想とするシニアライフは、人により異なります。Aさんは、理想とするシニアライフを実現するために、老後資金の確保と定年後も働くことが必要だと感じたようです。

老後資金を蓄えるためには、収入を増やし支出を減らすとともに、NISA等の非課税制度を最大限利用して、効率的にお金にも働いてもらうことが大切です。ライフプランやキャッシュフローの作成が難しいと感じる方は、ファイナンシャル・プランナーに相談するのもよいでしょう。

【注意】確定拠出年金制度やNISA制度を含め、投資商品は元本保証のない商品です。投資はあくまでも、自己責任で行うようにお願いします。

出典

金融庁 ライフプランシミュレーション

日本年金機構 年金の制度・手続き

厚生労働省 確定拠出年金制度

金融庁 新しいNISA

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)