老後の金融資産の取り崩しについて考えてみましょう

金融資産の取り崩しについては、資産残高を計画的に取り崩すことが大事ですが、今回は、4%ルールを含めて金融資産の取り崩しについて学んでみましょう。

ファイナンシャルプランナー CFP

家電メーカーに37年間勤務後、MBA・CFPファイナンシャルプランナー・福祉住環境コーディネーター等の資格を取得。大阪府立職業訓練校で非常勤講師(2018/3まで)、2014年ウエダFPオフィスを設立し、事業継続中。NPO法人の事務局長として介護施設でのボランティア活動のコーディネートを担当。日本FP協会兵庫支部幹事として活動中。

金融資産の積み立て・運用と取り崩し

人生100年時代と言われる昨今、80歳~90歳代まで生きることはごく普通の時代です。

老後資金の積み立てを始める時期は人によってそれぞれですが、65歳ごろまではさまざまな方法で積み立てをして資産残高を増やすことと思います。そして、65~70歳代以降は、年金と積み立てた金融資産を取り崩して家計をまかなうことなるのが一般的です。

ただ今後は、経済成長を促す政策目標もあり、継続的な物価上昇が続くことも想定され、金融資産の運用も大事になってきます。また、金融資産を取り崩す場合にはいくつかのポイントがあります。

・留保額と取り崩し額を分ける

時折、雑誌などで「老後破産」といった見出しが見られますが、そのような事態を避ける為には、積み立てた運用資産を残す分(留保額)と取り崩す分(取り崩し額)に分けることが大事です。

・留保額

保有する資産額によって違ってきますが、総金融資産の一定額を留保するのが一つの考え方です。これは事故や病気などの不測の事態に備えるためです。年間家計支出額(取り崩し額)の2~3年分や、資産額の30%程度が目安ではないでしょうか。

内閣官房の「金融資産の保有目的」をもとに計算すると、60歳代では備えや遺産として遺すといった「留保」相当が約32%で、生活資金やレジャーの資金といった「取り崩し」相当が約68%、70歳代ではそれぞれ約37%と約63%になっています(※)。

・毎年取り崩し額

総資産から留保額をマイナスしたのが取り崩し額になりますから、総資産に対して70%~80%が目安になります。

具体的な取り崩し額は、さまざまな状況によって違ってきますが、老後資金2000万円の75%を25年間で取り崩す場合は、年60万円程度になると思われます。

取り崩し方法

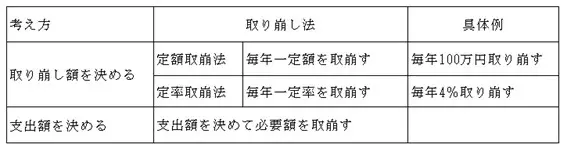

取り崩し方法は、(1)年間の金額や率を決めて取り崩す方法と(2)年ごとの支出額を決めて、必要額を取り崩す方法が考えられます。

ここでは、定額取り崩し法と定率取り崩し法、支出額を決めて必要額に応じて取り崩す方法の3パターンを表にしました。

表は筆者が作成

定額取り崩しと定率取り崩し

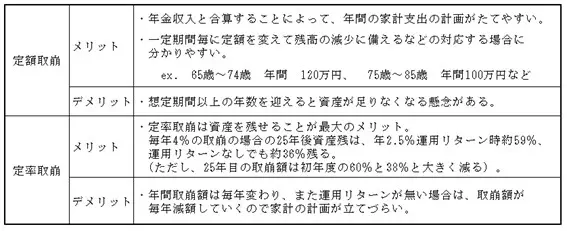

定額取り崩しと定率取り崩しには、一長一短がありますが、内容を見てみましょう。

表は筆者が作成

このうち定率取り崩しは、資産運用をしていて、そのリターン(利息・分配金など)がある場合、前年までのリターンが残高に加算され、取り崩し額が減らないことを前提にしている面があります。

なお、アーリーリタイアを目指す人の定率取り崩しの一つの考え方として「4%ルール」というものがあり、金融資産残高について毎年4%の運用ができれば、資産残高がいつまでも減らないとされています(※2)。

ただ、この「4%ルール」は高齢者一般の資産取り崩しには適さないので、知っておくことに留めておいてください。

年間の支出額を決める取り崩し

一方、支出額をあらかじめ決める方法は、20年~30年間の間に必要となる大口支出や、年齢による支出額の増減を見込んで一表にまとめる方式です。

一般的なリタイア後の大口支出は、クルマの買い替え、住宅のリフォーム、孫たちの教育資金支援、海外旅行、葬祭などが考えられます。また、日常の家計支出は75歳や80歳以降で減額を検討するなどの変化があるでしょう。

ファイナンシャルプランナーが作成するキャッシュフロー表は、そのような個別事情を反映して作成されるので、この場合の参考になることと思います。

まとめ

資産取崩方法は、ここまで見てきた3つの方法を組み合わせて使うことが多いと思われます。

20年、30年間の大口支出を見ながら、定額や定率で資産を取り崩すことになりますが、それだけではなく、収入を増やす方法(就労期間の延長)や資産の運用のことも含めて考える必要がありそうです。

出典

参考

三菱UFJ銀行 早期リタイアしたい人必見!アーリーリタイア(F.I.R.E)の「4%ルール」とは?

執筆者:植田英三郎

ファイナンシャルプランナー CFP