老後2000万円問題が一時期話題になったけど、実際に必要な資金はいくらなのでしょうか? 今後も物価上昇が続いたら必要資金はさらに増えますよね……。

今回は、老後資金の運用する際の目標と、そのために必要な方法について考えてみましょう。

ファイナンシャルプランナー CFP

家電メーカーに37年間勤務後、MBA・CFPファイナンシャルプランナー・福祉住環境コーディネーター等の資格を取得。大阪府立職業訓練校で非常勤講師(2018/3まで)、2014年ウエダFPオフィスを設立し、事業継続中。NPO法人の事務局長として介護施設でのボランティア活動のコーディネートを担当。日本FP協会兵庫支部幹事として活動中。

老後に必要な資金はいくらか

老後に必要な資金については、さまざまな形で算出されていますが、夫婦二人世帯の場合、65歳からの30年間で、公的年金の受給額のほかに約1400~2500万円が必要とされています。

1400万円:2023年総務省家計調査報告の月間不足額の30年間分(※2)

2000万円:2019年の金融庁の金融審議会で話題となった額であり、その後一般的に必要な金額とされることが多い。

2500万円:全国銀行協会(全銀協)データ(※3)

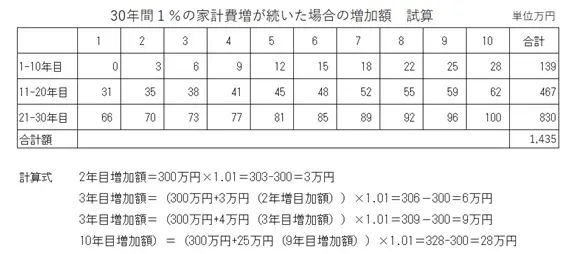

これらの額は物価上昇が考慮されていませんので、今後の物価上昇を見込んだ場合、必要資金はさらに増えることになります。仮に、年間の家計費支出を300万円(月25万円)とした場合、1%の物価上昇による支出増額は初年度3万円となり、比較的少額です。

ただ、毎年1%の物価上昇が続いた場合の30年間の累計支出増額は、1400万円以上になります。

【図表1】

※表は筆者が独自に算出して作成

30年間物価上昇がほとんどなかった日本では、なかなか理解できない金額かもしれません。

一方で、年金の物価スライドによる増額や物価上昇も一本調子でなく横ばいの年も想定されるので、この支出増額はあくまでも仮の数値です。ただ、いずれにしても支出が増えていくことは避けられないと考えられるため、これからは物価上昇も想定して老後資金を準備する必要があるのではないでしょうか。

増える可能性のある老後の必要資金をどうカバーする?

このように、増える老後の必要資金をカバーする方法は3つ考えられます。「仕事をして収入を得る」「支出を減らす」「資産を運用して資金を増やす」の3つです。ここでは、資産の運用に的をしぼって考えてみましょう。

現在の運用環境は、リスクが高まっている状態です。そのため、資金を運用する場合は、運用する資金の比率と目標とするリターン率がいっそう重要になります。リターン率を高く求めるとリスクが高くなり、リスクを低く設定するとリターン率が低くなるという関係です。

そこで、運用目標(リターン率)とリスク管理(ポートフォリオ)について考えてみましょう。

運用目標と運用する資産の比率

・運用目標(リターン率)

物価上昇による老後に必要な資金の増加をカバーすることが目的ですから、運用目標は、物価上昇の想定値である1~2%がひとつの目安です。したがって、運用目標は余裕を見て2~3%がよいのではないでしょうか。

・運用資産の比率(ポートフォリオ)とリターン率

このような物価上昇による支出増に対応するには、手持ち資金の運用をどのようにすればよいのでしょうか。

例として、2000万円の資金を運用する場合を考えてみましょう。

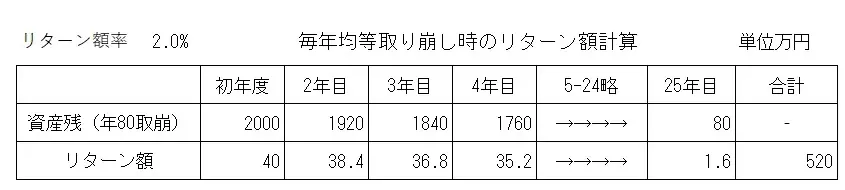

老後資金の特徴は、毎年一定額が家計支出のため減っていくということです。2000万円の資金を毎年均等に取り崩しながら(今回は年間80万円)、25年間運用する場合、合計リターン額は、2%のときで520万円、3%だと780万円になります。下表は計算の一部を表示したものです。

【図表2】

※表は筆者が独自に作成

なお、この数値は、2000万円を取り崩しなく12.5年(25年の2分の1)で運用する場合のリターン額とほぼ金額が合ってきますので、簡易計算に使えます。

2000万円×2%×12.5年=約500万円

2000万円×3%×12.5年=約750万円

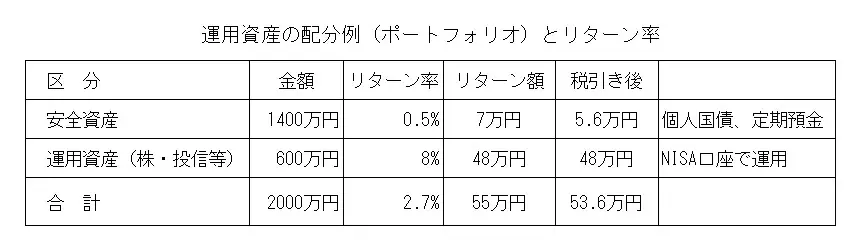

実際の運用では、手持ち資金すべてを運用するわけにはいきません。60~70%は安全資産として確保する必要があるため、残りの30~40%を運用に回すことになります。

その場合の想定資産別の利率モデルは、以下のようなケースが考えられます。初年度を見た場合、図表3のようになります。2年目以降については取り崩しにより運用資産額が変わりますが、資産配分が同じ比率で同じリターン率が確保できれば、全体のリターン率は同じになります。

【図表3】

※表は筆者が独自計算して作成

この例では、30%をリスク資産で運用して、トータル資産で2.7%のリターンとなります。

終わりに

老後の生活を考えて65~70歳の年齢のキャッシュフロー表を作成してみると、物価上昇にともなって家計費の増大が見込まれます。

物価上昇は、それぞれの家計で自衛策や対策を考えて対処することではありますが、老後資金について考えるにあたっては、物価上昇とその対応策について従来以上に考えることが求められる時代になっています。

資産運用で物価上昇分をカバーしようとする場合は、2~3%のリターン率を目安に、運用資産と安全資産のバランスに気を付けるようにするとよいでしょう。

出典

内閣府大臣官房政府広報室 老後の生活設計と公的年金に関する世論調査

総務省 家計調査報告 家計収支編2023年(令和5年)平均結果の概要

一般社団法人全国銀行協会 Q.老後資金は一体いくらあれば安心……?

日本銀行 金融政策 2%の「物価安定の目標」

執筆者:植田英三郎

ファイナンシャルプランナー CFP