年金受給者が亡くなった場合、どのような年金が相続財産に含まれる?

しかし、年金にもさまざまな種類があり、その種類によっては相続財産とみなされ、相続税の課税対象となります。ではいったいどのような年金が相続財産に含まれるのでしょうか。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

年金の種類と死亡時の取り扱い

私たちが受け取る年金の種類は、公的年金といわれる国民年金や厚生年金以外にも、企業年金や、個人年金保険によって受け取る年金もあります。そしてそれぞれ、死亡した際の取り扱いが異なります。

■公的年金

公的年金の受給者が亡くなった場合、その時点で年金を受け取る権利がなくなります。したがって、その後の年金の支給はなくなることから、相続財産とみなされることはありません。

■企業年金

企業によっては、企業独自の年金制度を設けているところがあります。そして、その支給は年金だけでなく、在職時に死亡した際の死亡退職金として支給されることもあります。この死亡退職金として受け取る年金については、相続財産とみなされ、相続税の課税対象です。

■個人年金保険

個人年金保険の保障内容にもよりますが、一般的な個人年金は、支払保証期間を設けています。支払保証期間内に死亡した場合は、遺族の方が代わりにその年金を受け取ることになり、その時点で年金の受給権が相続される形になることから、相続財産とみなされ、相続税の課税対象です。

■確定拠出年金

近年、企業年金の制度が縮小し、企業型確定拠出年金の制度への移行がすすめられています。さらに、企業によっては個人型確定拠出年金(iDeCo)との併用も認められています。もちろん、自営業者などで、iDeCoに加入していらっしゃる方も増えています。

確定拠出年金においては、年金受給者が死亡した際に、まだ受け取っていない資産がある場合は、遺族に対し、「死亡一時金」という形で一括支給されます。そして、この「死亡一時金」については、相続財産とみなされ、相続税の課税対象です。

(出典:国税庁「相続税等の課税対象になる年金受給権」(※1))

未支給の公的年金の扱いはどうなる?

公的年金において、死亡した人がその時点でまだ受け取っていない年金を未支給年金といいます。

通常、公的年金は偶数月に支給され、その支給対象月は前2ヶ月です。例えば8月に支給される年金は6月分・7月分です。もし、7月に亡くなった場合、6月1日から7月の亡くなった時点までの年金は本来であれば8月に支給されることとなります。

また、7月に死亡した時点で、日本年金機構に対して「受給権者死亡届(報告書)」を提出し、年金の支給を止める必要があります。その際に、同時に「未支給年金請求の届出」を行うことで、本来受け取れる6月1日から7月の死亡時点までの年金を遺族の方が受け取ることができます。

■未支給年金を受け取れる人の範囲は?

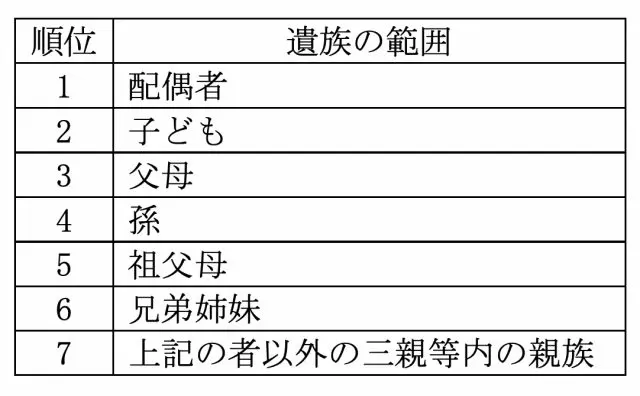

未支給年金を請求できる人の範囲は、「年金給付の受給権者の死亡当時、受給権者と生計を同じくしていた三親等内の親族」です。また、請求できる人にも順位があり、それについては以下のとおりです。

7の上記の者以外の三親等内の親族とは、次のような方を指します。

●子の配偶者、配偶者の父母(一親等)

●孫の配偶者、兄弟姉妹の配偶者、配偶者の兄弟姉妹、配偶者の祖父母(二親等)

●ひ孫、曾祖父母、おい・めい、ひ孫の配偶者、おじ(伯父)、おば(伯母)、おいやめいの配偶者、おじ(伯父)やおば(伯母)の配偶者、配偶者の曾祖父母、配偶者のおいやめい、配偶者のおじ(伯父)やおば(伯母)(三親等)

■未支給年金は相続税の課税対象となる?

未支給年金における請求権については、遺族の固有の権利として認められています。したがって、未支給年金を受け取った遺族の方の一時所得とし、相続財産とはみなされません。したがって、相続税の課税対象とはならないことに注意が必要です。

(出典:国税庁「未支給の国民年金に係る相続税の課税関係」(※2))

まとめ

年金受給者が亡くなった場合、その年金の種類によって相続財産に含まれるものとそうでないものに分けられます。相続財産に含まれるものは相続税の課税対象となりますが、一時所得となるものについては、受け取った方の所得として確定申告を行う必要があります。

ただし、一時所得の場合、50万円の特別控除額が設けられているため、受け取った金額が50万円以下の場合は確定申告が不要となる点も覚えておきましょう。

出典

(※1)国税庁「相続税等の課税対象になる年金受給権」

(※2)国税庁「未支給の国民年金に係る相続税の課税関係」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員