企業型確定拠出年金(DC)と個人型確定拠出年金(iDeCo)は同時加入したほうが良い?

企業型DCがある企業でも、企業が認めている場合はiDeCoにも同時加入できるかもしれません。企業型DCとiDeCoの違いを確認するとともに、同時加入のメリットや注意点などをご紹介します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

企業型DCとiDeCoの違い

2020年の法改正でDC制度がある企業でも、iDeCoに同時加入ができるようになりました。

企業型DCとiDeCoの同時加入を検討するために、まずは企業型DCとiDeCoの違いを見てみましょう。<表1>は企業型DCとiDeCoの違いを一覧にしたものです。この中で重要な3つの違いをご説明します。

(1)口座管理料

iDeCoは口座管理料が本人負担です。毎月積み立ての場合、1年間で、最低171円×12回=2052円必要です。金融機関によっては、さらに各種の追加費用が発生します。

ただし、iDeCoの最低積立額5000円で毎月(年間6万円)積み立てた場合、仮に所得税税率10%、住民税10%とすると、年間で1.2万円の減税となります。DCの事業主掛け金が少ない場合は、口座管理料を払ってでも、iDeCoを利用したほうがよいでしょう。

(2)社会保険料への影響

企業型DCの場合、社会保険料(厚生年金、雇用保険、健康保険、介護保険)に影響があります。企業型DCの加入で掛け金が天引きされ、今までより給与・賞与の支払額が少なくなれば、社会保険料も下がります。

一見よさそうに見えますが、デメリットとして、将来受け取る厚生年金が少なくなることや、失業手当などが少なくなることを、押さえておきましょう。将来受け取る厚生年金が減っても、社会保険料を少しでも下げたいか、手厚い老齢厚生年金を受け取りたいかは、本人の考え方しだいです。どちらが良いということではありませんが、年金を含めた老後資金が不足しないよう、準備しておきましょう。

なお、iDeCoでは、給与として受け取った後で積み立てますので、社会保険料に影響はありません。

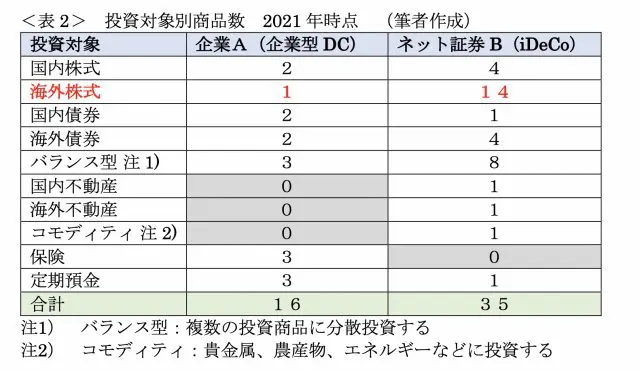

(3)投資対象と商品数

企業型DCは会社が制度設計を行うため、会社で採用された商品の中から選ぶことになります。一般的に選択できる商品数が少なく、満足できる商品がないというケースもあります。

<表2>は、ある企業Aの企業型DCと、ネット証券BのiDeCoの比較です。企業Aの企業型DCでは、選択できる投資対象や、商品の数が少ないことがわかります。A社の社員は、商品選択にあまり悩まなくてすむかもしれませんが、例えば成長性の高い海外株式で、幅広い商品から選択したい場合は、満足できないかもしれません。そのような場合は、iDeCoに同時加入することで商品選択の幅が広がります。

DC3つのタイプ

ひと口にDCといっても、会社によって微妙に制度が異なります。それらの違いによってはiDeCoを利用しないほうが良い場合があります。同時加入を検討する前に、企業型DCのタイプを確認しておきましょう。

企業型DCは大きく分けて、以下の3つのタイプがあります。

■タイプ1. 会社が給与に上乗せして掛け金を出す

■タイプ2. マッチング拠出:タイプ1にプラスして、タイプ1の額を上限として、従業員が任意で給与から掛け金を積み立てる

■タイプ3. 選択制:今までの給与・賞与の一部を退職積立金と再定義し、企業型DCの掛け金として積み立てる(*企業によっては会社負担の上乗せ分が含まれる場合があります)

iDeCoの同時加入にも影響がありますので、自分の会社のDC制度が、どのタイプなのかを確認しておきましょう、

マッチング拠出型DCとiDeCoの同時加入

マッチング拠出(上記、タイプ2)がある企業型DCに加入している場合でも、今回の改正によりiDeCoの同時加入が選択できるようになります(*2022年10月から実施)。

ただし、加入者の掛け金を、マッチング拠出にするか、iDeCoにするかの選択制となっており、両方に積み立てることはできません。

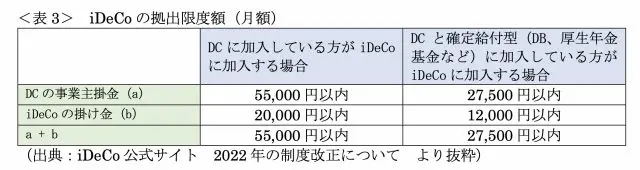

<表3>は企業型DCとiDeCoの、同時加入の拠出限度額です。一般的に、勤続年数が長くなるほど、企業型DCの事業主掛け金(a)が多くなるため、iDeCoの掛け金(b)が減額され、そのメリットは少なくなります。

さらに、DCの事業主掛け金(a)が増え、拠出限度額に達した場合はiDeCoに積み立てることができなくなります。

逆に若くて社歴が短くて事業主掛け金(a)が少ない方は、iDeCoに同時加入することにより、企業型DCの掛け金を補うことができます。iDeCoで追加の積み立てを行えば、所得税や住民税の節税が可能です。

選択制DCとiDeCoの同時加入

今回の改正で、選択制DC(上記、タイプ3)の加入者も、iDeCoの同時加入が可能となります。

ただし、iDeCoに同時加入する場合、iDeCoを含めた掛け金が企業型DCの掛金上限以下(5.5万円または 2.75万円以下)という制限があります。企業型DCで法定限度まで掛け金の積み立てができる場合は、税制面だけを考えるとiDeCoに同時加入するメリットはありません。

選択制DCの場合は、社会保険料への影響による、メリット・デメリットを理解したうえで、企業型DCに加入するか、iDeCoに同時加入するか、を判断してください。

まとめ

企業型DCのタイプによって、iDeCoと同時加入のメリットは変わります。また、企業型DCとの掛け金配分によって、社会保険料の負担や、将来受け取る年金などにも影響します。企業型DCとiDeCoを上手に利用して、効率よく老後資金を蓄えましょう。

出典

iDeCo公式サイト 2022年の制度改正について

iDeCo公式サイト ホームページ

※2022/10/11 内容を一部修正させていただきました。

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)