収入が年金だけでも税金(所得税・住民税)は払わなければならない? 遺族年金や障害年金は対象?

ただし、国民年金や厚生年金の被保険者が亡くなったときに遺族に支給される「遺族年金」や、障害を負った方に給付される「障害年金」は、課税の対象外になりますので、所得税や住民税はかかりません。

今回は、収入が年金のみの年金生活者は、どのくらいの税金(所得税や住民税)がかかるのか、その考え方・計算方法について解説します。

ファイナンシャル・プランナー

中小企業診断士

早稲田大学理工学部卒業。副業OKの会社に勤務する現役の理科系サラリーマン部長。趣味が貯金であり、株・FX・仮想通貨を運用し、毎年利益を上げている。サラリーマンの立場でお金に関することをアドバイスすることをライフワークにしている。

年金の種類と所得の種類

年金には、次の3つの種類があります。そして、年金は雑所得という所得区分に分類され、課税対象となります。

(1)公的年金

公的年金には、国民年金と厚生年金、共済年金の3種類があります。日本国内に住所のあるすべての人が加入を義務づけられています。

(2)企業年金

勤務先の会社が導入している年金の制度です。確定給付年金(DB年金)や確定拠出年金(DC年金)などの制度がありますが、勤務先によって制度が異なります。

この企業年金は、一時金としても受け取ることができますが、年金として受け取ることを選択した場合には、公的年金同様、雑所得となります。

(3)私的年金

自分で加入した個人年金保険や個人型確定拠出年金(iDeCo)、外国の公的年金も、上記年金同様雑所得となります。ただし、年金ではなく一時金として一括で受け取る場合には一時所得です。

年金生活者の税金

(1)雑所得を計算する

次の計算式で雑所得を計算します。

雑所得=(公的年金等※1 公的年金等控除額※2)+(公的年金等以外の年金※3 - 必要経費※4)

※1 年間で給付を受けた公的年金、企業年金、個人型確定拠出年金(iDeCo)

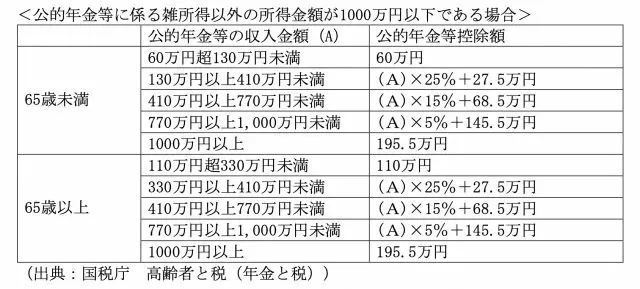

※2 公的年金等控除額速算表

※3 公的年金等以外の年金の収入金額+剰余金や割戻金

※4 該当年金額に対して支払った保険料などの必要経費

<図表1>

(2)所得税を算出する

雑所得から、基礎控除や配偶者控除、扶養控除などの所得控除を差し引いて課税総所得額を算出し、所得税の速算表に当てはめ、税額を算出します。したがって、課税総所得額が100万円の場合には、税率5%なので5万円が税額となります。

<図表2>

(3)住民税を算出する

<図表3>

1. 所得割

住民税の課税対象となる課税所得に対して、区市町村民税6%、道府県民税・都民税4%で、合計10%となります。課税所得が100万円なら税率10%なので、所得割は10万円です。

2. 均等割り

均等割とは、所得金額の多寡にかかわらず、一律で割り当てられる税額のことです。年額4000円でしたが、2014年から2023年分については、地方自治体の防災対策に充てるため、区市町村民税、道府県民税・都民税ともに500円増額し、合わせて1000円がプラス(年額5000円)となっています。

したがって、課税所得が100万円なら、所得割は10万円と均等割り5000円で、10万5000円が住民税です。なお、所得税と住民税は、税率の違いだけではなく、国税と地方税の違いや対象年度の違いなどがあります。また、所得控除の違いなどがあり、課税所得は異なりますので、注意が必要です。

また、個人住民税は、各区市町村が都民税と区市町村民税とをあわせて課税・徴収していますので、税額の計算等に関する具体的な内容については、お住まいの区市町村に確認をしましょう。

出典

国税庁 高齢者と税

国税庁 タックスアンサー(よくある税の質問)より No.2260 所得税の税率

東京都主税局 個人住民税

執筆者:堀江佳久

ファイナンシャル・プランナー