【申告不要!?】年金をもらったら必ず確定申告しないといけないの?

会社員であれば年末調整が行われるため、税金に関して手間なしだったという人も多いでしょう。しかし、老齢年金をもらい始めた場合には確定申告が絡んでくることになります。見慣れない確定申告書に記入して、所得税額を計算するとなると、なかなか難しく感じるかもしれませんね。

実は、年金をもらっているからといって、絶対に確定申告をしなければならないわけではないのです。一定要件に該当する場合には確定申告する必要はなく、年金を「もらいっぱなし」で済ませることができます。

今回は年金受給者の確定申告について詳しく解説します。

なお、ここでいう「年金」とは、次のような公的年金等のことを指しています。

・国民年金

・厚生年金

・共済年金

・過去の勤務に基づき使用者であった者から支給される年金

・普通恩給

・確定給付企業年金

など

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

年金に確定申告が必要な理由

個人が得る収入に対しては、原則として所得税と住民税がかかります。給与に課税されるのと同様に、年金も雑所得として課税対象にならなければならないのです。

そして、年末調整がない人が課税を受けるための方法は確定申告しかありません。よって、原則として年金受給者は確定申告が必要になります。

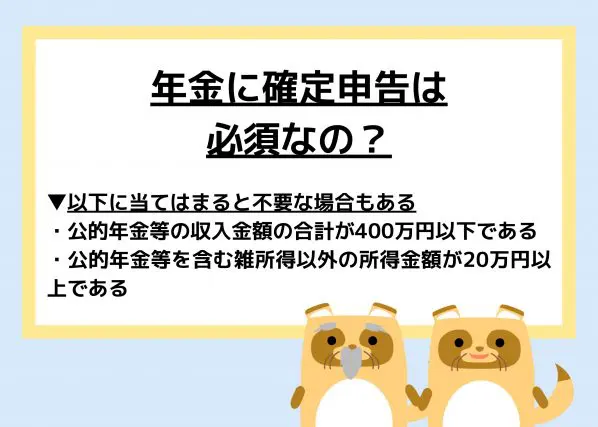

年金受給者でも確定申告が免除される「確定申告不要制度」とは

年金受給者は原則として確定申告しなければなりません。ただ、確定申告には細かい計算が必要であり、場合によっては税務署まで行かなければならないこともあるでしょう。それを高齢者が毎年継続的に行うというのは、大きな負担になってしまいます。

そこで、次の要件に該当する人については確定申告が不要になる「確定申告不要制度」が設けられています。

確定申告不要制度の対象になる人

次のいずれにも該当する年金受給者は、確定申告が不要です。

・公的年金等の収入金額の合計が400万円以下である

・公的年金等を含む雑所得以外の所得金額が20万円以上である

「雑所得以外の所得」とは、例えば、給与所得や事業所得、不動産所得、個人年金などが該当します。

現在は、退職後も年金をもらいながら働く人が増えています。会社に雇用されて給与所得がある場合や、賃貸不動産事業を行っていて不動産所得がある場合などで、いずれも年間20万円を超える場合には、年金の収入が400万円以下であっても確定申告が必要になるため注意しましょう。

【図表1 確定申告不要制度の対象になる人】

出典 政府広報オンライン 「ご存じですか? 年金受給者の確定申告不要制度」より引用

確定申告不要制度の対象であっても確定申告した方が得なケース

公的年金等の源泉徴収票に、源泉所得税額が記載されている場合には、年金から所得税が差し引かれていることを意味しています。強制的に年金から所得税が天引きされ、納税している状態ということです。

この源泉所得税額が納め過ぎになっている場合には、確定申告不要制度の対象者であっても、確定申告をしなければ還付を受けることができないため注意しましょう。

ただし、源泉所得税額が少額であり、確定申告の方が面倒だという場合などもあるでしょう。もちろん、確定申告せず還付を受けないことに問題はありません。

源泉所得税が還付される可能性がある代表的なケースは次の通りです。

高額の医療費を支払った人

その年の医療費が10万円以上かかった場合には、10万円を超える部分の金額が医療費控除の対象になります。医療費控除は確定申告でのみ受けられる控除になります。

なお、総所得金額が200万円未満の場合には、総所得金額の5%を超える部分が医療費控除の対象になります。

社会保険料や生命保険料を支払った人

国民年金などの社会保険料を支払っている場合には社会保険料控除、生命保険料を支払っている場合には生命保険料控除などの所得控除を受けることができます。毎年の年末調整の際に、生命保険料などの控除証明書を出していた方もいらっしゃるかもしれませんね。それと同じ控除を確定申告で受けられるようになります。

なお、年金受給者本人分だけではなく、年金受給者が支払った生計を一にする家族の分も対象になります。忘れずに含めておきましょう。

住宅ローン控除を受けられる人

住宅ローンを利用して、一定要件に該当する住宅の購入やリフォームをした場合には、住宅ローン控除が最大13年受けられます。

給与所得者であれば、2年目から年末調整で住宅ローン控除を受けることができますが、年末調整がない人は確定申告でのみ受けることができます。

ふるさと納税をした人

ふるさと納税を行った人は、確定申告で寄付金控除を受けることができます。

なお、ふるさと納税は「ワンストップ特例制度」を利用することで、確定申告をしなくても寄付金控除を受けることができるようになっています。専用の申請書に必要事項を記入し、寄付先の自治体に送るだけの簡単な手続きとなっているため、おすすめです。

まとめ

年金受給者のうち、公的年金等の収入合計が400万円以下、かつ、公的年金等を含む雑所得以外の所得が20万円以上である場合には、確定申告する必要はありません。年金をもらいながら働いている人以外は、ほとんどの人が当てはまるのではないでしょうか。

ただし、公的年金等に源泉所得税額がある場合には、還付を受けられる可能性があるため、確定申告書を作って試算してみると良いでしょう。

出典

内閣府 政府広報オンライン ご存じですか? 年金受給者の確定申告不要制度

執筆者:FINANCIAL FIELD編集部