「手取り8万パート勤務」です…年金や住民税の免除は可能でしょうか?

そこで今回は、手取り8万円でパート勤務の方を、それぞれのケースで解説します。また、市区町村によって違ってくる住民税は、東京23区の場合を例にして紹介します。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

国民年金の免除の条件とは

年金には厚生年金と国民年金があります。今回はパート勤務のため、国民年金のみに加入していると仮定します。国民年金の支払いは月1万6590円で、年間で19万9080円です(令和4年度)。免除の条件は「失業もしくは新型コロナの影響を受けた人」または「一定の所得基準以下の人」であり、以下のように4種類あります。

●全額免除の条件:前年度所得が「(扶養親族の数+1)×35万円+32万円以下」であること(扶養親族には配偶者も含む)

●4分の3が免除の条件:前年度所得が「88万円+扶養親族等控除額+社会保険料控除額等」以下であること

●半額免除の条件:前年度所得が「128万円+扶養親族等控除額+社会保険料控除額等」以下であること

●4分の1が免除される条件:前年度の所得が「168万円+扶養親族等控除額+社会保険料控除額等」以下であること

国民年金保険料の支払いが免除された場合、老後の年金について心配する方もいるでしょう。結論をいえば、20~60歳までの40年間全額免除を受けた場合の受給額は、38万8900円(令和4年度)であり、月額では3万2408円です。

免除期間中に不慮の事態が発生した場合は、障害年金や遺族年金の受け取りもできます。免除期間により受給額は異なりますので、詳しく知りたいときは基礎年金番号をわかるようにして、年金事務所か年金相談センターへ問い合わせましょう。

住民税の免除の条件とは

住民税は、前年の所得額に応じて支払う「所得割」と、一定額で課税される「均等割」からなります。所得割・均等割とも免除になる場合と、所得割のみ免除になる場合があり、それを左右するのは以下の条件です。

・所得割、均等割とも免除の条件

生活保護を受けているか、障害者・未成年者・寡婦またはひとり親の場合で、前年所得額が135万円以下(給与所得者は204万4000円未満)が条件です。

また、前年度の所得額が市区町村の条例で定める金額以下の場合も当てはまります。東京23区を例にすると、扶養親族(配偶者も含む)がいない場合は45万円以下、いる場合は「35万円×(1+扶養親族の数)+31万円」以下なら両方が免除です。

・所得割のみ免除の条件

前年度の所得額が、扶養親族がいない場合は45万円以下、いる場合は「35万円×(1+扶養親族の数)+42万円以下」が条件です。

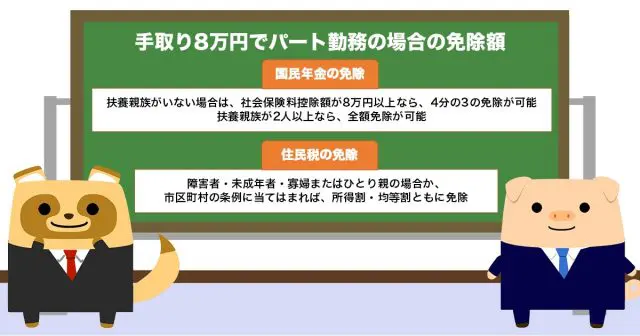

手取り8万円でパート勤務の場合の免除額とは

今までの条件をもとに、手取り8万円でパート勤務の場合を考えましょう。手取りが8万円であれば、手取り年収は96万円です。これをもとに考えると、以下のような結果になります。

・国民年金の免除

扶養親族がいない場合は、社会保険料控除額が8万円以上なら、4分の3の免除が可能です。また、社会保険料控除額が8万円未満でも、半額は免除できます。しかし、全額免除の条件には当てはまりません。扶養親族が2人以上なら、全額免除が可能です。扶養親族が1人で扶養親族等控除額+社会保険料控除額等が8万円以上なら4分の3、8万円未満なら半額免除となります。

・住民税の免除

障害者・未成年者・寡婦またはひとり親の場合か、市区町村の条例に当てはまれば、所得割・均等割ともに免除となります。また、東京23区なら条例により、扶養親族が2人いれば「35 万円×2+31万円 = 101万円」ですので、両方とも免除可能です。扶養親族がいない場合は、残念ながら所得割・均等割両方の免除にも、所得割のみの免除にも当てはまりません。

免除の条件に当てはまるなら、正式に申請しましょう

同じ手取り額でも、配偶者や扶養親族の有無によって、年金や住民税の免除のされ方が変わってくることを理解してもらえたでしょう。自分が免除の対象になるとわかったのなら早めに申請し、少しでも生活にゆとりをもたせたいものです。

ただし、免除の条件に当てはまっても、正しい方法で申請しないと適用されません。必要な書類を確実にそろえ、正式な手順に従って申請しましょう。

出典

日本年金機構 国民年金前納割引制度(現金払い 前納)

日本年金機構 国民年金保険料の免除制度・納付猶予制度

総務省 個人住民税

東京都主税局 個人住民税

執筆者 : FINANCIAL FIELD編集部