「年収400万円」の人が年金の追納をすると「3万円」の節税に!? どのくらい減らせるのかシミュレーションしてみた!

免除・猶予された国民年金保険料は後から納付(追納)できることと、追納すると税金が安くなることをご存じでしょうか。

本記事では、国民年金保険料の追納でどのくらい税金を安くできるのかをシミュレーションしながら解説します。

CFP

国民年金保険料の追納追納制度って何?

国民年金保険料の免除・納付猶予や学生納付特例の承認を受けた期間がある場合は、保険料を全額納付した場合と比べて年金額が低額となります。納付猶予や学生納付特例の期間は年金を受けるために必要な加入期間(受給資格期間)として計算されますが、年金額には反映されないためです。

しかし、10年以内であれば後から納付(追納)することができ、老齢基礎年金の年金額を増やすことができます。

追納分でも社会保険料控除が受けられる

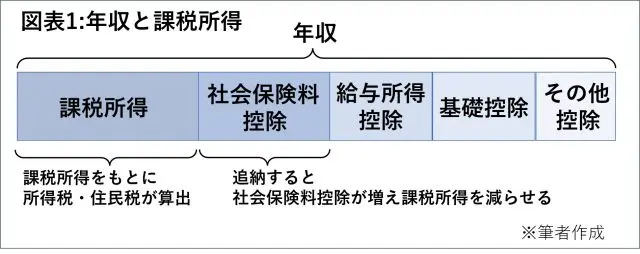

年金保険料は全額が社会保険料控除の対象になります。追納分も同様に全額が社会保険料控除の対象となるため、所得税・住民税を減らすことができます(図表1)。

【図表1】年収と課税所得

筆者作成

所得税は「課税所得×税率-控除額」で算出します(図表2)。

【図表2】所得税の税率

国税庁「No.2260 所得税の税率」より

住民税は所得に応じて課税される所得割と、所得にかかわらず定額である均等割があり、「所得割額+均等割額」で算出します。所得割の税率は一律10%、均等割は5000円です。

例えば、課税所得300万円の場合、所得税・住民税は以下のようになります。

所得税:300万円×10%-9万7500円=20万2500円

住民税:300万円×10%+5000円=30万5000円

追納で税金はいくら安くなる?

追納することで、税金がどのくらい減らせるかをシミュレーションしてみましょう。

≪例≫40歳独身、年収400万円のサラリーマンが国民年金保険料を約20万円追納した場合

※社会保険料控除を約60万円と仮定

追納前

課税所得は「年収-基礎控除-給与所得控除-社会保険料(-その他控除)」で算出します。

・所得税

所得税の基礎控除は48万円、給与所得控除は124万円なので、

課税所得=400万円-48万円-124万円-60万円=168万円になります。

所得税=168万円×5%-0円=8万4000円になります。

・住民税

住民税の基礎控除は43万円、給与所得控除は124万円なので、

課税所得=400万円-43万円-124万円-60万円=173万円になります。

所得割と均等割は以下のように算出されます。

所得割:173万円×10%=17万3000円

均等割:5000円

住民税は「所得割+均等割」で合計17万8000円になります(※所得割の調整控除は考慮なし)。

追納後

国民年金保険料を約20万円追納すると、全額が社会保険料控除となるため課税所得を減らすことができます。

・所得税

課税所得=168万円-20万円=148万円

所得税=148万円×5%-0円=7万4000円になります。

・住民税

課税所得=173万円-20万円=153万円

所得割:153万円×10%=15万3000円

均等割:5000円

住民税は15万8000円になります。

所得税が1万円、住民税が2万円減り、追納する前と比較して所得税・住民税併せて3万円減らすことができます。

※同じ年収でも家族構成などで異なりますので、あくまでも一例です。

まとめ

本記事では、年収400万円のサラリーマンが約20万円分の追納を行った場合の節税額について解説しました。

追納は将来受給できる老齢基礎年金を増やすだけでなく、全額が社会保険料控除の対象になり、税金額を減らすことができます。国民年金保険料の免除・猶予期間がある人は追納を検討してみてはいかがでしょうか。

出典

日本年金機構 国民年金保険料の追納制度

国税庁 No.1410 給与所得控除

国税庁 No.2260 所得税の税率

総務省 個人住民税

執筆者:齋藤彩

AFP