退職後は、企業型DCをどう受け取るのがベスト? 受け取る3つの方法やタイミングを解説!

企業型の場合、掛金の支払いは会社が行うため、ともすると制度の存在は認識していても、運用内容をあまり真剣に考えないままに50代に突入してしまうこともあるかもしれません。あるいは、一度運用方針を決め、その後見直しをしないままに60歳目前になることも。

そのような場合に、どのようなことに気を付けたら良いのでしょうか?

一級ファイナンシャル・プランニング技能士

CFP®

ロングステイ・アドバイザー、住宅ローンアドバイザー、一般財団法人女性労働協会 認定講師。IFPコンフォート代表

横浜市出身、早稲田大学卒業。大手金融機関に入行後、ルクセンブルグ赴任等を含め10年超勤務。結婚後は夫の転勤に伴い、ロンドン・上海・ニューヨーク・シンガポールに通算15年以上在住。ロンドンでは、現地の小学生に日本文化を伝えるボランティア活動を展開。

CFP®として独立後は、個別相談・セミナー講師・執筆などを行う。

幅広い世代のライフプランに基づく資産運用、リタイアメントプラン、国際結婚のカップルの相談など多数。グローバルな視点からの柔軟な提案を心掛けている。

3キン(金融・年金・税金)の知識の有無が人生の岐路を左右すると考え、学校教育でこれらの知識が身につく社会になることを提唱している。

ホームページ:http://www.iwanaga-mari-fp.jp/

まずは現在の残高を確認する

企業型DCは自分で運用方針を決めるため、運用する商品は元本保証とそうでないものの2つがあります。自分はどちらを選択したのか、あるいは両者を選択しているのか、確認しましょう。

元本保証がない投資信託などで運用している場合は、掛けた金額より増えているかもしれませんが、減っていることもあるでしょう。まずは現時点で、掛けた金額に対して残高は増えたのか、減ったのか、そして総額でいくらになっているのか、確認して現状を把握します。

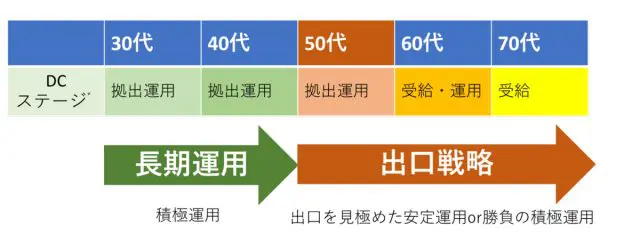

企業型DCは、70歳までには受け取る必要がありますので、残高を把握したらそのお金をいつどう受け取りたいのか「出口戦略」を考えることになります。

受け取りのタイミングを考える

60歳まで支払われた掛金は、60歳を過ぎると受け取ることができます。

しかし、60歳を過ぎたからといって、すぐに受け取らなければいけないというわけではありません。資金の投入(掛金の支払い)はできませんが、運用は70歳までは続けることができます。その間に運用益が出れば、非課税のメリットは継続します。

ただし、DC口座を保有していると、口座管理手数料(現在は毎月167円)がかかります。口座管理手数料が運用益非課税のメリットを上回るためには、低金利の現在では定期預金などの元本保証の商品のみでは難しいでしょう。

DC口座を保有し続けるなら、元本保証ではない商品で運用益非課税のメリットを受けることができます。

例えば、残高を確認したところ、掛けた金額より減ってしまっていれば、もう少し運用を続けたいと考えるかもしれません。あるいは、今すぐ受け取っても使う予定もないので、しばらく運用益非課税のメリットを享受しながら運用を続けたいと思うかもしれません。

ただし、運用にはリスクが伴いますので、残高が減ってしまう可能性もあることは考慮しなければなりません。これ以上運用して残高が減ってしまうのは不安なので、元本保証の商品に切り替えたいと思えば、口座管理手数料がとられるDC口座においておくよりも、一般の定期預金などに移すことが考えられます。

つまり、運用を続けたければ70歳までDC口座で管理できますし、運用のリスクを取りたくなければ、60歳以降に受け取る選択もあるでしょう。

受け取りの方法を考える

受け取りの方法は3種類です。

1.一時金

2.年金

3.一時金と年金

企業型DCには、受取時にも税制優遇があるといわれています。一時金で受け取ると「退職金所得控除」(注1)があり、年金で受け取ると「公的年金控除」(注2)があるため、受け取る金額から一定の金額を引くことができて所得税が安くなる可能性があります。

(注1)勤続20年以下は1年あたり40万円、20年超は1年あたり70万円。企業型DCは掛金の支払期間を勤続年数として計算

(注2)年金130万円未満の控除額:65歳未満は70万円・65歳以上は120万円

ただし、この控除は企業型DC専用の枠ではなく、退職金や公的年金をもらう際には、それらの金額と企業型DCの受取額を合わせた金額から控除します。つまり、退職金や公的年金でその控除額を上回ってしまう人にとっては、控除枠はすでに使いきっているので、企業型DCの受け取りには所得税が課税されることになります。

これは、退職金を一時金でもらうか年金でもらうか、節税という観点ではどちらが得かという議論と似ています。一般に退職所得控除のほうが税金的にはメリットが大きい場合が多いですが、一度に受け取ってしまうと無駄遣いをする可能性や、その後使い道が特に決まっていなければ運用方法に困ることもあるでしょう。

退職金のない人は、一時金でもらうと非課税になる可能性が高くなりますが、積立期間により一概にはいえません。公的年金額も人それぞれ異なるので、詳しくは税理士や専門家に問い合わせてみると良いでしょう。

全ての人に共通していえることは、公的年金は一般に65歳から受給しますので、公的年金を繰上げ受給しない限り、60歳から65歳までの5年間の公的年金控除額(70万円)はDC専用に利用できる可能性があるということです。

また、引き出しにその都度432円の手数料がかかりますので、年金で受け取る場合は、一時金より引き出し回数が多くなるため、手数料は多くかかります。

ライフプランを考える

手数料や所得税の損得勘定によって、受け取るタイミングや方法を考えるのが一般的ですが、リタイア後にどのような人生を歩みたいのか、いつどのような時にお金を遣いたいのか、ライフプランに沿ってお金を受け取れるように手配することも大切でしょう。

損得勘定のみに縛られて、使いたいときに使いたいお金がないと、後に悔いが残るかもしれませんので、老後のライフプランをきっちり描くことも今後の企業型DCの方針の決め手なのかもしれません。

執筆者:岩永真理

一級ファイナンシャル・プランニング技能士