確定申告の時期!自分は無関係と思ってても税金がひょっこり戻ってくるかも!

そのスケジュールが気になりだす方もいれば、「年末調整も済んでいるし、確定申告は自分には関係ないよ」という方もいらっしゃるでしょう。

AFP認定者,宅地建物取引士

不動産コンサルティングマスター,再開発プランナー

横浜市出身。1981年早稲田大学政治経済学部卒業後、大手不動産会社に勤務。2015年早期退職。自身の経験をベースにしながら、資産運用・リタイアメント・セカンドライフなどのテーマに取り組んでいます。「人生は片道きっぷの旅のようなもの」をモットーに、折々に出掛けるお城巡りや居酒屋巡りの旅が楽しみです。

確定申告とそのスケジュール、そして還付申告とは?

確定申告とは、所得の金額とそれに対する税金(所得税と復興特別所得税)の額を計算し、税金を支払う(源泉徴収された税金や予定納税で納めた税金などとの過不足を精算する)ための手続きです。

個人の所得は1月1日~12月31日の1年間で計算され、確定申告書と必要書類をそろえて税務署に申告・納税します。2019年の確定申告期間は、2月18日(月)~3月15日(金)となっています。

年末調整が済んでいて、ほかに該当事項のない方には確定申告は不要ですが、人によっては、納め過ぎた税金を確定申告によって取り戻すこと(還付申告)もできます。

多額の医療費を支出した時の「医療費控除」やふるさと納税ほか、特定の寄附をした時の「寄附金控除」などがよく聞くケースですが、株式譲渡などでも、税金を納め過ぎている状態となっている場合があるのです。

「特定口座年間取引報告書」が届いたら確認しておきたいこと

年が明けて1月中旬以降になると(時期は金融機関によってバラつきがあります)証券会社や銀行から「特定口座年間取引報告書」が送られてきます(書類送付の代わりにネット閲覧を選択している場合あり)。これにより、特定口座ごとに、株式譲渡など年間の損益を把握できます。

今回は【証券会社や銀行に特定口座(源泉徴収あり)を複数持っていて、年間の「株式譲渡等の損益」が、口座によってプラスのところと、マイナスのところが混在している場合】について考えてみましょう。

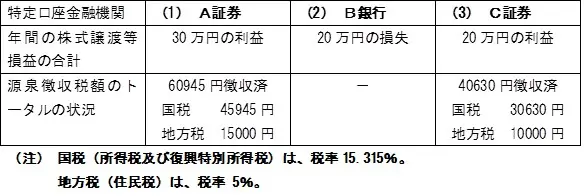

まず具体的に、2018年の各特定口座(源泉徴収あり)の状況が以下だったケースを想定します。

特定口座(源泉徴収あり)は、1口座ごとに課税手続きが完了していますので、(1)・(2)・(3)のいずれも確定申告は、本来不要です。

しかし、このケースでは(1)30万円と(3)20万円の合計50万円の利益に対して税が源泉徴収されています。個人トータルの損益で見ると、(2)の損失20万円を含めた、差し引き30万円の利益に対して税金がかかるのが本筋です。20万円の損失が反映されずに余分に課税されているようですが、何か対処の手だてはないのでしょうか。

「いいとこ取り」で対応することができます

実はこのケースでは、【特定口座の中からピックアップして確定申告を行う】ことができます。具体的には次のような内容です。

1.【(1)・(2)・(3)をまとめて確定申告する】と、個人トータルで30万円の利益分だけ課税所得が増え、ほかの課税所得にこの分が上乗せされて国税や地方税などが改めて計算されます。

特定口座で源泉徴収されている税が一部戻る可能性もありますが、課税所得が増えることで、本人や家族について、扶養控除・配偶者控除・住宅ローン控除・住民税・国民健康保険料などが受けられなくなったり負担増となったりするような“逆効果”となる場合もありえます。

2.しかし特定口座(源泉徴収あり)はあくまでも1口座ごとに課税手続きが完了していますので、改めて確定申告を[する口座]と[しない口座]をピックアップすることが可能です。

3.このケースならば、【(2)と(3)を確定申告して、(1)は申告しない】ことも可能です。そうすれば個人トータルで確定申告による利益(課税所得)の増加はないので、(3)で源泉徴収された税額が丸々取り戻せる一方、先ほどのような“逆効果”の心配もありません。

なお、口座ごとの損益は、現実にはもっと端数もあります。実際に一番メリットのあるピックアップの組み合わせは、試算・検証して決めるべきですが、課税所得は極力増やさない方向で確定申告するのが無難でしょう。

まとめ

実は、還付申告については、確定申告開始日よりも前(このケースでは2019年1月1日 (実質的には4日))から申告書を提出することができます。

国税庁サイトの「確定申告書等作成コーナー」などでも、比較的手軽に試算ができますので、混み合う確定申告期間の前に、試算結果を税務署などで事前確認しておけば、安心して還付申告の手続きができます。

また、2019年からスマートフォンでも手続きできるようになるなど、確定申告のハードルは以前よりも下がっています(※)。

得られるメリット(所得税などの還付や、翌年分の住民税減額)が手間に見合うかどうかは、人それぞれの判断になるかと思いますが、今回ご紹介したケースなどでは、確定申告を検討してみる価値はあるのではないでしょうか。

出典:

(※)国税庁ウェブサイト

「スマホ × 確定申告 スマート申告始まります!」

~「平成31年(2019年)1月から、「確定申告書等作成コーナー」が変わります」

執筆者:上野慎一(うえのしんいち)

AFP認定者,宅地建物取引士