会社から渡される「源泉徴収票」から読み取る手取り金額の計算方法を解説

今回は源泉徴収票の見方について、給与所得者の場合の基本的な主要項目の説明と、所得税・手取り金額の計算の方法を解説してみたいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

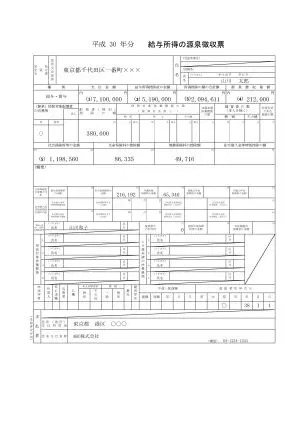

源泉徴収票のサンプルで内容を確認

この源泉徴収票は、サンプルです(実際の源泉徴収票と違う部分もあります)。こちらのサンプルをもとに説明していきます。

まず、(1)の「支払金額」が、サンプルの「山川太郎さん」の年収になります。この年収が山川さんの所得税額を計算したり、実際の手取り金額を算出したりする、すべての出発点になります。

「支払金額」は給与・賞与の額面金額ともいいます。「君の給料、額面でいくら?」と聞いたりすることがありますね。その額面から税金や社会保険料が引かれるのです。

税金はどうやって計算するのか?

源泉徴収票のフォームに従って、所得税額を計算するためのプロセスを説明したいと思います。

まず、(2)に「給与所得控除後の金額」があります。これは「支払金額」から「給与所得控除」を差し引いた後の金額です。

「給与所得控除」とは、給与所得者に認められる必要経費です。自営業者の必要経費が領収書をベースに1つ1つ金額を積み上げて計算するのに対し、給与所得者は、必要経費にあたる所得控除額が、年収に応じて、65万円から220万円の間で自動的に決められているので、領収書などを提出する必要がないのが特徴です。

次は(3)「所得控除の額の合計額」です。所得控除とは、個人的な事情を加味して税負担を調整するもので、全部で14種類あります。大きく分けると次の(A)~(C)の3分類になります。

(A)所得控除の対象となる特別な出費

下記「14種類の所得控除」うち、1~7です。この中には、社会保険料控除のように給与所得者であればほぼ全員が支払っているもの、生命保険料控除のように任意で加入する保険料、雑損控除のように予期せぬ災害にあったときにかかった出費などがあります。

(B)家族構成などにより認められるもの=人的控除

下記8~13です。扶養対象の配偶者がいる場合の配偶者控除/配偶者特別控除、扶養親族に障害者がいる場合に適用される障害者控除などがあります。

(C)納税者であれば、自動的に認められるもの

下記14の基礎控除のことで、すべての納税者が一律38万円の控除を受けられます。

(A)~(C)の合計が、源泉徴収票の(3)「所得控除の額の合計額」です。

14種類の所得控除

1 雑損控除

2 医療費控除

3 社会保険料控除

4 小規模企業共済等掛金控除

5 生命保険料控除

6 地震保険料控除

7 寄附金控除

8 障害者控除

9 寡婦控除・寡夫控除

10 勤労学生控除

11 配偶者控除

12 配偶者特別控除

13 扶養控除

14 基礎控除(38万円)

次に、(4)「源泉徴収税額」についてです。ここで注意しなければならないのは、「源泉徴収税額」に含まれているのは所得税だけで、地方税である住民税は含まれていないということです。

住民税については、毎年6月頃に受け取る「住民税決定通知書」で確認する必要があります。では、所得税の計算プロセスを源泉徴収票の項目に沿って確認しましょう。

◎(1)「支払金額」―給与所得控除=(2)「給与所得控除後の金額」

◎(2)「給与所得控除後の金額」―(3)「所得控除の額の合計額」=課税所得金額

◎ 課税所得金額×所得税率=(4)源泉所得税額(所得税額)(*1)

(*1)

〇住宅借入金控除などの税額控除があれば、税額控除による還付などを反映した金額になります。

〇一般的な給与所得者は年末調整をされています。その場合には、年末調整後の所得税額が記載されています。確定申告で医療費控除などを申告すると、確定申告後の金額が最終税額となります。

手取り金額はどう計算するのか?

手取り金額はどう計算したらいいでしょうか?

手取り金額 = 収入 ― 社会保険料 ― 所得税 ― 住民税

上記で、手取り金額が計算できます。給与のうち無条件で引き去られる社会保険料と税金を控除した金額が、自分の意思で自由に使うことができる金額になるからです。

源泉徴収票の項目に置き換えると次の通りになります。

手取り金額=(1)「支払金額」-(5)「社会保険料等の金額」-(4)「源泉徴収税額」(所得税)- 住民税(*2)

(*2)住民税額は、住民税決定通知書で確認

まとめ

今回は源泉徴収票の見方として、主要項目の説明と所得税・手取り金額の計算の方法を説明しました。

源泉徴収票には、配偶者控除などの「人的控除」、「所得控除」となる生命保険料控除などの任意保険の控除額欄、住宅借入金等特別控除などの「税額控除」に関する欄もあります。

機会を見て、それらの控除の内容についても説明したいと思います。

執筆者:浦上登(うらかみ のぼる)

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー