まさかの”あれ”も対象? 税金を安くできる「特定支出控除」とは

ファイナンシャル・プランナー。

ライフプラン・キャッシュフロー分析に基づいた家計相談を得意とする。法人営業をしていた経験から経営者からの相談が多い。教育資金、住宅購入、年金、資産運用、保険、離婚のお金などをテーマとしたセミナーや個別相談も多数実施している。教育資金をテーマにした講演は延べ800校以上の高校で実施。

また、保険や介護のお金に詳しいファイナンシャル・プランナーとしてテレビや新聞、雑誌の取材にも多数協力している。共著に「これで安心!入院・介護のお金」(技術評論社)がある。

http://fp-trc.com/

特定支出控除とは

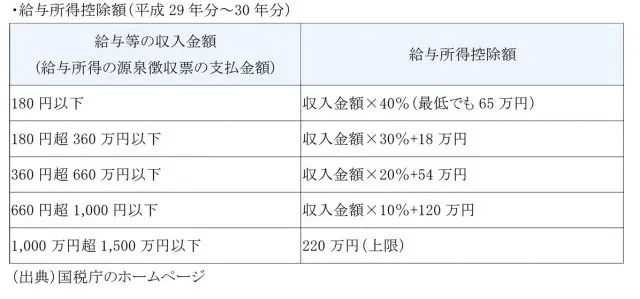

特定支出控除とは、会社員などの給与所得者が、仕事に関連する「控除の対象となる特定支出」をした場合、その支出額が「その年中の給与所得控除額×1/2」(平成28年分から)を超えるときは、確定申告によりその超える部分の金額を給与所得控除後の所得金額から差し引くことができる制度のことをいいます。

例えば、年収500万円の方の給与所得控除額は、154万円です。この154万円の半分は77万円です。

仮に、特定支出が100万円あったとすると、77万円を超える23万円が特定支出控除の額となります。この分だけ給与所得控除額に上乗せして給料から差し引くことができますので税金を軽減できます。

控除の対象となる特定支出とは

控除の対象となる特定支出は、給与所得者が支出する次に掲げる支出のうち、一定のものをいいます。

1 一般の通勤者として通常必要であると認められる通勤のための支出(通勤費)

2 転勤に伴う転居のために通常必要であると認められる支出(転居費)

3 職務に直接必要な技術や知識を得ることを目的として研修を受けるための支出(研修費)

4 職務に直接必要な資格を取得するための支出(資格取得費)

※平成25年分以後は、弁護士、公認会計士、税理士などの資格取得費も特定支出の対象となります。

5 単身赴任などの場合で、その者の勤務地又は居所と自宅の間の旅行のために通常必要な支出(帰宅旅費)

6 次に掲げる支出(その支出の額の合計額が65万円を超える場合には、65万円までの支出に限ります。)で、その支出がその者の職務の遂行に直接必要なものとして給与等の支払者より証明がされたもの (勤務必要経費)

(1) 書籍、定期刊行物その他の図書で職務に関連するものを購入するための費用(図書費)

(2) 制服、事務服、作業服その他の勤務場所において着用することが必要とされる衣服を購入するための費用(衣服費)

(3) 交際費、接待費その他の費用で、給与等の支払者の得意先、仕入先その他職務上関係のある者に対する接待、供応、贈答その他これらに類する行為のための支出(交際費等)

※6の支出については、平成25年分以後、特定支出の対象となります。

これを見るとわかるように、通勤費、転居費、研修費、資格取得費、帰宅旅費、勤務必要経費(図書費、衣服費、交際費等)と対象となる特定支出は、広範囲に認められていることが分かります。

特定支出は会社の承認が必要

特定支出が認められるためには、会社が上記の支出が会社の仕事や業務と関係があると証明したものに限られます。経理部の人が職務に直接必要と考えて税理士の専門学校に通って受講料を支払ったとしても、会社が承認しなければ特定支出になりません。

支払った金額のうち特定支出として認められる部分は自分が負担した部分です。例えば、遠方から通勤している場合は、会社から支給される通勤費を超えた部分で自腹を切った部分が特定支出となります。

また、例えば、勤務必要経費については、図書費、衣服費及び交際費等の合計額が 65 万円を超える場合には、65万円が特定支出となるなどの縛りがあります。他の項目の条件も確認しておきましょう。

この特定支出控除を受けるためには、確定申告を行う必要があります。

その際、特定支出に関する明細書及び、給与の支払者の証明書を申告書に添付するとともに、搭乗・乗車・乗船に関する証明書や支出した金額を証する書類を申告書に添付又は申告書を提出する際に提示する必要があります。

あらかじめ、どのような証明書が必要か確認しておきましょう。その他、詳細は、税理士や税務署に確認してください。

※掲載している情報内容に関しては万全を期していますが、その内容の正確性および安全性を保証するものではありません。必ず、事前に税理士などの専門家にご確認の上、実行してください。

当情報に基づいて被ったいかなる損害につきましても、情報提供者は一切の責任を負いかねますのでご了承ください。

執筆者:新美昌也(にいみ まさや)

ファイナンシャル・プランナー