103万円の壁って?こえたらなにが変わるの?

その扶養控除制度の対象から外れてしまい、軽減効果が薄れることがいわゆる「103万円の壁」として認識されています。

今回は所得税の配偶者控除における「103万円の壁」について、壁が生じる理由とこれを超えた場合に生じる変化について解説していきます。

FPオフィス Conserve&Investment代表

2級ファイナンシャルプランニング技能士、管理業務主任者、第一種証券外務員、ビジネス法務リーダー、ビジネス会計検定2級

製造業の品質・コスト・納期管理業務を経験し、Plan(計画)→ Do(実行)→ Check(評価)→ Act(改善)のPDCAサイクルを重視したコンサルタント業務を行っています。

特に人生で最も高額な買い物である不動産と各種保険は人生の資金計画に大きな影響を与えます。

資金計画やリスク管理の乱れは最終的に老後貧困・老後破たんとして表れます。

独立系ファイナンシャルプランナーとして顧客利益を最優先し、資金計画改善のお手伝いをしていきます。

103万円の壁とは?

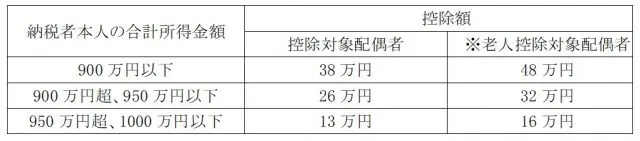

所得税の控除の一つである配偶者控除は、個人所得税の課税期間の末日である12月31日時点で以下の5つの要件に全て当てはまる納税者・配偶者が所得税の控除を受けることができます。控除額は納税者本人の合計所得金額と配偶者の年齢によって下表のように変化します。

※老人控除対象配偶者:12月31日現在の年齢が70歳以上の配偶者

(国税庁HP:配偶者控除の金額より作成)

(1) 納税者本人の合計所得金額が1000万円以下であること。

(2) 民法の規定による配偶者であること(内縁関係は非該当)

(3) 納税者本人と生計をひとつにしていること。

(4) 配偶者が、生計をひとつにする親族などが経営する、青色または白色申告事業者の事業に従事し、専従者として給与を受け取っていないこと。

(5) 配偶者の年間の合計所得金額が48万円以下。給与収入のみの場合は年収103万円以下であること。

給与収入で103万円を超えて稼いでしまうと配偶者控除の要件を満たせなくなってしまうため、納税者本人の所得とは関係なく控除対象外となり、納税者本人の税負担が大きくなってしまいます。

これを避けるため103万円以下に収入を抑制してしまうことが103万円の壁といわれる理由です。

103万円の壁を超えた場合の変化点

103万円を超えた場合、配偶者控除の対象外となってしまいますが、一気に全ての控除がなくなってしまうわけではなく、今度は配偶者特別控除の対象となり、所得に応じて下表のように控除額が段階的に減少していきます。

(国税庁HP:配偶者特別控除の控除額より作成)

103万円の壁を超えても納税者本人の所得が900万円以下であれば、配偶者は合計所得金額95万円(給与のみの場合は年収150万円)までは控除額が変わらないことになります。

しかし、配偶者自身にかかる所得税については、給与所得控除と基礎控除だけでは配偶者に課税所得が生じてしまい所得税・住民税が課税されてしまいます。

これを避けるためには生命保険料控除や個人型確定拠出年金(iDeCo)などの小規模企業共済掛金控除を利用し、税金対策とすることをおすすめします。

まとめ

所得税の配偶者控除における103万円の壁は、配偶者特別控除の適用により150万円まで超過しても控除額は変わりません。

しかし、配偶者に課税所得が生じて所得税・住民税の課税対象となり、稼得した収入が目減りしてしまうため、生命保険料控除などの所得控除を配偶者に追加するといった税金対策をおすすめします。

また、勤め先から家族手当などが支給されている場合、配偶者の年収・所得によっては支給停止となってしまって家計に大きな影響を及ぼしてしまう恐れがありますので、配偶者の収入を増加させる前に支給要件について確認しておくとよいでしょう。

出典

国税庁 No.1191 配偶者控除

国税庁 No.1195 配偶者特別控除

執筆者:菊原浩司

FPオフィス Conserve&Investment代表