配偶者控除をおさらい! 年収いくらまでだったら適用される?

この改正は、2018(平成30)年分以降の所得税に対して適用されることとなっていますが、具体的に年収がいくらまでだったら適用対象となるのかについて、再度確認してみましょう。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

配偶者控除の改正内容

2017(平成29)年の税制改正により、配偶者控除および配偶者特別控除については、以下のとおり変更されました。

■控除額の改正

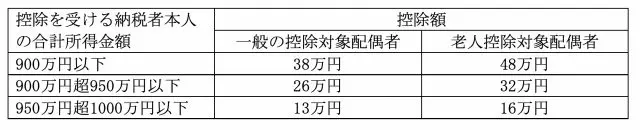

改正により、配偶者控除額は図表1のとおりとなっています。

【図表1】

ここでいう「老人控除対象配偶者」とは、その年の年末時点の年齢が70歳以上の人をいいます。

■納税者本人の所得による制限

同時に、配偶者控除を受ける納税者本人の所得が1000万円を超える場合は、配偶者控除の適用を受けることができなくなりました。

■対象となる配偶者の所得の改正

また、配偶者控除の対象となる配偶者の所得についても見直されています。2017年の改正後、基礎控除の改正などもあったことから、現在では配偶者の合計所得金額が48万円超133万円以下であることが要件となっています。

配偶者控除を受けるための要件

改正内容と併せて、配偶者控除を受けるための要件についても今一度確認しておきましょう。配偶者控除を受けるためには、以下のすべての要件を満たしている必要があります。

1.民法の規定に基づいた配偶者であること(したがって内縁関係の場合は対象となりません)

2.納税者本人と生計を一にしていること

3.年間の合計所得金額が48万円以下であること

4.青色申告の専業従事者として、その年の給与を一切受けていないこと

5.白色申告者の専業従事者でないこと

実際にいくらまでなら適用される?

配偶者控除を受けるための要件は、年間の合計所得金額が48万円以下である必要があります。

したがって、配偶者の所得が給与所得のみであれば、給与所得控除額である55万円が適用されるため、48万円に給与所得控除額である55万円を加えた103万円以下であれば、配偶者控除の適用対象となります。

■雑収入がある場合

給与収入ではなく、副業などで得られる雑収入がある場合、その所得金額は以下の計算によって求められます。

副業でなどで得られる収入-それにかかる経費=副業などで得られる雑所得金額

そして、この雑所得金額が48万円以下であれば、配偶者控除の適用を受けることが可能です。

配偶者特別控除もおさらいしておこう

合計所得金額が48万円を超えると、配偶者控除を受けることができません。しかし、要件を満たすことで、配偶者特別控除の対象となる可能性がありますのでチェックしておきましょう。

■配偶者特別控除を受けるための要件

配偶者特別控除を受けるためには、主に以下の要件を満たす必要があります。

1.控除を受ける納税者本人の所得が1000万円以下であること

2.控除対象の配偶者が以下のすべての要件を満たすこと

(1)民法上の配偶者であること

(2)控除を受ける納税者本人と生計を一にしていること

(3)青色申告の専業従事者として、その年の給与を一切受けていないこと

(4)白色申告者の専業従事者でないこと

(5)年間の合計所得金額が48万円超133万円以下であること

3.配偶者が「配偶者特別控除」を受けていないこと、などです。

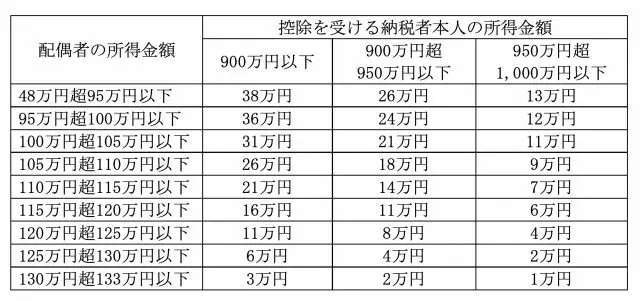

■配偶者特別控除額

配偶者特別控除の額は、控除を受ける納税者本人の所得と配偶者の所得金額により、図表2のように細かく分かれています。配偶者控除の適用を受ける際には、どのくらいの控除額になるのか把握しておきましょう。

【図表2】

まとめ

配偶者控除は給与収入の場合年収103万円までが適用されます。また、年収が103万円を超えた場合でも、133万円までであれば配偶者特別控除の適用を受けることが可能です。

扶養範囲内で働くことを考える際には、103万円の壁や133万円の壁など、さまざまな壁があることを知っておき、扶養範囲外で働くことを考えるのであれば、控除額以上のメリットがある働き方を選ぶことが大切です。

出典

(※1)国税庁「配偶者控除」

(※2)国税庁「配偶者特別控除」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員