ふるさと納税の「ワンストップ特例制度」が無効になる? 医療費控除を併用する場合の注意点

「ふるさと納税」は、税負担を下げる手段として有効ですし、地域の特産物などの返礼品を選ぶのも楽しみの1つです。よく分からないとちゅうちょする声がある一方で、リピーターが多く、会社員など給与所得者が利用できる「ワンストップ特例制度」の手軽さも制度の拡充につながっているようです。

ただし、医療費控除など確定申告をする場合には、特例が無効になるといった注意点があります。まずは基本的なことからお伝えします。

CFP®認定者・相続診断士

ゆめプランニング笑顔相続・FP事務所 代表

証券会社、銀行、保険会社など金融機関での業務を経て現在に至る。家計管理に役立つのでは、との思いからAFP取得(2000年)、日本FP協会東京支部主催地域イベントへの参加をきっかけにFP活動開始(2011年)、日本FP協会 「くらしとお金のFP相談室」相談員(2016年)。

「目の前にいるその人が、より豊かに、よりよくなるために、今できること」を考え、サポートし続ける。

従業員向け「50代からのライフデザイン」セミナーや個人相談、生活するの観点から学ぶ「お金の基礎知識」講座など開催。

2人の男子(高3と小6)の母。品川区在住

ゆめプランニング笑顔相続・FP事務所 代表 https://fp-yumeplan.com/

「ふるさと納税」って?

「ふるさと納税」とは「納税」という名称ですが、実際には「都道府県、市区町村への寄附」です。原則として、収入を得た場合には、所得税という国へ納める税金のほかに、住んでいる(住民登録のある)市区町村に住民税を支払います。働く人の多い市町村はその税収で潤いますが、人の流出する地方の財政は厳しいのが現状です。

生まれ育った地域から離れて生活している人が、今は都会に住んでいても、自分を育んでくれた「ふるさと」に、自分の意思で、いくらかでも納税できる制度があってもよいのではないか、という問題提起から始まったのが「ふるさと納税」です。

ふるさと納税を通じて寄せられた資金は、子育てや教育、まちづくりに活用され、地域の活性化に資するとともに、災害時における被災地への支援としても役立っています。そんな気持ちに応えたい市町村は、お礼として「返礼品」を寄附してくれた人に送ります。

国の税制度として、ふるさと納税を行った場合には「寄附金控除」という控除を適用し、税負担を優遇します。個人の所得により上限は異なりますが、寄附額のうち2000円を超える部分について所得税と住民税から控除されます(限度額を超えた分については、控除は受けられません)。

「税額が減り、実質2000円の負担で地方の特産品を受け取ることができる制度」という理解は、誤りではありませんが、そもそもの制度の趣旨は知っておきたいところです。

「ワンストップ特例制度」を利用すれば、確定申告は不要

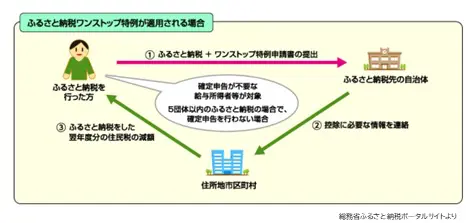

控除を受けるためには、原則として、ふるさと納税を行った翌年に確定申告をする必要があります。ただし、(1)確定申告の必要のない給与所得者である場合、(2)1年間の寄附先の自治体が5つ以内である場合、に該当する人は、「ワンストップ特例制度」の適用が可能です。

寄附をした自治体に申請書を送付することで、確定申告をすることなく、寄附先の自治体からお住まいの自治体に通知され、住民税の控除が受けられるという仕組みです。

ふるさと納税のワンストップ特例制度を利用することで、所得税控除分相当額を含め、翌年度の住民税から全額控除されます。

(出典)総務省「ふるさと納税ポータルサイト」~「ふるさと納税トピックス」(※1)

毎月の給与から所得税が源泉徴収されている給与所得者は、お勤め先企業が「年末調整」を行うことで申告も納税も完了します。そのため、あらためて確定申告をする必要がありません。

ただし、医療費控除は、年末調整では対応できないため、確定申告をする必要があります。

医療費控除を受ける場合には「ワンストップ特例」が使えない!

思いがけず、医療費の支出が多かった年は、一定額を超える金額について確定申告することで医療費控除を受けることができます。結果として、課税所得金額(税率をかける前の金額)が下がり、税負担が抑えられます。

課税所得金額が変更になることで影響を受けるのが、ふるさと納税の控除限度額です。そのため、ふるさと納税のワンストップ特例制度を適用することができず、自治体に送付した申請は無効となります。

じゃあ、どうすればいいの?

無効になることを知らずに「ワンストップ特例制度」を申請してしまったり、申請後に医療費控除を受けることになったりするかもしれません。

しかし「特例が無効になる」という意味であり、確定申告することで適用されますので、心配は不要です。

ふるさと納税をしたことの証しとして、寄附をした自治体から「寄附金受領証明書」が送付されますので、大切に保管しておきましょう。確定申告の手続きの際に必要となります。

確定申告というと、「面倒くさい」「複雑」と思われがちですが、マイナンバーカードがあれば、e-Tax(電子申告)によりパソコンはもちろん、スマートフォンからも申告できます(※2)。

まとめ

節税しつつ、社会貢献もできる「ふるさと納税」は、オススメの制度です。手軽で便利な特例を「当たり前」と思いがちですが、趣旨や原則を知ることで、注意点についても理解したいところです。

豊かに生活するための解決策として考えられるのは、(1)収入を増やす、(2)支出を減らす、(3)お金に働いてもらう(投資)の3つといわれています。社会環境や企業の財務状態を考えると、ひと昔前のような毎年のベースアップは期待できないのが現状かもしれません。

また、支出を減らすにも限度があり、過度な節約は精神的な負担が大きいものです。

投資についても一朝一夕に効果が見えるものでなく、長期的視野で積み上げていきたいところです。このような状況のなかで、社会保険料や税負担に目を向けることには、メリットがあるといえるでしょう。

出典

(※1)総務省「ふるさと納税ポータルサイト」~「ふるさと納税トピックス」

(※2)国税庁「寄附金控除(ふるさと納税など)を受けられる方へ」〜~スマートフォンで、年末調整済みの給与所得者がふるさと納税(寄附金控除)を申告する場合の入力例」

執筆者:大竹麻佐子

CFP🄬認定者・相続診断士