医療費控除の特例「セルフメディケーション税制」。ワクチンに備え鎮痛剤を購入する場合の注意点とは?

しかし、このコロナ禍では知っておいて損はない制度の1つです。なぜなら、今や国民の7割以上が接種済みのコロナワクチンですが、(※1)接種後の腫れや発熱など副反応に対処するため、医薬品をたくさん買った方はこの制度を利用して節税できる可能性があるからです。

本記事では、制度の概要と注意点について解説します。

CFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。

長期に渡り離婚問題に苦しんだ経験から、財産に関する問題は、感情に惑わされず冷静な判断が必要なことを実感。

人生の転機にある方へのサービス開発、提供を行うため、Z FinancialandAssociatesを設立。

目次

増大する医療費への懸念から誕生したセルフメディケーション税制

セルフメディケーション税制とは、いったいどんな制度なのでしょうか? まずは「セルフメディケーション」とは何かを知っておきましょう。「セルフメディケーション」とは、自身の健康に責任を持ち、軽い不調であれば、医療機関等に頼らず自分で手当をする、という意味です(※2)。

そして、この「セルフメディケーション」を適切に行った個人に所得税や住民税のメリットを与えます、というのがこの制度の趣旨です。この制度が始まったのは比較的最近で、今から5年前の2017年です。

この制度が始まった背景には、少子高齢化により政府が負担する医療費が年々増大し、日本の財政を圧迫している事実があります。政府の統計によれば、医療費は1999年から2019年の20年間で約1.5倍に増加し(※3)、2040年度にはさらにそこから約1.6倍に増加すると見込まれています(※4)。

この医療費を抑えるために、政府としてはより多くの国民が健康管理に気を付けて病気を予防し、病院へかからず自分で対処してほしいと考えており、そのために税制上のメリットを作って国民の意識を促しているという側面があります。

(通常の)医療費控除とは違う

ここで、少しでも税のことをご存じの方は「医療費控除」と何が違うの? と疑問に思うかもしれません。実は、セルフメディケーション税制も医療費控除の仲間です。正確には医療費控除の特例であり、2026年12月31日までと期限が定められています。

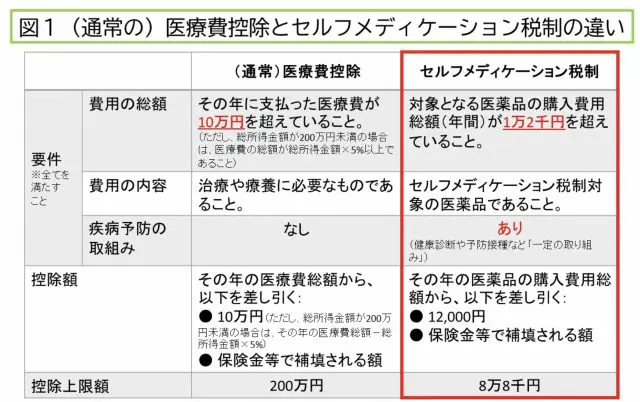

ただし、その内容は(通常の)医療費控除とは大きく異なります。まず、(通常の)医療費控除では病院での治療等にかかった費用が対象ですが、セルフメディケーション税制は病院へ行かずに自分で治療した場合の費用のみが対象です。主な違いは図1のとおりです。

(出典:国税庁「医療費控除とセルフメディケーション税制の違いについて」(※5)を元に筆者作成)

注目すべきは、原則10万円超支出しないと利用できない医療費控除と比べて、セルフメディケーション税制では1万2000円超の支出があれば利用できる点です。この金額には家族のために購入した分も含まれます。

これを知り「利用できるかも」と気付いた方もいるのではないでしょうか?それでは、次に利用上の注意点を見てみましょう。

注意点1:セルフメディケーション税制の対象となる医薬品は決まっている

ワクチンの副反応に備えていざ薬を購入。しかし、それがセルフメディケーション税制の対象であるとは限りません。それを事前に確認するには以下の3つの方法があります。

1. 医薬品のパッケージに、「セルフメディケーション共通マーク」(以下)がある。

(出典:厚生労働省「セルフメディケーション税制(特定の医薬品購入額の所得控除制度)について」(※6))

2. 厚生労働省がホームページで公表している品目リストを調べる(※7)

3. 購入前に薬剤師に直接たずねる。

この中で最も確実なのは1~3すべてを組み合わせることですが、1だけに頼るのはあまりお勧めしません。

その理由は製品パッケージの背景色にマークが溶け込んでいて見にくかったり、マークの記載箇所が製品によって表面だったり側面だったりとバラバラで、見逃しやすいからです。さらに税制対象商品でもマークがない商品があります(※8)。

なお、購入後はレシートに商品名に「★」マーク(お店によっては別の場合もある)が付いていることで確認できます。

(日本一般用医薬品連合会のホームページより引用。筆者が一部加工)

ただし領収書を発行した場合、一緒に購入した非対象商品と購入金額が合算されて、対象商品があるのかが分からないことがあるので注意してください(日本一般用医薬品連合会ホームページより引用)(※9)。

注意点2:健康診断を受診するなど一定の取り組みが必要

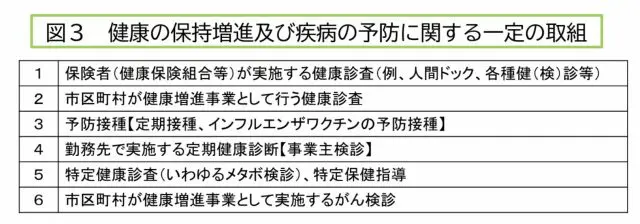

前述のとおりセルフメディケーション税制は、病院にかからず疾病予防に自ら取り組んでいる居住者が受けられるメリットです。したがって、次に挙げるいずれかの「一定の取り組み」を行う必要があります(図3)。

(出典:国税庁「令和3年分 確定申告特集/セルフメディケーション税制の概要・手続など」(※10)より抜粋)

なお、「一定の取り組み」に係る費用は医療費控除(一部例外を除く(※11))でも、セルフメディケーション税制でも控除の対象にならないことに注意してください。

注意点3:レシートや健康診断の受診結果は捨てずに必ず取っておく

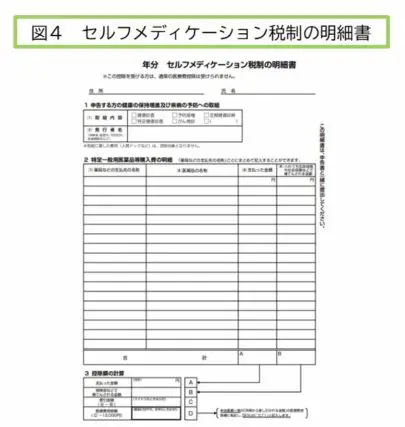

セルフメディケーション税制を受けるためには確定申告が必要です。その際に、「セルフメディケーション税制の明細書」に必要事項を記入し、確定申告書と一緒に提出します。

(出典:国税庁「セルフメディケーション税制の明細書」(※12))

この明細書には、購入したセルフメディケーション対象の医薬品の名称や支払った金額に加え、健康の保持増進や疾病予防をどこで行ったか、そしてどんな内容か、などを記入します。そのため、レシートや診断結果レポートなどは必ず捨てずに取っておいてください。

なお、レシートや診断結果などの証明書類は確定申告書に添付する必要はありませんが、確定申告期限から5年間は自宅で保存する義務があります。くれぐれも、申告が終わったからといって捨ててしまわないよう注意しましょう。

注意点4:(通常の)医療費控除と同時には使えない

セルフメディケーション税制と(通常の)医療費控除は、同じ年に重複して利用できません。

つまり、どちらを使うかを選択する必要があります。どちらを利用したほうが有利かは、「図1」の計算に当てはめて控除額をそれぞれ参照して見比べることになりますが、おおまかな目安として次のように考えておくとよいでしょう。

例えばその年の病院に支払った医療費、セルフメディケーションも含めた医薬品代や病院への交通費(タクシーやガソリン代は除く)の合計が10万円を超えず、かつ副作用への鎮痛剤や解熱剤を年間1万2000円超購入した場合は、セルフメディケーション税制を利用します。

一方、その年に病院で手術などをして医療費が10万円を大きく超えた場合は(通常の)医療費控除のほうが有利です。 以上、主な注意点について解説しましたが、今まで医療費控除しか知らず、本記事を読んで思い当たる方はぜひ利用してみてください。

ただし、セルフメディケーション税制が使えるからといってワクチンの副反応に備えて解熱剤などを大量に買い込んで服用するのは控えたほうが無難です(※13)。

(※1)政府CIOポータル「ワクチン接種状況ダッシュボード」2022年1月24日時点:

1回目接種率 74.69%

2回目接種率 74.09%

(※2)公益社団法人日本薬剤師会「セルフメディケーションについて」

(※4)厚生労働省「2040年を見据えた社会保障の将来見通し(議論の素材)―概要―」P1(計画ベース)

2040年の医療費(見通し): 66.7兆円(給付費単価の仮定1に基づく)

(※5)国税庁「医療費控除とセルフメディケーション税制の違いについて」

(※6)厚生労働省「セルフメディケーション税制(特定の医薬品購入額の所得控除制度)について」

(※7)厚生労働省「セルフメディケーション税制対象品目一覧」

品目数については、スイッチOTC、非スイッチOTC共に「成分ごと品目数」PDFまたはExcelファイルに記載。

(※8)公益社団法人日本薬剤師会「セルフメディケーション税制に関する資材・資料」

「共通識別マークは任意表示なので、対象製品であっても一部表示がない製品もあります」

(※9)日本一般用医薬品連合会ホームページによると、レシートだけの確認が完全でないその他の理由として、レシート上に記載されるセルフメディケーション税制対象商品のマークが誤って対象外の医薬品に付いてしまった、という事例も報告されていますので、注意してください。

(※10)国税庁「令和3年分 確定申告特集 セルフメディケーション税制の概要・手続など」

(※13)厚生労働省「新型コロナワクチンQ&A」

「(前略)なお、ワクチンを受けた後、症状が出る前に、解熱鎮痛薬を予防的に繰り返し内服することについては、現在のところ推奨されていません」

執筆者:酒井 乙

CFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。