3月15日が期限の確定申告。もし、期限内に申告できなかったら?

もちろん、新型コロナウイルスの影響を受けてなくても、申告期限を過ぎた後に確定申告すること自体は可能です。

しかし期限後の申告は、「無申告加算税」や「延滞税」が課される場合や、青色申告事業者の場合は青色申告の承認が取り消される場合があります。今回は申告が遅れた場合のペナルティーについてみていきます。

田久保誠行政書士事務所代表

CFP®、1級ファイナンシャル・プランニング技能士、特定行政書士、認定経営革新等支援機関、宅地建物取引士、2級知的財産管理技能士、著作権相談員

行政書士生活相談センター等の相談員として、相続などの相談業務や会社設立、許認可・補助金申請業務を中心に活動している。「クライアントと同じ目線で一歩先を行く提案」をモットーにしている。

確定申告が遅れた場合の罰則は?

冒頭で書いたように、申告期限後に確定すること自体は可能ですが、その場合にはペナルティーが加算されます。

1. 無申告加算税

無申告加算税は確定申告書を申告期限までに提出せず、期限後提出または税務署からの決定処分を受けた場合に課税されます。無申告加算税が課税された場合は、本来払うべき税金に無申告加算税を加えて支払うことになります。

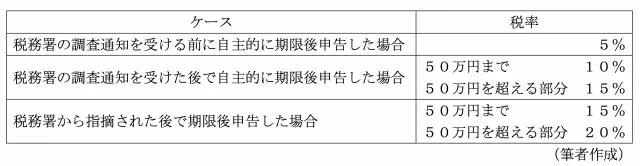

無申告加算税の条件別税率は、以下の表の通りです

また、無申告加算税が課されない条件として、次の要件をすべて満たす必要があります。

1.その期限後申告が、法定申告期限から1ヶ月以内に自主的に行われていること。

2.期限内申告をする意思があったと認められる一定の場合に該当すること。なお、一定の場合とは、次の(1)および(2)のいずれにも該当する場合をいいます。

(1) その期限後申告に係る納付すべき税額の全額を法定納期限(口座振替納付の手続きをした場合は期限後申告書を提出した日)までに納付していること。

(2) その期限後申告書を提出した日の前日から起算して5年前までの間に、無申告加算税または重加算税を課されたことがなく、かつ、期限内申告をする意思があったと認められる場合の無申告加算税の不適用を受けていないこと。

2. 延滞税

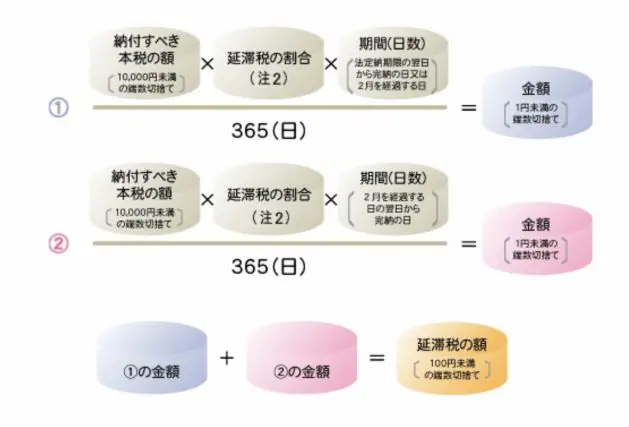

延滞税は、納付期限までに支払われるべき税金を翌日から完納されるまでの日数を基に計算され課税されます。

また、期限後に修正、更正または決定の処分を受けた際、納めるべき税額が不足していた場合にも延滞税が発生します。ただし、本税が1万円に満たない場合、延滞税は発生しません。計算方法は下記の図のとおりです。

(出典:国税庁「延滞税の計算方法」)

(注2)令和3年1月1日以後の期間に対応する延滞税の割合

(1)納期限までの期間および納期限の翌日から2月を経過する日までの期間については、年7.3%と延滞税特例基準割合+1%のいずれか低い割合

(2)納期限の翌日から2月を経過する日の翌日以後については、年14.6%と延滞税特例基準割合+7.3%のいずれか低い割合

また、青色申告事業者の場合は、控除額が10万円に減額されてしまいます。

日々の積み重ねが大切

確定申告は、毎年必ず訪れるものです。できることなら年内から徐々に準備しておくことが大切です。

特に個人事業主やフリーランスの方であれば、確定申告に向けた日々の積み重ね(準備)が大切になってきますね。

ただ、昨今のコロナ禍により自宅療養になった方や、子どもが通う学校の休校などが理由で申告が難しい方もいらっしゃるかもしれません。

そのような場合は、申告書の余白に「新型コロナウイルスによる申告・納付期限延長申請」などと記載すれば、4月15日まで延長が認められます。また「e-Tax」を利用する場合は、特記事項に理由を入力することになります。

それ以外にも不安があるようでしたら、近所の税務署に相談されることをお勧めします。

出典

国税庁 延滞税の計算方法

国税庁 タックスアンサー(よくある税の質問)より「No.2024 確定申告を忘れたとき」

執筆者:田久保誠

田久保誠行政書士事務所代表