海外への寄附、寄附金控除の対象になる?

一定の要件を満たした寄付は、所得控除を受けることができますが、海外への寄付で控除を受けたい場合は、国内の団体を通すことが必要になります。

CFP(R)認定者、行政書士

宅地建物取引士試験合格者、損害保険代理店特級資格、自動車整備士3級

相続専門の行政書士、FP事務所です。書類の作成だけでなく、FPの知識を生かしトータルなアドバイスをご提供。特に資産活用、相続トラブル予防のため積極的に「民事信託(家族信託)」を取り扱い、長崎県では先駆的存在となっている。

また、離れて住む親御さんの認知症対策、相続対策をご心配の方のために、Web会議室を設置。

資料を画面共有しながら納得がいくまでの面談で、納得のGOALを目指します。

地域の皆様のかかりつけ法律家を目指し奮闘中!!

https://www.shukuwa.com/

寄附金控除と寄附金特別控除

寄付金に対する控除には、「寄附金控除」(所得控除)と「寄附金特別控除」(税額控除)があり、国や地方公共団体、特定公益増進法人などに対し、「特定寄附金」を支出した場合には寄附金控除が受けられます。

寄附金控除額=(その年中に支出した特定寄附金の額の合計額)-2000円

※特定寄附金の合計額は、所得金額の40%相当額が限度

政治資金団体や認定NPO法人等、もしくは公益社団法人等に対する寄付金については、寄附金控除と寄附金特別控除から、どちらか有利なほうを選んで適用することができます。

認定NPO法人等、公益社団法人等に対する寄附金特別控除額

=(その年中に支出した寄附金の額の合計額-2000円)×40%

※寄付金の額の合計額は、原則として所得金額の40%相当額が限度

※特別控除額の合計額は、その年分の所得税額の25%相当額が限度

例)課税所得金額300万円の会社員が、認定NPO法人に5万円を寄付し、寄附金控除と寄附金特別控除を選べる場合。

所得控除=5万円-2000円=4万8000円

所得税減額=4万8000円×10%(所得税率)=4800円

税額控除=(5万円-2000円)×40%=1万9200円

この例では、税額控除のほうが節税効果は高くなりましたが、所得税率が最大の45%のほうの場合は、寄附金控除の所得税減税額が2万1600円(4万8000円×45%)となり、税額控除よりも節税効果が大きくなります。

寄附金控除の要件

寄付を行った場合、そのすべてが必ず寄附金控除の対象になるわけではありません。一定の要件を満たす団体に、一定の額を寄付したときに控除を受けられることになっています。

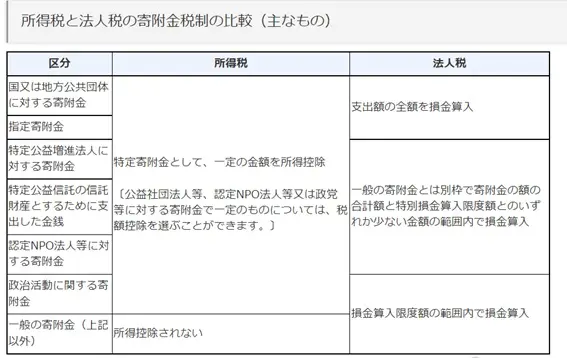

図表1

出典 国税庁 寄附金を支出したとき

図表1のように、寄附金控除の対象となる受け入れ先は日本国内の団体です。海外の団体への寄附は、寄附金控除の対象にはなりません。

海外への寄付の場合

災害や貧困により援助を必要とする海外の国などへ寄付をしたいかたも多いと思います。その場合は海外への援助を行っている、要件を満たした国内の団体に寄付をすることで、所得控除を受けることが可能になります。

例えば、「日本赤十字社」「日本ユニセフ協会」「国境なき医師団」など多くの団体は、寄附金控除の要件を満たします。

海外に自分の寄付金を送りたいとき、そこへ届けてくれる国内の団体に寄付をすることで、特定寄附金として寄附金控除の対象となります。

寄附金控除の手続き

海外援助などの寄付金を募り、要件を満たしている団体は、ホームページなどでその手続きを詳しく公開していますので、まずはそちらを確認してください。

寄附金控除を受ける場合は確定申告をすることになります。その際、寄付金の受領証(領収書)と、その団体が寄附金控除の要件を満たすことの証明書を提出します。

また、寄附金控除は所得税に対するものですが、個人住民税の控除を行う地方自治体もあります。詳しくは各市区町村に確認してください。

災害や貧困で援助を必要とする海外のほうに寄附をしたい場合は、希望する支援先に寄付を届けてくれる団体を探し、情報を確認しましょう。寄付の受け入れ団体も、寄附金控除などを利用しやすいように、ホームページなどで手続きの方法などを案内しています。

出典

国税庁 寄附金を支出したとき

執筆者:宿輪德幸

CFP(R)認定者、行政書士