アルバイトする我が子に知ってほしい「扶養控除」の仕組み。

ファイナンシャルプランナー/産業カウンセラー/キャリアコンサルタント

「働く人たちを応援するファイナンシャルプランナー/カウンセラー」として、働くことを考えている方からリタイアされた方を含めた働く人たちとその家族のためのファイナンシャルプランニングやカウンセリングを行っております。

2005年にCFP(R)資格を取得し、家計相談やセミナーなどのFP活動を開始しました。2012年に「みはまライフプランニング」を設立、2013年よりファイナンシャルカウンセラーとして活動しています。

一般の扶養親族と特定扶養親族

子どもなどを扶養している方は、扶養控除という所得控除を受けることができます。所得税法上では、その年の12月31日に以下の4つの要件のすべてに該当する人が扶養控除の対象となる扶養親族となります。

(1)配偶者以外の親族(6親等内の血族および3親等内の姻族)、または都道府県知事から養育を委託された児童(いわゆる里子)、市町村長から養護を委託された老人である

(2)生計を一にしている

(3)年間の合計所得金額が48万円以下である(所得が給与所得だけの場合は、給与収入が103万円以下)

(4)青色申告者の事業専従者として、その年を通じて一度も給与の支払いを受けていないこと。または白色申告者の事業専従者でないこと

所得税では、その年の12月31日現在の年齢が16歳以上の人は一般の控除対象扶養親族、19歳以上23歳未満の人は特定扶養親族となります。

また、住民税は前年の扶養の状況で判断します。令和3年の扶養状況は、令和3年分の所得税と令和4年分の住民税に反映されます。

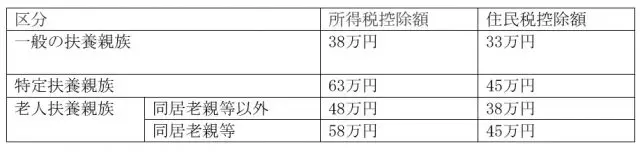

所得税と住民税の人的控除額

※筆者作成

アルバイト収入が103万円を超えたら?

子どもを扶養する親の所得税の税率を10%、住民税の税率を10%と仮定し、20歳の子どものアルバイトの給与収入が103万円以下である場合、親は所得税控除額63万円が適用され、納める所得税が約6万3000円少なくなります。

さらに住民税控除額の45万円が適用されて、納める住民税は約4万5000円減額されます。

一方、子どものアルバイト収入が103万円を超えると、特定扶養親族としての控除が適用されなくなるため、上記の例では所得税(約6万3000円)と住民税(約4万5000円)の合計で約10万8000円、納める額が増えます。

一般の扶養親族も特定扶養親族も、対象となる年間の合計所得金額が48万円以下(給与収入で103万円以下)という条件は同じですが、子どもがアルバイトで稼ぎ過ぎてしまうと、親が納める税金が増えることになるので注意が必要です。

なお、子どもが勤労学生の条件を満たす場合、子ども本人は勤労学生控除を受けられます。

まとめ

アルバイト収入がある学生を扶養している親は、所得控除という制度があることを扶養する子どもに伝えた上で、子どもはいくら所得があるのか把握しておき、扶養の範囲内で働くか、扶養範囲を超えて働くか、お互いに認識を合わせておきましょう。

出典

国税庁 No.1180 扶養控除

足利市 所得税と住民税の人的控除額及び差額一覧(令和3年度以降)

国税庁 No.1175 勤労学生控除

執筆者:杉浦詔子

ファイナンシャルプランナー/産業カウンセラー/キャリアコンサルタント