新社会人の皆さまへ。お金に困らない人生の第一歩を踏み出すための心得(4) 給料から天引きされる税金とは?

天引きされるものうちの1つは税金です。貴重な給料の中から引かれる税金は、どのように計算されて、いくらくらい払うものなのでしょうか。

今回は、給料から引かれる税金について解説します。

一級ファイナンシャル・プランニング技能士

CFP®

ロングステイ・アドバイザー、住宅ローンアドバイザー、一般財団法人女性労働協会 認定講師。IFPコンフォート代表

横浜市出身、早稲田大学卒業。大手金融機関に入行後、ルクセンブルグ赴任等を含め10年超勤務。結婚後は夫の転勤に伴い、ロンドン・上海・ニューヨーク・シンガポールに通算15年以上在住。ロンドンでは、現地の小学生に日本文化を伝えるボランティア活動を展開。

CFP®として独立後は、個別相談・セミナー講師・執筆などを行う。

幅広い世代のライフプランに基づく資産運用、リタイアメントプラン、国際結婚のカップルの相談など多数。グローバルな視点からの柔軟な提案を心掛けている。

3キン(金融・年金・税金)の知識の有無が人生の岐路を左右すると考え、学校教育でこれらの知識が身につく社会になることを提唱している。

ホームページ:http://www.iwanaga-mari-fp.jp/

所得にかかる税金は「所得税」と「住民税」

基本的に、収入には税金が課されます。税金は、国に納めるものと地方自治体に納めるものの2種類があります。給与収入にかかる国税は「所得税」、地方自治体に納めるものは「住民税」(所得割)と呼ばれます。

同じ給与収入から引かれる税金でも「所得税」と「住民税」では、厄介なことに少し計算方法が異なります。どちらも1月から12月までの1年間(暦年)に得た収入に対して、税額を計算します。しかし、最も大きな違いは税金を納める時期です。

所得税は、国税庁の定めた計算方法にのっとり、本年1年間の見込み所得に対して、月々給与から天引き(源泉徴収)されます。12月になった時点で1年間の正確な所得金額が確定しますので、それまで見込みで支払った金額と相殺して調整します。これを年末調整と呼びます。

これに対して、住民税は、本年12月に1年分の所得金額が確定した後に、翌年6月から1年間にわたり(翌々年5月まで)、月々給与から天引き(源泉徴収)されます。前年の所得に対して支払うので、前年の所得がない新入社員は、まだ住民税の支払いは発生しません。住民税は1年遅れで支払うのです。

本年12月になると、計算根拠となる1年の所得金額が確定しますので、翌年6月から源泉徴収が始まります。確定した課税所得に対する税額を支払うため、所得税のように、その後に調整する必要はありません。

会社員はまず給与所得を計算

現在天引きされている所得税は、暫定的なものです。源泉徴収で引かれる所得税の計算方法は、国税庁のホームページに掲載されています(※)。

では、本来、所得税はどのように計算されるのでしょうか。

所得税は、給与収入として受け取った金額のすべてに課税されるわけではありません。給料をもらうためには、仕事に必要なカバン、靴などを買ったり、仕事中に飲み物を買ったりすることもあるでしょう。こうした業務を行うために必要な費用を経費とみなして、一定の金額を所得から引く(控除する)ことができます。経費分には税金がかかりません。

ただし、この経費に該当する費用には個人差がありますが、いちいち個人的に実費を計算するわけではありません。あらかじめ国税庁が指定した公式に従って計算した費用(給与所得控除額)を、給与収入から引くことができます。

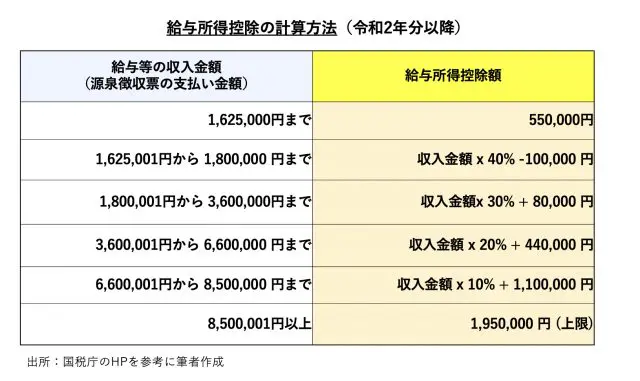

給与所得控除額の計算式は、図表1のとおりです。

【図表1】

例えば、給与収入300万円の人は、給与等の収入金額「180万1円から 360万円まで」に該当しますので、給与所得控除額は、300万円× 30% + 8万円となり98万円です。

給与収入から給与所得控除額を引いたものが「給与所得」です。上記の例では、給与所得は202万円(300万円-98万円)になります。

さらに所得控除を引いて「課税所得」を計算する

「給与所得」から、さらに控除できるものがあります。それを「所得控除」と呼びます。

給与所得以外に所得がなければ、給与所得から所得控除を引いたものが、すなわち「課税所得」となり、それが最終的に税金(所得税・住民税)を計算するための所得金額になります。

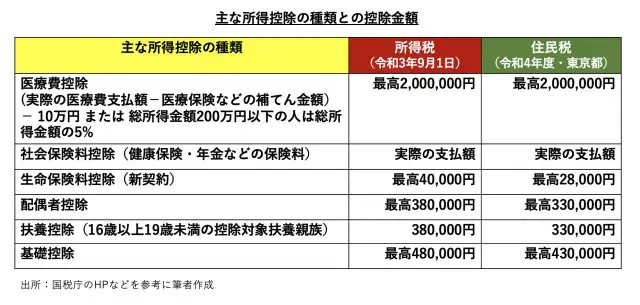

給与所得控除は収入に応じて計算をしたのに対して、所得控除は個人的な事情を加味しようとするものですので、各人によって適用される控除の種類や金額の範囲が異なります。だたし、基礎控除はすべての人に適用になります。

また、住民税にも同様に所得控除がありますが、同じ種類の所得控除でも控除金額が異なる場合があります。

主な所得控除は図表2のとおりです。

【図表2】

該当する所得控除(基礎控除を含む)を引くと、課税される所得金額になります。

例えば、前述の年収300万円の人は給与所得が202万円でしたが、基礎控除の最高額を適用すると、課税所得金額は以下のとおりです。

・所得税の課税所得:154万円(202万円-48万円)

・住民税の課税所得:159万円(202万円-43万円)

所得税率って何パーセント?

こうして、課税所得金額が決まって、初めて所得税や住民税を計算できます。

住民税の税率は、ほとんどの自治体が一律10%です。例えば前述の年収300万円の人は、課税所得が159万円(住民税)の場合、この年の住民税額(所得割)は15万9000円です。

所得税は、図表3の算式で計算されます。日本では、所得税率は5%~45%と所得に応じた累進課税になっています。

【図表3】

前述の年収300万円の人は、課税所得金額が154万円の場合、税率が5%、控除額はゼロですので、7万7000円(154万円×5%-0円)がこの年の所得税額です。

所得税は、おおよその見込み額が月々給与から引かれますが、会社員は毎年11月頃に会社へ所得控除に関する書類を提出すると、会社で年末調整をしてくれます。そのため、特別な事情がなければ、別途自分で確定申告する必要はありません。

まとめ

給与明細をもらったばかりで、所得税がとられていてもピンとこないかもしれません。所得があれば税金を支払う義務もありますので、収入のすべてを使えるわけではありません。

自分の給与の中から、最終的にはいくらくらい税金を払うのか、どのくらいの税率が適用されているのか、などを知っておくと、今後の人生で必要なお金を見積もる際に、税金で引かれる分を考慮した上で計画を立てられるでしょう。

出典

(※)国税庁 給与所得の源泉徴収税額表(令和4年分)

国税庁 賞与に対する源泉徴収税額の算出率の表(令和4年分)

国税庁 タックスアンサー(よくある税の質問)より No.1410 給与所得控除額

国税庁 タックスアンサー(よくある税の質問)より No.1100 所得控除のあらまし

東京都主税局 個人住民税

国税庁 タックスアンサー(よくある税の質問)より No.2260 所得税の税率

執筆者:岩永真理

一級ファイナンシャル・プランニング技能士