2022年4月施行の賃上げ促進税制を理解しよう!

これらの要因としては、日本では欧米諸国の「成果主義」に対して、いまだ「終身雇用」や「年功序列」をベースとする企業体質が完全に抜け切れないことや、低賃金の非正規雇用の問題、企業の内部留保の高さなど、さまざまな理由が影響しているといわれています。

ここでは従業員の賃上げを支援する制度として、2022年4月に施行された「賃上げ促進税制」について説明していきます。

ファイナンシャル・プランナー

住宅ローンアドバイザー ,宅地建物取引士, マンション管理士, 防災士

サラリーマン生活24年、その間10回以上の転勤を経験し、全国各所に居住。早期退職後は、新たな知識習得に貪欲に努めるとともに、自らが経験した「サラリーマンの退職、住宅ローン、子育て教育、資産運用」などの実体験をベースとして、個別相談、セミナー講師など精力的に活動。また、マンション管理士として管理組合運営や役員やマンション居住者への支援を実施。妻と長女と犬1匹。

賃上げ促進税制とは?

「賃上げ促進税制」とは、企業や個人事業主が従業員の給与等支給額を前年度と比較して一定以上増加させた場合に、一定の割合の税額控除を行うことができる制度です。

賃上げによるコスト負担の一部を、法人税や所得税から税額控除することで軽減することができ、賃上げに積極的に取り組む企業や個人事業主をサポートする制度といえます。

令和4年3月31日までに開始となる事業年度(個人事業者は令和4年分)については、同様に賃上げを支援する税制として「所得拡大促進税制」がありました。賃上げ促進税制はそれを引き継ぎ、令和4年4月1日から令和6年3月31日までの間に開始する事業年度(個人事業者は令和5年分と令和6年分)を対象としています。

賃上げ促進税制の内容

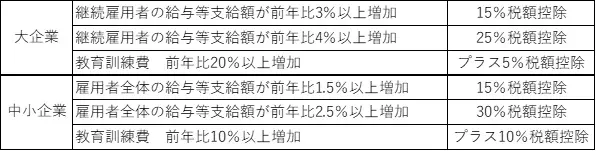

賃上げ促進税制では、これまでの所得拡大促進税制の内容を改正し、税額控除の割合や教育訓練費の要件などの拡充が図られています。

※筆者作成

税額控除は大企業では最大で30%、中小企業では最大40%となります。

大企業においては、給与等支給額の根拠が新規雇用者から継続雇用者に変更となったほか、前年度比で4%以上増加の基準が追加となりました。

また、中小企業では上乗せ要件についての緩和が行われ、これまでは給与等支給額が前年度比2.5%以上の増加、教育訓練費が前年度比10%以上の増加と両方の要件を満たさないと加算されなかったものが、それぞれ個別に加算されるようになっています。

賃上げ促進税制の効果

賃上げ促進税制は、積極的に賃上げに取り組む企業や個人事業主にとって、税額控除による節税につながるメリットは大きいでしょう。

法人の実効税率が30%~35%程度と想定すると、条件に合致することで、ほぼ賃上げによる支出の増加分の税額は、税額控除により負担を軽減できることになります。

また、教育訓練費によって従業員の人材育成やスキルアップに活用できる点もメリットといえるでしょう。

企業で働く従業員にとっても、給与の支給額が増加するという直接的なメリットがあるとともに、仕事に対するモチベーションのアップにも大いに影響するものと思われます。

まとめ

賃上げを実行する企業や個人事業主にとって、賃上げ促進税制による税制面での優遇はメリットの1つといえます。

ただし、税額控除を適用できるのは前年度比の基準をクリアした年度だけであるため、本質的な賃上げの実行には、より中長期的な視点での計画が不可欠になると考えられます。

いったん増額した賃金をすぐに下げることは、そう簡単にできることではありません。今後、成長・発展を目指していく企業にとっては、優秀な人材を確保することが必要不可欠の条件といえますが、そのためにも企業の収益性や資金繰り予測など、財務的な視点が重要な要素となるでしょう。

執筆者:高橋庸夫

ファイナンシャル・プランナー