扶養控除が受けられなくなる年収はいくらから?

また、扶養控除は税法上の扶養控除と社会保険上扶養控除があり、それぞれ扶養に入れる条件が異なります。この2つを混同している場合は、収入の上限について間違った認識をしている場合もあるので、扶養控除について正しい理解が必要です。

そこで本記事では、扶養控除の概要と注意点について解説していきます。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

扶養控除とは

扶養とは、収入が低い、もしくは収入がない場合に家族や親族から経済的な援助を受けることです。所得税や社会保険では、一定の要件を満たすと扶養を受けることができるようになります。

それぞれ内容や要件が異なるので見ていきましょう。

所得税上の扶養控除

控除対象となる家族や親族がいる場合は、所得控除を受けることができます。

要件は、配偶者以外の親族であること、納税者と生計が同じであること、年間の合計所得が48万円以下であること(給与のみの場合は給与収入が103万円以下)、青色申告の事業専従者でないこと、などです。これらの要件を満たすと所得税の控除を受けることが可能です。

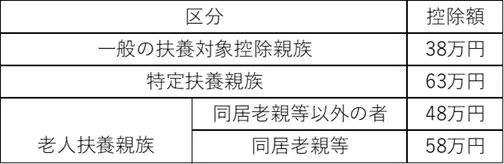

年間の合計所得についてですが、収入が給与のみの場合は103万円以下となっています。これは給与所得控除の金額が55万円であるため、103万円から55万円を引くと48万円になるからです。控除額については以下の表の通りです。

【図表1】

国税庁HPにより筆者作成

基本的には、対象となる家族や親族は大きく3つに分けられます。一般の扶養対象控除親族、特定扶養親族、老人扶養親族の3つです。

まず、一般の扶養対象控除親族は対象となる年に年齢が16歳以上の親族のことを指します。16歳以上から69歳までの親族が対象になる基本的な区分です。

次に、特定扶養親族は19歳以上23歳未満の親族が対象の区分です。一般の扶養対象控除親族の中から、さらに範囲を狭めて適用されます。学生が対象になる区分と覚えるとイメージしやすいと思います。

最後に老人扶養親族です。老人扶養親族は居住の仕方で同居老親等以外の者と同居老親等にさらに細かく分かれます。老人扶養親族は70歳以上の人が対象で、同居の有無で同居老親等以外の者と同居老親等に区分されます。

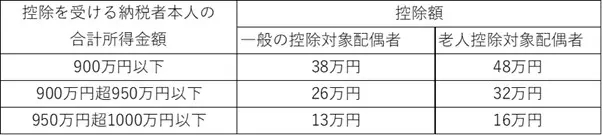

配偶者控除と配偶者特別控除

配偶者も上記の扶養控除のように控除を受けることができますが、配偶者控除として別枠で手続きされます。控除額は以下の表の通りです。

【図表2】

国税庁HPにより筆者作成

所得税の扶養控除の対象になるためには給与収入のみで103万円以下という要件を満たさなければいけませんが、配偶者は給与収入が103万円を超えても扶養控除の対象になることも可能です。それが配偶者特別控除です。

年間の合計所得金額が48万円超133万円以下の場合は配偶者特別控除の対象になります。所得が給与収入のみの場合は、103万円超201万円以下です。

社会保険上の扶養控除

社会保険にも扶養控除があります。被扶養者は健康保険料の負担がなく、被保険者と同じように被扶養者についての病気・けが・死亡・出産についての保険給付が行われます。

社会保険上の扶養控除にも収入に関する基準があります。その基準は、被扶養者の年間の収入が130万円未満と被保険者の年間収入の2分の1未満である場合です。この2つの基準に該当すると被扶養者に認定されます。

また、2022年10月から、社会保険の対象者についての変更がありました。1週間の所定労働時間が20時間以上、月額賃金8万8000円以上、継続勤務2ヶ月以上が見込まれる、従業員数100人以上の企業、学生でないこと、という要件をすべて満たしてしまうと社会保険に加入しなければならなくなりました。年間の収入が130万円未満だったとしても加入が義務付けられてしまうので注意が必要です。

扶養控除の注意点

扶養控除の注意点としては2つ挙げることができます。金額を混同しないことと、年収の計算を間違えないことの2つです。

金額を混同しないこと

所得税上の扶養控除と社会保険上の扶養控除では、収入に関する基準が異なります。前者は基本的に103万円で、後者は130万円です。

例えば、所得税上の扶養控除を受けたいと思っていた場合、社会保険で被扶養者に認定されているから大丈夫だと勘違いして130万円の給与収入があると、所得税上の扶養控除は受けられなくなってしまいます。このような勘違いがないように、それぞれの基準を確認しておきましょう。

年収の計算を間違えないこと

年収の計算を間違えていると、控除の対象にならない場合があります。所得税上の扶養控除の基準である103万円という数字は、所得が給与のみの場合です。それ以外の所得がある場合は基準が異なり、48万円が基準となってしまいます。収入が給与のみなのかを確認しておきましょう。

また、年間の収入の計算を間違えてしまうと扶養の対象に該当しなくなってしまいます。基準に収まるように収入を計算しましょう。

まとめ

本記事では、扶養控除の概要と注意点について解説してきました。

扶養控除を受けたいけど金額がいくらかわからない、という人は参考にしてください。扶養控除をうまく利用していきましょう。

出典

国税庁 No.1180 扶養控除

全国健康保険協会 被扶養者とは?

日本年金機構 令和4年10月からの短時間労働者に対する健康保険・厚生年金保険の適用の拡大

執筆者:FINANCIAL FIELD編集部