「節税対策」ってふるさと納税やiDeCo以外になにがある?

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

親など親族を扶養に入れる

高齢の親などの親族がいる場合、扶養に入れることで扶養控除の金額が最大58万円増え、税金を安くすることができます。

扶養控除は同居の親族だけではなく、別居の親族も対象にすることができます。ただし、対象となる親族が別居の場合は、扶養しようとしている方の仕送りで生計を立てているなど、扶養されている事実とともに一定の要件を満たすことが必要になります。

詳細については、ご自身の住所地を管轄する税務署へご相談ください。

NISAとつみたてNISAを利用する

株や投資信託の売買といった資産運用を行う場合は、NISAやつみたてNISAの制度を利用してみましょう。

NISAとは、年間120万円まで、株式や投資信託の売買や保有によって得られる利益が、最大5年間にわたって非課税となる制度です。それに対してつみたてNISAとは、年間40万円まで、一定の投資信託の売買や保有によって得られる利益が、最大20年間にわたって非課税となる制度です。

節税となるのはあくまでも資産運用による利益部分になりますが、現在投資を行っている方や投資に興味のある方においては有用な節税手法です。

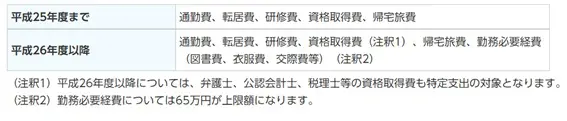

給与所得者の特定支出控除

サラリーマンなど給与所得者において、通勤費や職務上必要な書籍の購入費、資格取得費、交際費、転居にかかった費用などがある場合、その金額が一定額を超えていれば、その超える部分について給与所得控除後の所得金額から引くことのできる「給与所得者の特定支出控除」というものがあります。

図表1

出典:松戸市 給与所得者の特定支出控除

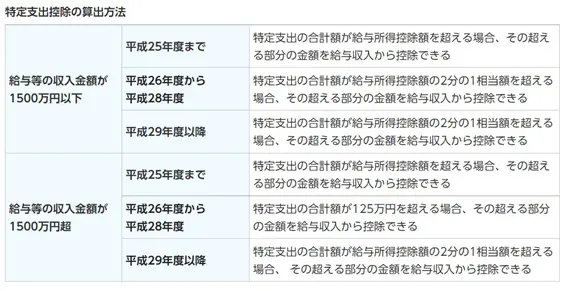

一例として、「給与などの収入が1500万円以下の方であれば、特定支出の合計額が給与所得控除額の2分の1相当額を超える場合、超える部分の金額を給与収入から控除できる」など相当の金額を支出しなければならないことや、給与の支払者の証明を得て確定申告しなければならないなど、ハードルは高めですが、節税効果は非常に大きなものになります。

図表2

出典:松戸市 給与所得者の特定支出控除

保険に加入する

生命保険や地震保険など各種の保険料についても控除を受けられ、節税することができます。保険は万一の備えと節税を兼ねることができる、非常に優秀なものです。しかし、節税目的だけで安易に考えていると、不要な保険に加入してしまい、損をすることにもなりかねません。

節税目的で保険に加入する際は、本当にその保険が必要で、保険料や保障の範囲は適切か、よく考えてみてください。保険については「万一の備えのついでに節税できる」くらいの思いで加入するようにするとよいでしょう。

医療費控除

医療費控除とは、年間で支出した医療費が一定額を超えるとき、最大200万円の所得控除を受けられるという制度です。対象となる医療費は自身のものだけではなく、自身と生計を一にする配偶者や親族に対して支出した医療費も含まれます。

また、健康の保持増進および疾病の予防として一定の取り組みを行っている方が、自身や自身と生計を一にする親族などに対して合計1万2000円以上の医薬品を購入した場合に受けられる、セルフメディケーション税制というものもあります。なお、医療費控除とセルフメディケーション税制は二者択一となっています。

節税対策は無理のない範囲での実施を

節税対策はふるさと納税やiDeCo以外にもさまざまなものがありますが、だからといって節税対策ばかりを行っていると、手元にお金がなくなってしまうなど本末転倒な結果にもなりかねません。

節税対策を実施する際は、どのような方法があるかひととおり調べた上で、無理のない範囲かつ自身にとって有効なものを選択し、実行していくようにしましょう。

出典

国税庁 扶養控除

金融庁 NISAとは?

松戸市 給与所得者の特定支出控除

国税庁 No.1120 医療費を支払ったとき(医療費控除)

執筆者:柘植輝

行政書士