親を扶養に入れると所得税や健康保険上のメリットがあるって本当? 詳細を教えて

では、どうすれば扶養に入れることができるのでしょうか? 本記事で解説します。

CFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。

長期に渡り離婚問題に苦しんだ経験から、財産に関する問題は、感情に惑わされず冷静な判断が必要なことを実感。

人生の転機にある方へのサービス開発、提供を行うため、Z FinancialandAssociatesを設立。

目次

子の年収500万円、親の年収150万円なら世帯で年間22.5万円の節約に

親を扶養に入れると、こんなメリットがあります。

●(税金)所得税や住民税が減る

●(健康保険)親は子の健康保険に、保険料を払うことなく加入できる

つまり、支える子は自身の払う税金が、支えられる親の方は健康保険料の負担が減るのです。

では、いくら負担が減るのでしょうか?

これはその方の年収や、同居か別居か、お住まいの市区町村などによって変わりますが、一例として年収500万円の会社員の方(子)が、年金収入(150万円/年)のみの母親(70歳)と同居した上で扶養に入れると仮定します。

その場合、子の税金は17.4万円/年(※1)減少し、親が独自に加入していた健康保険の保険料約5.1万円/年(※2)が不要になります。

親子が同一世帯であれば、世帯全体で年間約22.5万円の節約につながるのですから、積極的に検討したいところです。

扶養控除が使えれば税金を減らすことができる。

それでは、親を扶養に入れるとどのような仕組みで負担が減るのでしょうか?

健康保険については前述のとおり子の健康保険に加入させることで、「扶養控除」が使えるため税金が軽減できます。

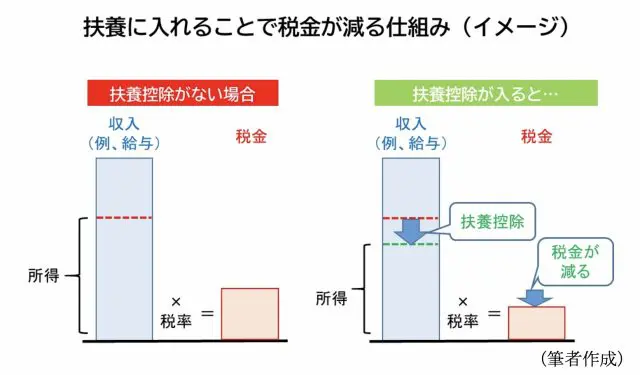

扶養控除とは、納税者に一定の要件を満たした扶養親族がいる場合、一定金額を給与などの所得から差し引くことができる制度です。扶養控除を使って所得が減れば、所得を元に計算される所得税や住民税も減少します。(イメージ図参照)

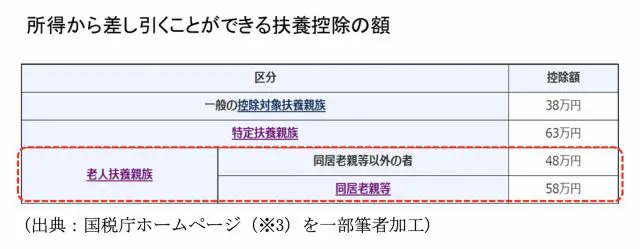

所得から差し引くことのできる金額は、その方の年齢等によって金額が決まっていますが、扶養に入れた親の場合は、主に同居の場合は58万円、別居の場合は48万円となっています(下図、いずれも2022年12月現在)。ただし、後述するとおり、親の年齢は70歳以上でなければなりません。

扶養親族にできる親子の生計の要件とは?

では、親が扶養控除や自身の健康保険への加入ができる扶養親族となるには、どのような要件が必要なのでしょうか。これは、税金と健康保険で違いがあります。主なものを見てみましょう。

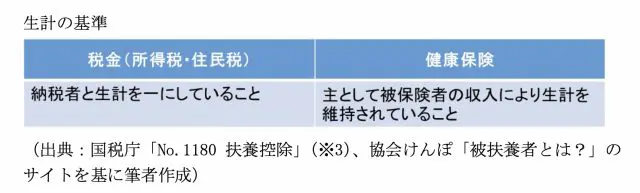

まず税金、つまり扶養控除が認められるには、納税者と生計を一にしていることが必要です。これはどのような状態なのでしょうか?

国税庁によると、「日常の生活の資を共にすること」、つまり日常的に生計を共にしている状態でなければならない、としています。ただし、生計を一にしている、イコール同居が必要、ということではありません。別居でも生活費や療養費を常に送金している、または勤務等の余暇に他の親族のもとで一時的に生活しているなどの場合は、生計を一にしている、とされています。

一方、健康保険の方はより具体的に、被保険者である子がその収入で親を支えていなければならない、としています。こちらも同居が絶対条件ではなく、別居でも認められる場合があります(次項参照)。

親を扶養親族にできる親族の範囲は?

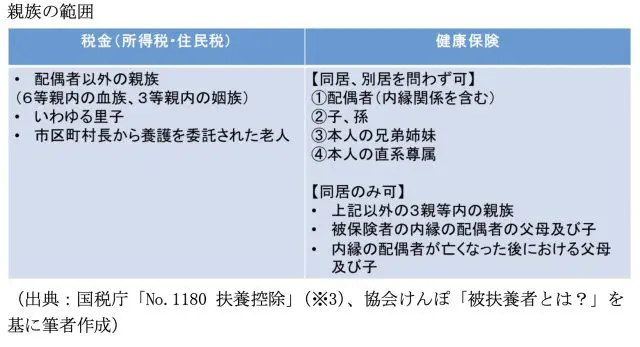

税金、健康保険共に、扶養に入れることができる親族の範囲が定められており、自身の親や祖父母、さらには配偶者の親や祖父母はここに含まれます。

ただし、親の内縁の配偶者は税金上、扶養親族として認められません(※4)。また、親族範囲が同居か別居かで変わる点には注意してください。

例えば、親の再婚相手は、上の表の「上記以外の3親等内の親族」となるため、同居であることが要件です。別居では認められません。

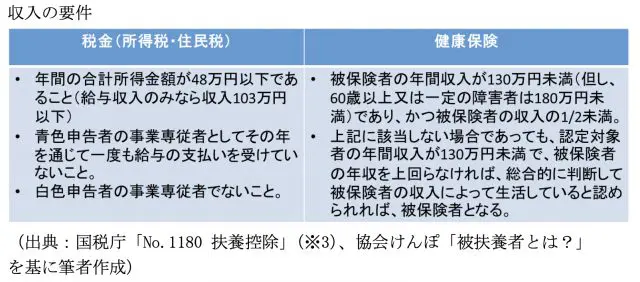

扶養親族にできる親の収入はいくらまで?

収入の基本的な要件は、親の収入が103万円(税金の場合)、または130万円(健康保険)を超えていないことです。この数字にピンと来た方は、収入がこれ以上超えると税金や社会保険料の支払いが発生する「103万円の壁」「130万円の壁」という言葉を聞いたことがあるのではないでしょうか?

ただし、健康保険では、親の年齢が60歳以上であれば、収入要件は180万円未満となります。また、親の収入は被保険者である子の2分の1未満でなければなりません。

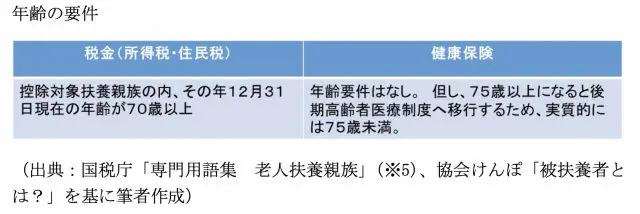

扶養親族にできる親の年齢は?

税金の場合、扶養控除の対象となる親の年齢は、その年の12月末時点で70歳以上です。一方、健康保険の場合年齢制限はありませんが、後期高齢者医療制度の被保険者は健康保険に加入できないため、実質75歳未満である必要があります。

扶養の要件に合うのか分からなければ、担当部署へ確認を

ここまで親を扶養に入れる際の仕組みや要件について、税金および健康保険の面から解説しました。

本文を読んでお分かりのとおり、親を扶養に入れるにはさまざまな要件に合致していることが必要です。可否の判定に不安がある方は、会社員の方であれば年末調整や社会保険の担当部署に、自営業などの方は税務署や市区町村の担当課に確認することをお勧めします。

(※1)年収500万円の所得税率20%、住民税率10%として、扶養控除(同居老親等)58万円×(20%+10%) = 17.4万円で算出。

(※2)母親が国民健康保険料に加入していたと仮定し、(年金収入150万円-控除額110万円)×12.67%(横浜市の国民健康保険所得割率合計)≒5.1万円で算出。ただし、所得割、平等割は考慮せず、減免基準は満たさないとする。

出典

(※3)国税庁 No.1180 扶養控除

(※4)国税庁 No.1191 配偶者控除/いわゆる内縁の妻

内縁の妻は民法の規定に基づく配偶者でなく、控除の対象とならない。

(※5)国税庁 専門用語集

執筆者:酒井 乙

CFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。