給与収入のある人が確定申告をするのはどんな時?

社会保険労務士。行政書士。CFP(R)。

阪神淡路大震災の経験から、法律やお金の大切さを実感し、開業後は、顧問先の会社の労働保険関係や社会保険関係の手続き、相談にのる傍ら、一般消費者向けのセミナーや執筆活動も精力的に行っている。著書は、「3級FP過去問題集」(金融ブックス)。「子どもにかけるお金の本」(主婦の友社)「もらい忘れ年金の受け取り方」(近代セールス社)など。女2人男1人の3児の母でもある。

所得から除く「控除」には何がある?

給与所得者が確定申告をしなければならないケースでよく例にされるのは、住宅ローンを組んで住宅を取得した最初の年です。住宅業者や金融機関から案内がされる場合も多いので、忘れることはあまりないでしょう。ただ、それ以外の控除については、確定申告をすればよいのか、しなくてもよいのかなどは、誰かが教えてくれるものではありません。

では、そのほかの控除とはなんでしょうか。

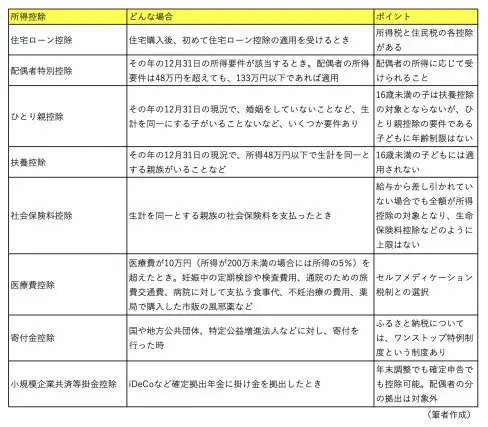

例えば、子どもの国民年金保険料などを支払った時の社会保険料、自分と家族の医療費を合わせた場合の医療費控除、妻(夫)の所得に応じて受けられる配偶者特別控除、未婚の親が受けられるひとり親控除、個人型確定拠出年金に掛け金を拠出した場合の小規模企業共済等掛金控除、国や地方公共団体、特定の団体に寄付をした場合の寄付金控除、台風や大雨で自宅を被災した雑損控除などいろいろありますが、控除についてポイントをいくつか整理してみました。

(表)

控除で忘れがちなこと

身近な控除の1つ、医療費控除を例に見てみましょう。

医療費は「10万円以上かかっていないから控除はできない」と最初から諦めてしまいがちな控除です。ただし、以下のことを忘れてはいけません。

(1) 生計を同一にする親族が支払った医療費を一緒に合算できる

(2) 入院の場合には病院に対しての食事代も含まれる

(3) 付添人を頼んだ時には療養上の世話を受けるための費用として対象となる

(4) 所得200万円の場合には総所得5%を超えた金額が対象となる

(5) 通院のためにかかった公共交通機関の交通費も合算できる

(6) 市販の風邪薬なども対象となる

など

上記のように、意外と見逃しがちなポイントがいくつもあります。また、e-Taxであれば医療費のお知らせなどの添付書類は、保存義務はあるものの原則不要です。

次に、寄付金控除についてのポイントをご紹介します。上表には、「ふるさと納税についてはワンストップ特例制度の適用を受けることができる」というポイントは記述しました。これは、寄付先が5自治体以内であれば、確定申告不要という制度「ワンストップ特例制度」を選択できるということです。

確定申告をして、所得税だけでなく、住民税が控除されるメリットも享受できるというのは、大きなポイントとなるでしょう。2022年にふるさと納税をした時に、「ワンストップ特例制度をする」と選択していなければ、確定申告に挑戦してみてください。

給与以外の収入があった場合は事業所得? それとも雑所得?

会社に勤めながら別の仕事をすること(副業)も珍しくなくなってきました。その場合の確定申告についても説明しておきます。フリマサイト・オークションサイトの利用やアフィリエイトなどの広告収入、もしくは執筆料や講師料など、給与所得だけでなく他の収入を得ることもあるでしょう。

会社で給与所得から所得税は源泉徴収されているし、わざわざ申告しなくてもと思う方もいらっしゃるかもしれませんが、別の収入があったことが後に判明すると、さかのぼって税金が徴収されたり、その他大変なことになるケースがあります。本業以外の収入(原稿料、講師料、ネットビジネスでの広告収入、暗号資産など売却収入、大家さん業など)が年間20万円を超えたときには申告が必要です。

これは雑所得ではない、事業としてやっているのだから「事業所得」だと考える方もいるかもしれません。ただ、事業所得とするには条件があります。

所得税の基本通達(※1)によると、「その所得にかかる取引を記録した帳簿書類の保存がある場合には、収入にかかわらず事業所得とし、ない場合には雑所得とする」となっています。300万円を超えないと事業所得にならないという意見もありましたが、結局「個々に判断する」こととなっています。もし事業所得とすることで、収入から経費を引きたいのであれば、しっかりと帳簿書類をそろえておくことは大切なことです。

物価上昇に伴う賃金の上昇が見込まれない中、やはり少しでも合法的に節税できるよう、確定申告で申告できる控除にはどんなものがあるのか、しっかりと抑えておきたいものです。国税庁「令和4年度分 確定申告特集」(※2)で詳細を見ることができますので、確認しておきましょう。

出典

(※1)国税庁 法第35条((雑所得))関係

(※2)国税庁 令和4年度分 確定申告特集

執筆者:當舎緑

社会保険労務士。行政書士。CFP(R)。