すぐわかる税金の話 副業300万円問題、国税庁が大幅修正 その1

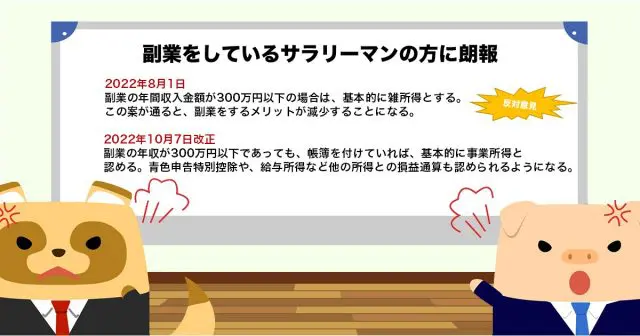

これは、2022年8月1日に国税庁が通達した事業所得と雑所得に関する判定基準(案)に基づいたものでしたが、反対意見が多かったため、大幅に修正されました。

副業をしている会社員の方には朗報といえますが、その概要について説明したいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

国税庁の事業所得と雑所得に関する判定基準(案)、大幅修正の内容

2022年8月1日付の国税庁の判定基準(案)では、副業の年間収入金額が300万円以下の場合、基本的に雑所得とするというものでした。この案が通ると、300万円以下の副業には青色申告特別控除や、給与所得など他の所得との損益通算といった税制優遇が認められなくなり、副業をするメリットが減少することになります。

国税庁はこの改正案に対して、広く一般から意見を求めていましたが、反対意見が多く、2022年10月7日の改正通達により大幅に修正されました。簡単にいうと、「副業の年収が300万円以下であっても、帳簿を付けていれば、基本的に事業所得と認める」というものです。

この結果、事業所得と認められれば、青色申告特別控除、他の所得との損益通算も認められるようになります。この改正は、2022年分(令和4年分)の確定申告から適用されることになりました。

修正後の事業所得と業務にかかる雑所得の区分

修正後の内容は以下のとおりです。

1. その所得に関する記帳・帳簿書類の保存がされている場合は、収入金額を問わず、「基本的に」事業所得と認められます

2. 記帳・帳簿書類の保存されていない場合は、収入金額が300万円を超えていても、「基本的に」業務にかかる雑所得となります

3. 記帳・帳簿書類の保存がされていない場合で、収入金額が300万円以下のときは、業務に関する雑所得になります

副業の収入について税制優遇が認められる事業所得にしたい場合は、その所得に関する記帳をして、帳簿書類を保存しておけばいいということになります。ただし、これはあくまで「基本的に」という条件が付いています。

それでは、「基本的に」の内容について説明したいと思います。

【図表1】記帳・帳簿書類の保存

| 収入金額 | 記帳・帳簿書類の保存あり | 記帳・帳簿書類の保存なし |

|---|---|---|

| 300万円超 | 概ね事業所得(注) | 概ね業務にかかる雑所得 |

| 300万円以下 | 業務にかかる雑所得 ※資産の譲渡は譲渡所得・その他の雑所得 |

出典:国税庁 「所得税基本通達の制定について」の一部改正について(法令解釈通達)

図表1で(注)とした「概ね事業所得」について、次のような場合には事業と認められるか個別判断の対象となります。

(1)その所得の収入金額が僅少と認められる場合

(2)その所得を得る活動に営利性が認められない場合

記帳・帳簿書類の保存がされていても、事業と認められるか個別判断になる場合

(1)その所得の収入金額が僅少と認められる場合

その所得の収入金額が300万円以下で、主たる収入に対する割合が10%未満の場合は「僅少」とみなされるので、事業所得とするか否かは国税庁の個別判断となります。

例えば、給与収入が400万円で副業収入が30万円の場合は、帳簿を付けていても、その所得について事業性(社会通念上、事業と認められるか否か)の検討を行い、認められる場合は事業所得になり、認められない場合は業務にかかる雑所得となります。

「個別判断」の対象にならないためには、副業が主たる収入に対する割合が10%以上の規模になるようにすればいいことになります。例えば、給与収入が700万円のケースでは副業収入が70万円以上、給与収入1000万円では副業収入が100万円以上なので、それほど高い壁ではないと思います。

(2)その所得を得る活動に営利性が認められない場合

その所得が、例年(概ね3年程度)赤字で、かつ、赤字を解消するための取り組みを実施していない場合には、営利性が認められないとみなされます。「赤字を解消するための取り組み」とは、収入を増加させる、あるいは所得を黒字にするための営業活動をいいます。

「個別判断」の対象にならないためには、3年連続で赤字にしなければいいことになります。これも妥当な基準ということができると思います。

国税庁の見解

国税庁の見解をまとめると以下のようになります。

1. 記帳・帳簿書類の保存=事業性を有するという考え方

2. その所得に関する記帳・帳簿書類の保存がされていない場合は、一般的に営利性、継続性、企画遂行性を有しているとは認め難く、原則として事業所得に区分されない

3. ただし、その所得を得るための活動について、収入金額 300 万円を超えるような規模で行っている場合には、帳簿書類の保存がないという事実のみで所得区分を判定せず、事業所得と認められる事実がある場合には事業所得として取り扱うこととする

また、上記1、2を満たしていても、その所得の収入金額が「僅少」な場合、または、その所得を得る活動に営利性が認められない場合については、事業性が認められるか否かは個別判断となります。

まとめ

「その1」では、国税庁による事業所得と雑所得に関する判定基準(案)の大幅修正の内容について解説しました。

次回「その2」では、国税庁の当初の判定基準(案)に対する反対意見の内容の解説をしてみたいと思います。

出典

国税庁 「所得税基本通達の制定について」の一部改正について(法令解釈通達)

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー